今週10/7(土)〜10/13(金)の仮想通貨相場

国内大手取引所bitbankのアナリスト長谷川氏が今週のビットコインチャートを図解し、今後の展望を読み解く。

ビットコイン・オンチェーンデータ

BTC取引数

BTC取引数(月次)

アクティブアドレス数

アクティブアドレス数(月次)

BTCマイニングプールの送金先

取引所・その他サービス

bitbankアナリスト分析(寄稿:長谷川友哉)

10/7(土)〜10/13(金)の週次レポート:

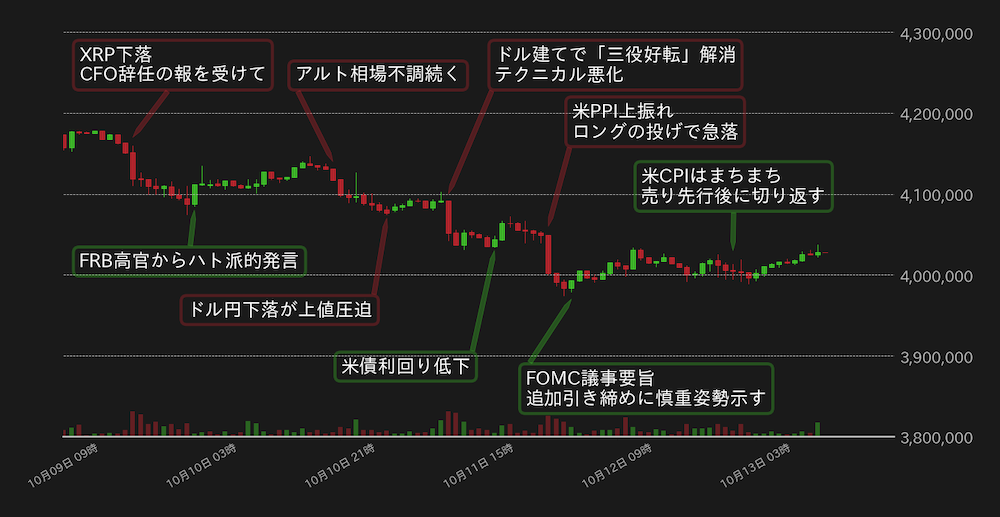

今週のビットコイン(BTC)対円は410万円台後半から弱含み、400万円割れを窺う展開となっている。

リップル社のCFO辞任やイーサリアム財団によるイーサリアム(ETH)の売却などを受け、週明けからアルトコイン相場が軟調となる中、BTCは410万円割れを試す展開で始まった。10日には、ドル円相場の下落により上値が圧迫され、終値で同水準を割り込んだ。

11日、BTCのドル建て相場が強い買いシグナルとされる一目均衡表の「三役好転」を解消した失望感から売りが先行し、BTC円は404万円周辺まで下げると、9月の米卸売物価指数(PPI)の上振れを受け、ロングの投げを伴って400万円を一時下抜けた。

一方、9月に開催された米連邦公開市場委員会(FOMC)議事要旨で、会合参加者の追加的な政策引き締めへの慎重姿勢が示されると、BTCは下げ止まり弱々しくも400万円を回復。

12日には9月の米消費者物価指数(CPI)の発表があり、ヘッドライン指数が前年同月比と前月比で市場予想を上回る結果となったことで、BTCは一時的に上値を重くしたが、前月比では8月の+0.6%から+0.4%に伸びが鈍化した他、コア指数は市場予想と一致したことで、売り一巡後は切り返している。

第1図:BTC対円チャート(1時間足)出所:bitbank.ccより作成

週明けのBTCドルは、三役好転を示現し、心理的節目の2.8万ドルと200日移動平均線の上抜けを試す展開だったが、同水準がレジスタンスとなり上値トライに失敗した。一方、11日の相場は、7月高値と8月高値を基点とする下降トレンドライン付近と、9月からの相場上昇の半値押し水準で下げ止まっており、足元では調整一服感も指摘される(第2図)。

第2図:BTC対ドルの一目均衡表と200日移動平均線(日足)出所:Glassnodeより作成

週末7日には、パレスチナのイスラム組織ハマスがイスラエルに対する軍事攻撃を開始し、今週は中東情勢悪化によるリスクオフをBTC相場の売り材料と指摘する声も散見されたが、これにはどうも違和感がある。

確かに、リスクオフムードが台頭するとボラティリティの高いアセットをポートフォリオから排除するのが基本的な守備戦略とは言えるものの、ハマスによる攻撃が開始された7日のBTCは横ばいだった。この日は週末ではあったものの、本当にリスクオフが意識されたのであれば市場が週末でも閉鎖しないというアドバンテージが活かされたのではないだろうか。

加えて、今週はシカゴ・オプション取引所(Cboe)のボラティリティ指数(VIX)が低下しており、米主要3指数も週明けから3営業日は堅調に推移していた。BTC自体も、週明けから本稿執筆時点では4%程度の下落となっており、週足としてはネガティブサプライズがあったとは思えない程の騰落率と言える。

こうした中、今月はビットコインの時価総額の占有率を示すドミナンスに気になる動きがあった。

10月に入るとBTCのドミナンスは急上昇し、7月ぶりに50%台を回復した(第3図)。相場が下げているにも関わらずドミナンスが上昇しているということは、アルトコイン相場の下げが比較的に強いということが言え、アルトから資金が引き上げられる過程でBTCも相場に影響を受けている可能性が指摘される。

第3図:BTC対ドルとドミナンス(日次)出所:Glassnodeより作成

とは言え、アルトから流出した資金がBTCに流入しているサインも弱く、今週の相場下落は仮想通貨市場自体への関心の薄れを表している格好か。

米国の政策金利動向をめぐっては、今週は複数の米連邦準備理事会(FRB)高官らが、長期金利の上昇を背景に利上げ打ち止めの可能性を示唆した他、アトランタ連銀のボスティック総裁に至っては、「これ以上の利上げは必要ない」と発言し、米債利回りの上昇に歯止めが掛かった。

インフレ再燃の種とも懸念されていた原油価格の高騰も、米国での原油在庫の大幅増加や、中東情勢悪化を受けてサウジアラビアが市場の安定化に意欲を示したことで、既に9月の上げ幅を掻き消しており、こうした懸念もじきに後退する可能性が出てきた。

今週は軟調地合いが続いたBTCだが、米PPIとCPIを通過し、テクニカル的な調整一服感もあることから、目先では底堅い推移が期待できるか。来週は米証券取引委員会(SEC)による計8件の現物ビットコイン上場投資信託(ETF)の審査期限があり、審査結果にも要注目したい(第1表)。

第1表:米証券取引委員会の現物ビットコイン上場投資信託審査タイムライン出所:Federal Registerよりbitbankで作成

関連:bitbank_markets公式サイト

前回のレポート:ビットコインは強気シグナル点灯まであと一息

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX