仮想通貨市況

1日の米株式市場では、ダウ平均株価が前週末比46ドル(0.1%)安と4営業日ぶりに反落した。

直近の反動安のほか、対中強硬派で知られる民主党のペロシ米下院議長が台湾訪問する計画を巡り、中国側が「外交関係に重大な影響が及ぶ」などと強く反発。米中の地政学リスクが高まったことも背景にある。

Stocks in China and Hong Kong opened down 3 percent. Ethereum is down 6% in the last 24 hours. U.S. House of Representatives Speaker Nancy Pelosi's visit to Taiwan in next 24h could raise the risk of war between China and the U.S., causing turmoil in global capital markets.

— Wu Blockchain (@WuBlockchain) August 2, 2022

これに伴い、外国為替市場ではリスク回避の円買いが強まった。東京株式市場では、日経平均株価の前場終値は前日比443円(1.59%)安に。暗号資産(仮想通貨)市場も全面安となった。

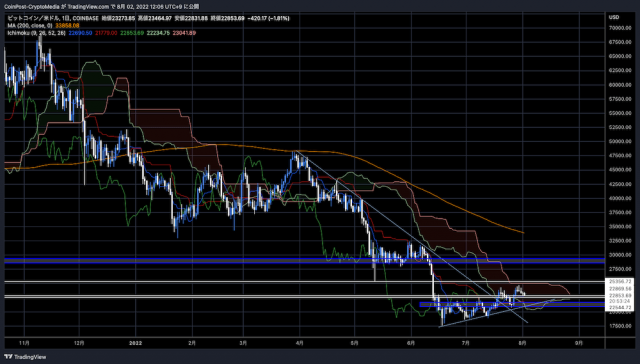

BTC/USD 日足

ビットコイン(BTC)が前日比2.4%安の22,873ドル、時価総額2位のイーサリアム(ETH)が前日比6.4%安、同9位のソラナ(SOL)が前日比6.3%安、同11位のポルカドット(DOT)が前日比11.2%安となるなど、直近上昇してた銘柄の下落率が高い。

チェーン間ブリッジ「Nomad」におけるハッキングで発覚も投資家心理を圧迫した。影響を受けたのはラップドビットコイン(WBTC)、イーサリアム(ETH)、USDCoin(USDC)で、約200億円相当の資金が不正流出したことが明らかになった。

1/ Nomad just got drained for over $150M in one of the most chaotic hacks that Web3 has ever seen. How exactly did this happen, and what was the root cause? Allow me to take you behind the scenes 👇 pic.twitter.com/Y7Q3fZ7ezm

— samczsun (@samczsun) August 1, 2022

詳細解説:チェーン間ブリッジ「Nomad」でハッキング、WBTCなど200億円相当を損失

新型コロナウイルスの感染拡大や金融引き締め加速懸念のほか、ウクライナ情勢や台湾情勢など地政学リスクが重石に。市場の不確実性は依然として極めて高い水準にあり、引き続き予断を許さない情勢にあると言えそうだ。

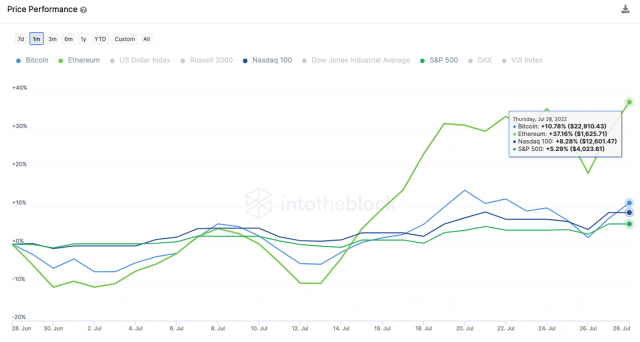

IntoTheBlockが7月30日に掲載した週次レポートによれば、FRB(米連邦準備制度)の利上げ、及び米国の実質GDP2四半期連続の減少などでリセッション懸念高まる中、(先週時点)の仮想通貨市場は大幅にアウトパフォームした。

IntoTheBlock

この点について、リスクヘッジとしての代替資産性ではなく、高センチメント・ベータ資産としての性質を挙げた。一般的には、ベータ値とは市場全体の動きに対する反応感度を示す数値を指す。

IntoTheBlockのロドリゲスCEOが20年4月に掲載したQuantpediaチームの研究結果によると、上昇月と下降月の両方の結果を見ると、ビットコインは株式市場の変動に対して当時から”強い脆弱性”を示していた。

20年3月には新型コロナウイルスのパンデミックによる恐怖と世界経済への影響が未知数だったためにコロナ・ショック(大暴落)を引き起こしており、金融市場全体のリスクオフが加速していた時期にあたる。

ただし、IntoTheBlockは「仮想通貨特有のテクノロジーは一定の評価を受け、リスク選好の投資家心理が戻りつつあることは明らかであるが、今回の反発が必ずしも仮想通貨の弱気トレンドの終焉(転換)を示しているわけではない」と結論付けた。

暗号資産は、金融市場の調整の最中には株価指数をアンダーパフォームしており、より大きなボラティリティ(価格変動性)が懸念される。

米株式市場とビットコイン(BTC)価格の相関係数(90日平均)は依然として高止まりしており、主要株価指数のS&P 500と「0.88」、ハイテク株比率の高いナスダックとは「0.93」の相関水準に達している。

IntoTheBlock

Hxro Networkの共同設立者であるDan Gunsberg氏は、過去30日間で「弱気サイクル疲れ」が散見され、相場の底打ちプロセスの始まりと思われるシグナルがあると言及。コインシェアーズの調査責任者であるButterfill氏は、「イーサリアム(ETH)のThe Mergeに対する投資家の期待感が上昇した」ことを背景に挙げたほか、機関投資家資本によるビットコイン関連金融商品への流入は、米経済の弱さが拡大する中でFRBが軟化姿勢を示唆したことがある」と指摘した。

デリバティブ大手取引所Deribitのデータによれば、The Mergeに対するイーサリアム(ETH)への関心の高まりにより、オプション市場のOI(未決済建玉)が初めてビットコイン(BTC)を上回った。

オプション取引大手のQCP Capitalによると、一部のヘッジファンドが大規模な買い手に回りコールオプション需要に拍車をかけたとされ、プット・コール・レシオの推移でも示された。コールオプションは、あらかじめ決められた価格で原資産を購入する権利のこと。

関連:プロが解説:ビットコインのオプション建玉から仮想通貨マーケットを読む

1日に掲載された資産運用会社CoinSharesの週次レポートによれば、機関投資家の資金フローは先週8,100万ドルの流入超過となった。

これは、計5億3000万ドル(総運用資産の1.6%相当)の流入が5週連続であったことを意味する。地合いが急激に悪化した6月には4億8,100 万ドルの流出超過となっておりこれを打ち消した格好だ。流入の大部分は北米からのもので、米国からの流入は1500万ドルに留まったという。

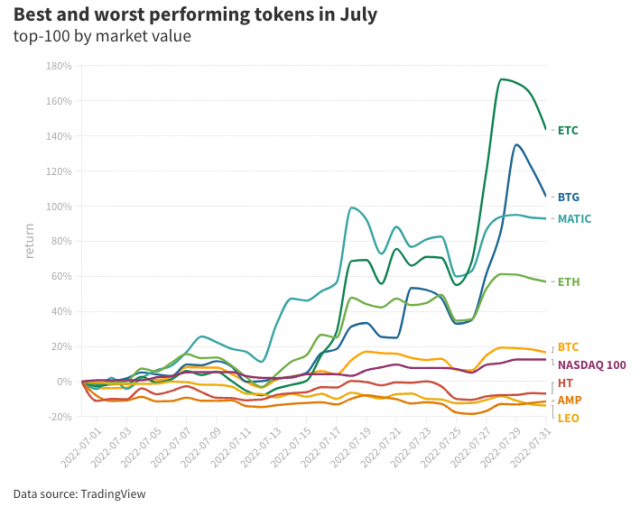

アルトコイン相場

Blockworksによれば、イーサリアムのThe Merge(ザ・マージ)でPoSへと移行することに伴い、現在のマイナー(採掘業者)が利用するGPUと同じものでマイニング可能なイーサリアムクラシック(ETC)とビットコインゴールド(BTG)が移転先候補として着目され、投機筋が目を付けている。

ETCは前月比+125.8%、BTGは前月比+82.2%に達するなど、7月の騰落率を比較すれば一目瞭然だ。

出典:Blockworks(TradingView)

両銘柄とも、直近では急騰の反動で利益確定売り優勢となるなど、乱高下している。

ETC/USD 日足

BTG/USD 日足

過去に掲載したマーケットレポート一覧はこちら

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX