税制改正要望

日本暗号資産ビジネス協会(JCBA)は3日、日本暗号資産取引業協会(JVCEA)と共同で、暗号資産に係る「2023年度 税制改正要望書」を公表。共同記者レクチャーを開催した。

税制改正要望の中身について、税制検討部会部の会長を務める斎藤 岳氏が解説した。

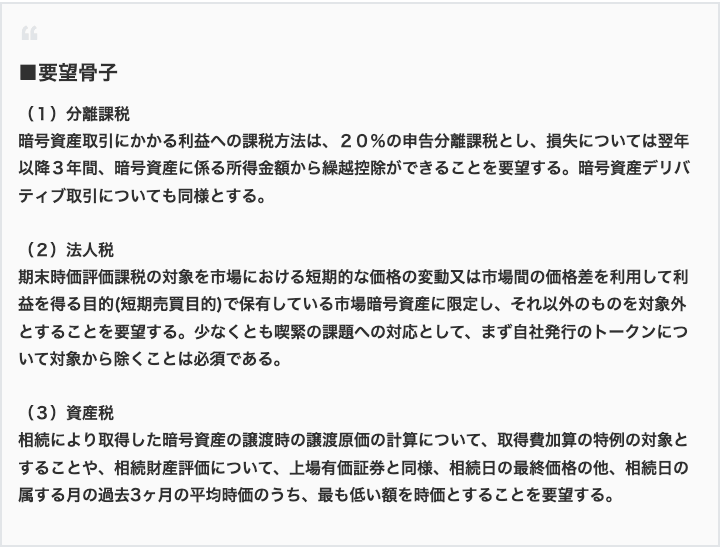

22年7月29日付で金融庁に提出された「税制改正要望」の骨子については、次の通り。

JCBA資料

背景と認識

斎藤氏は冒頭、暗号資産(仮想通貨)市場について、グローバルの観点からも毎年大きく成長しており、時価総額100兆円を超える規模に達したと指摘。NFT(非代替性トークン)やメタバース(仮想空間)などを含め、新しいサービスやプロダクトの利用シーンも急拡大している現状にあると言及した。

決済用途での利用状況では、2013年6月には60店舗ほどだったが、2022年5月には約30,000店舗と、500倍近い規模の増加をみせている。国内における事例においても、家電量販店や旅行会社、飲食店などで暗号資産決済を導入していることがわかっている。

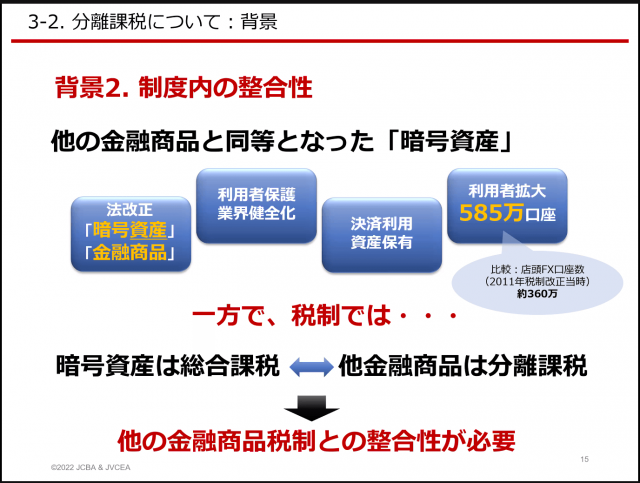

JVCEAの統計によると、2022年3月には利用者口座の数は「約585万口座」に達した。2022年は国内で暗号資産取引業を提供している業者が30社を超え、今後も一層の口座増加が見込まれる。

これは、2011年に施行された「税制改正法案」成立に伴い、FX(外国為替証拠金取引)が15%〜50%の税率となる「総合課税」から、一律20%の「分離課税」に見直されて変更された時の水準である「360万口座」を大幅に上回っており、市場規模の観点からすると税制改正を検討するのに十分な成長を遂げたと見ることもできるだろう。

日本政府と税制改正の機運

22年6月に日本政府が閣議決定した「経済財政運営と改革の基本方針2022(骨太方針2022)」のほか、22年3月には自民党の「NFTホワイトペーパー」にも、国内経済の起爆剤になり得るとして「Web3.0」の文言が記載されるようになった。

自民党のNFTプロジェクトチームによるNFTホワイトペーパーが、本日部会で了承されました。官民の知恵を結集して、日本をWeb3.0時代のイノベーションの牽引役に! #NFT #Web3 pic.twitter.com/gDxPfBAvj0

— 塩崎あきひさ 【衆議院議員・愛媛1区】 (@AkihisaShiozaki) March 30, 2022

同ホワイトペーパーは、Web3.0時代のイノベーションを牽引するため、岸田首相が提言する”新しい資本主義”の成長戦略の柱として、NFTビジネスを推進する姿勢が必要だと説明。社会基盤やルールを直ちに整備することなどを提唱している。

自立分散型の新しい金融・経済が確立されるにあたり、表裏一体となる暗号資産・ブロックチェーン技術は、一つのインフラとしてその役割が期待される。

日本が「Web3.0」を国家戦略にし、グローバルでのリードを目指すのであれば、利用者による暗号資産・ブロックチェーンの利用頻度はより拡大していくことになる。インターネット普及時のように世界に後塵を拝することなく、海外との産業競争力を保つためには、制度の整備が必要不可欠だ。

自民党内では2021年5月に「ブロックチェーン推進議員連盟」が設立されるなど、国内の有望スタートアップや人材の海外流出事例が相次いでいることについて、日本の将来に危機感を抱く議員らが在籍しており、「自社発行の保有トークンに対する時価評価課税問題について、税制改正や取り扱いの見直しを行うべき」との見解が記載されていた。

税制改正するにあたり、最大のマイルストーンに置いているのが、毎年末に行われる内閣府の「税調(政府税制調査会)」議論だ。税調とは、内閣総理大臣の諮問に応じて、租税制度に関する基本事項を調査・審議するもの。

自民党のデジタル社会推進本部「NFT特別担当」平将明議員は今年2月、CoinPostのインタビューに対し、「成長戦略に組み込めたら、今度は政府の骨太方針に位置づけられるのかどうか。ここで成果を得ていかないとその後の年末での税調議論に臨めない。」として、周到な計画を志していた様子が伺える。

関連:「NFTを国の成長戦略に」自民党デジタル社会推進本部・平将明議員インタビュー

税制改正要望2022の論点

「税制改正要望 2022」の論点について、斎藤岳氏は以下の4点を取り上げた。

- 税務申告促進の必要性

- 制度内の整合性が取れていない

- 海外の暗号資産税制との比較

- Web3.0戦略における暗号資産の重要性

1. 税務申告促進の必要性

暗号資産の自動損益計算サービス「Cryptact」を提供する斉藤氏は、「暗号資産(仮想通貨)は分散型の金融商品であるがゆえに、利用者本人による自主的な申告が必要。しかしながら、作業や計算が非常に煩雑なため、脱落者が後を絶たない状況にある」と、現状の課題点を指摘。

その点において斉藤氏は、「株やFX取引同様に最大3年間の”損失繰越控除”が実現すれば、納税者にとっても大きなインセンティブとして機能するのではないか。ボラティリティ(価格変動性)の大きな暗号資産は価格変動も激しい。」「大きな損失を出した場合にきちんと毎年申告することで、翌年に利益が出た場合それにぶつけることが出来る。」と、その意義を強調した。

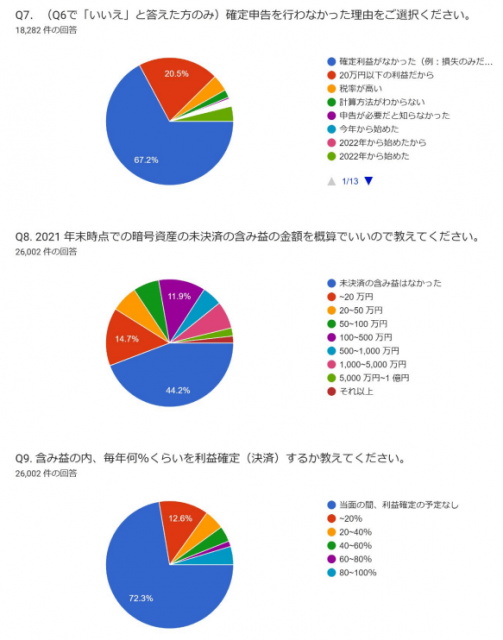

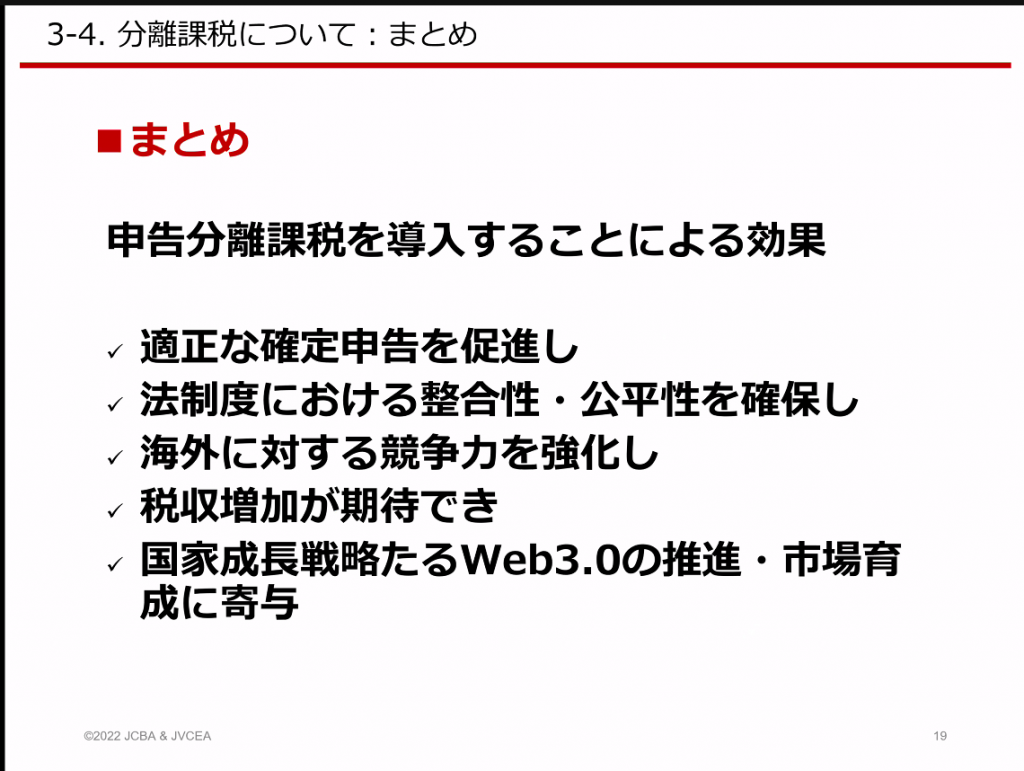

なお、JCBAが行った回答者数26,000名を超える投資家アンケート結果によると、税制改正(分離課税の導入)は必ずしも国の減収につながるものではなく、納税者の増加や長期保有者の含み益確定需要などに伴い、約20%の税収増が見込めるとの試算結果もある。

アンケート結果

2. 制度内の整合性が取れていない

また、「暗号資産はさまざまな法改正の中で、伝統金融商品に近いレベルの厳しい規制やコンプライアンスなどが求められ、業界健全化が進んでいるが、その一方で暗号資産の場合は税制のみ他の金融商品とは異なり総合課税となっているのは、制度内の整合性が取れていない。」として、租税の中立性の観点から矛盾点を指摘した。

JCBA資料

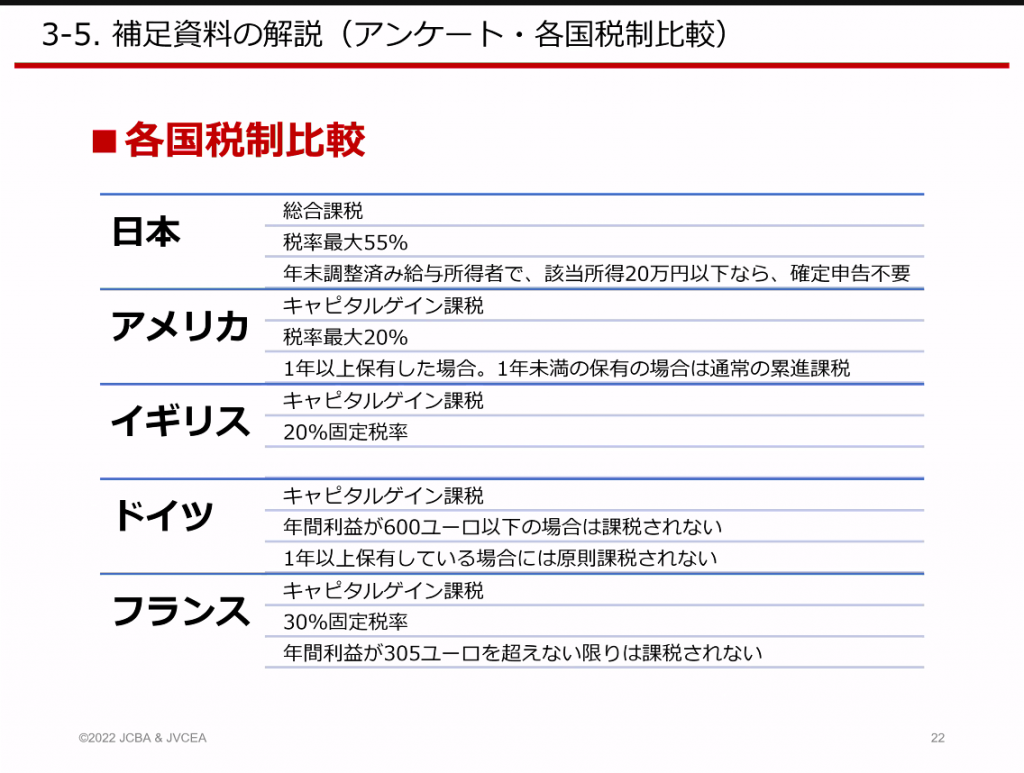

さらに海外の先進主要国の例では、「米国や英国などは金融商品と同等の暗号資産はキャピタルゲイン課税(分離課税20%)になっており、比較すると税制において日本は見劣りしていると言わざるを得ない。」と言及。

「このままでは、暗号資産の普及にあたり税制面がボトルネックとなり、海外と比較して日本だけ(新興産業)のプロダクト開発やサービスの発展が遅れかねない。」と危機感を露わにした。

JCBA資料

その上で、「日本政府がWeb3.0を国家戦略するのであれば、必然と国民が暗号資産に触れる頻度が飛躍的に高まることになる。」「逆に言えば、表裏一体の暗号資産が平易に持ちやすくすることは、Web3.0の普及につながり、市場の育成に寄与することになる。」として、税制改正のメリットを強調した。

JCBA資料

法人税について

また、今年度から新たに追加した要望として、法人税における「期末時価評価課税」の見直しが喫緊の課題として挙げられる。

暗号資産をめぐる税制が足かせになるとして有力スタートアップが相次ぎ国外に脱出しており、フィンテックの中核をなすブロックチェーン技術の開発で、日本が競争力を失いかねないからだ。

議決権などさまざまな権利を内包するような多様化するトークンなど、プログラム上売却が事実上不可能なケースや売却出来たとしても流動性が十分ないにも関わらず、現在の日本の税制における毎年の「期末時価評価課税」がチャージされていくため多額の納税を求められるもので、倒産せざるを得なくなると本末転倒との指摘がある。

このような税制は、特に実態に則していないとして国内外から問題視されている。

関連:「なぜ、日本の仮想通貨税制問題で人材の海外流出が起こるのか?」Astar Network 渡辺CEOが意見

これについて、会計上の論点もあり時間を要する可能性が高いため、まずは時間軸の観点から比較的整理のつきやすい「自社発行したトークン分を対象から除外する」「対象を短期目的の保有に限定する」ことを目指して動く方針を示した。

資産(相続)税について

資産(相続)税に関する現状の問題点についても、改善を求める。

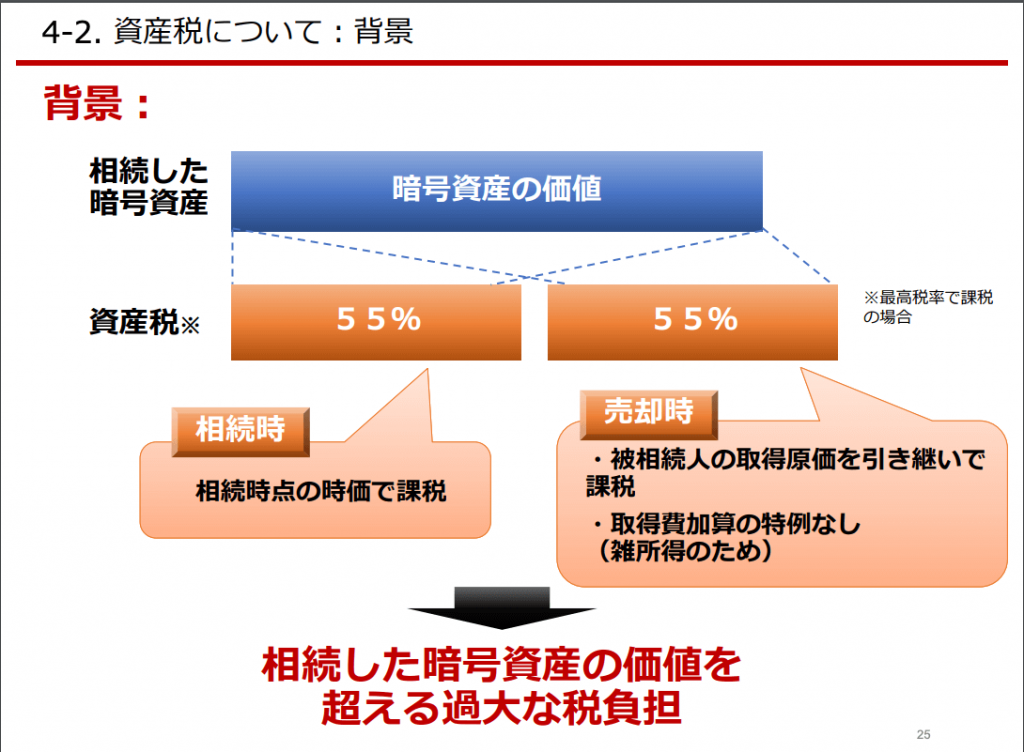

斉藤氏の説明によると、「相続された側が実際に売却する際、被相続人(亡くなった方)の取得原価を引き継ぐことになるが、暗号資産の場合は買値より10〜20倍になることも少なくない。」

その場合、雑所得のために取得費加算の特例は適用できず、相続時と売却時の二段階の課税により「相続暗号資産価値を超える過大な納税額負担(最大110%)が生まれるケースがある」という。

JCBA資料

この問題については、「相続時の時価」を取得原価として計算できないか要望を提出する。JCBAでは引き続き税制改正に向けた丁寧な説明が必要不可欠としており、政府関係者へのロビイング活動の強化も含め、積極的に働きかけていくとしている。

さいごに、斉藤部会長は閉会の挨拶で以下のように述べ、税制改正の意義を改めて訴えかけた。

今の現状は、20年前のIT革命の歴史と近いものがあるように感じる。当時インターネットビジネスの多くは虚業と呼ばれ賛否両論があったが、結果的に(IT革命に消極的な)日本はグローバルで立ち遅れてしまった。

暗号資産、及びWeb3.0でも同様に賛否両論がある中で、新しい経済圏として一つのインフラとして確立する可能性が高いと感じており、あらかじめ布石を打っておくことこそが国家戦略として重要ではないか。

さもないと、次の20年間でも再び他国に後塵を拝することになりかねない。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX