ビットコイン市場の捉え方=VanEck

米投資管理企業VanEckが仮想通貨ビットコイン投資の考え方と可能性に関するレポートを発表した。

ビットコインには価値があるかどうかを判断するための定義を貨幣理論で捉え、2種類の価値を説明した。

本質的価値(IV)経済的財が現金を生み出すために存在する価値で、キャッシュフローや明白な効用をもたらすものに相当する。

具体例には、株式、債券、不動産、および消耗品(トウモロコシ、オイルなど)が該当する。

貨幣価値(MV)経済的利益がなくても存在する価値。経済的財の本質的価値を超えて存在する価値。

具体例には、ゴールド、シルバー、ダイアモンド、芸術作品が存在する。

VanEck社はビットコインが本質的価値には該当せず、貨幣価値(MV)に該当する資産として整理した。理由としては、貴金属のように希少性があること、耐久性があること、強力なプライバシー特性を持っていること、さらに記録しておくことのできる無記名資産であることを挙げている。

また、ビットコインの決済システムは現在のところまだ欠点もあるが、芸術作品やゴールドに比較すれば遥かに決済手段としてすぐれていると指摘、ビットコインは「デジタルゴールド」になるポテンシャルを有していると論じた。

ビットコインは、ゴールドと同じように、取引可能性や耐久性が高く、さらにポータビリティや、偽造不可能性、希少性(供給量が予測可能)、取引が容易という側面では、ゴールドを上回っていると指摘。非中央集権型でプログラム可能という点を新たな性質に区分した。

機関投資家の参入障壁となる5つのポイント

一方で、欠点と見ているポイントに挙がったのは、従来の資本市場のプレイヤーがビットコインを取り扱っていないことが多い点だ。

挙がった理由には、無記名資産としてのビットコインの性質や、ビットコインを資本市場に接続するための経路が制限されていると指摘、機関投資家の参入の障壁となるには既存の金融業界にあり、仮想通貨市場の不足するポイントは5項目あると説明した。

- カストディアン(有価証券や資産を管理)

- プライムブローカー(ファンド運用のためのサービスを提供)

- クリアリング機構(金融商品の清算・決済)

- 決済機構

- 証券等 代行業務者

このような機関は、2018年から仮想通貨市場でも徐々に誕生している企業群でもあるが、未だ広く整備された状況には至っていないことを指摘している。また、VanEck社がビットコインETFを申請した際に指摘された内容にも該当するものだ。

ビットコイン投資の可能性

次にビットコイン投資の可能性に関するパートを掲載。

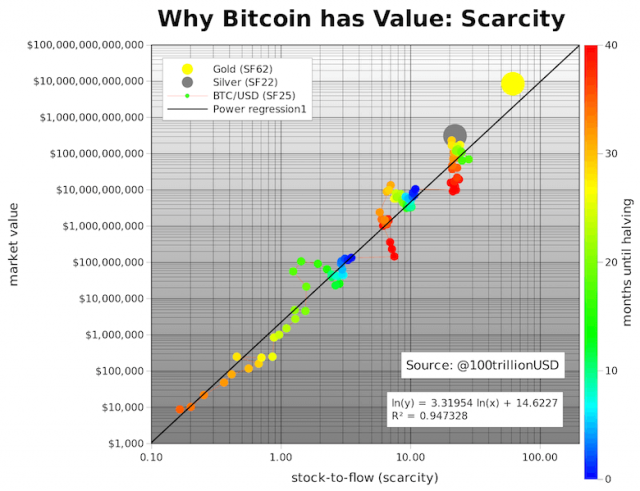

ビットコインが貨幣価値のある資産として、オンチェーン、オフチェーン両方でますます使用が普及していく場合、投資としてはどう考えたらよいのかを提案。まず、希少性とネットワークで転送可能という要因を、ビットコインの成長要因として挙げた。

出典:VanEck

上の図のように、ストック・フロー比率の観点からも、ビットコインの成長可能性が示唆される。(比率はストックされている資産量を、当該期間に生産された資産の量で割ったもの)

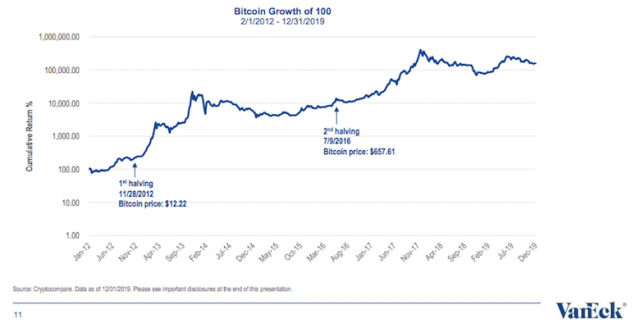

レポートはビットコイン半減期にも注目。過去に半減期を迎えると、ビットコイン価格は上昇していたことを指摘。次の半減期は2020年5月に予定されている。

出典:VanEck

また、ビットコインは、従来の資産クラスよりも投資パフォーマンスが優れており、短期ではマイナスになることもあるものの、現在までは、3年や5年などのロングターム投資では、ビットコインが米国債やゴールドなど他の資産よりも遥かに高い利益を生み出していることに言及している。

ビットコインに投資する上でおさえるべき特性としては、従来の資産クラスとの相関性が低いこともある。市場の株価指数、債券、ゴールドなどの主要資産との相関性が低く、投資ポートフォリオを分散する上では、ビットコインが選択肢となる可能性もあるとレポートは示唆した。

参考:VanEck

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX