Coinbaseの仮想通貨・年次レポート

米国の機関投資家向けブローカー企業Coinbase Primeは22日、2020年の暗号資産(仮想通貨)市場の年次レポートを公開。DeFiなどの台頭がビットコイン(BTC)やイーサリアム(ETH)に与えた影響について考察した。

Coinbase Primeは大手仮想通貨取引所Coinbaseの関連企業。アセットマネージャーやヘッジファンド、超富裕層(High NetWorth Individual)などの機関投資家を対象に仮想通貨の販売やカストディ、APIなどのサービスを提供するブローカー事業者だ。

Coinbase Primeは、新型コロナウイルスの世界的感染拡大やDeFiの台頭、ビットコインにとって4度目の半減期などがあった2020年を通じて、仮想通貨が機関投資家でも投資できる資産クラスに成長したと言及。

MicrostrategyやSquare社などの大企業の参入や、機関投資家の仮想通貨への関心の上昇を受け、仮想通貨市場全体の時価総額は12月31日時点で7800億ドルまで成長し、年間では+309%の上昇率を記録した。

好調な相場も影響し、Coinbaseの関連企業全体のプラットフォームに預け入れされた資産総額も900億ドル(9.3兆円)規模に急増した。

ビットコイン

2020年12月に過去最高値を3年ぶりに更新したビットコインの年間騰落率+321%を記録した。BTCの時価総額は仮想通貨市場シェアの69.1%に相当する7810億ドル(約80兆円)まで急増していた。

レポートでは2020年のビットコイン は仮想通貨の中でも最も高いネットワーク効果、流動性と主流化が進んだと紹介。大きな上昇要因の一つは「デジタルゴールド」としてのビットコインの「ポジション」が定着したことを挙げた。

特に新型コロナウイルスの感染拡大や、それに伴う各国政府の金融政策、並びに低金利政策が供給量の定まっているBTCに着目する環境になったと説明。ビットコインに投資資金が集まった理由としてインフレーションに対するヘッジ、ポートフォリオの分散化手段、さらにNASDAQ上場企業からは「準備資産」としての見方が強まった傾向を指摘した。

2017年には投機的観点から注目が集まっていた時期から大きく認識が進んだ点を強調した。

特にCoinbase Primeの機関投資家からはビットコインを金融資産として捉える見方が強まっており、ビットコインの希少性が需要拡大につながったと考えているとした。供給量が定まっている資産クラスが2020年に珍しいことがビットコインの人気台頭に貢献したと言うことだ。

投資資産としてのビットコイン

レポートはさらに投資資産のビットコインについても言及。2020年末時点ではビットコインが5390億ドルの価値を保存していたことから、「価値の保存」としても成長したと言う。

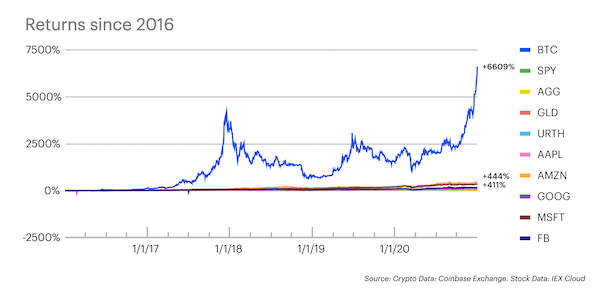

過去5年間の騰落率を比較するとゴールド(金)など他の資産クラスと比較するとビットコインは驚異的な6600%を記録している。

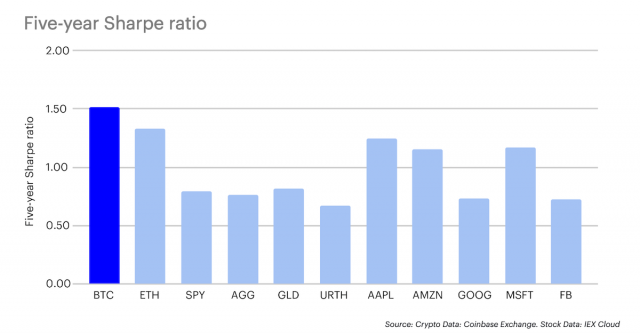

またリスクに対する収益性を示すシャープレシオにおいてもビットコインはイーサリアムと並び高い数値(2.5)をマークした。

シャープレシオとは

投資リスクに対しどれだけ収益が見込まれるかを示す指標で、投資信託を選ぶときの指標の一つ。リスクの無い債券(bond)と比較してどれだけの収益があるかを可視化したもので、1963年にウィリアム・シャープ氏によって考案された。

長期的に見ても2018年の弱気相場を含めてもビットコインのシャープレシオは過去5年間で、他の資産クラスに負けない1.52を記録している。

さらに30日間のボラティリティ(価格変動率)で見ると、ビットコインの変動率は例年に比べると落ち着きを見せた。ボラティリティーの低下も機関投資家がより参入しやすい土壌を築いたとする見方もある。

イーサリアム

時価総額2位のイーサリアムは2020年の騰落率ではビットコインを大きく上回る487%を記録。ETH価格は年初時の130ドル(約13000円)から745ドル(76000円)まで上昇した。

Coinbase Primeのレポートでは、機関投資家からイーサリアムがビットコインと同様に「分散化されたコンピューティング・ネットワーク」である点から「価値の保存」として見られていると言及。

一方で機関投資家がイーサリアムを保有する主な理由として、BTCより柔軟なプログラマビリティを可能とするスマートコントラクト機能やイーサリアムネットワーク上でのデジタルコモディティーとしてのステータス(ネットワークでのトランザクションに必要である点)が挙げられていると説明した。

またイーサリアムの500%近い上昇率を記録した大きな要因としてDeFi(分散型金融)の台頭が挙げられた。

レポート内ではCoinbaseの顧客である機関投資家の多くは、DeFiは金融商品を変える長期的なポテンシャルがあると紹介しており、「オープンソースで分散化ソフトウェア イーサリアムが新たな金融システムの基盤となるネットワークになる可能性秘めている」声も少なくないそうだ。

DeFiトランザクションの大半がイーサリアムネットワーク上で行われたこともあり、イーサリアムのオンチェーントランザクションは年初時には日間46万から2020年末には116万まで増加した。

その他にもビットコインが「デジタルゴールド」として定着した一方、イーサリアムは未だに主流化する上でのキャッチフレーズが定まっていない点を言及。ビットコインより複雑な仕組みである他、ビットコインより若い(2015年7月にメインネットローンチ)ため現在もPoSシステムやETH2.0への移行プロセルの最中であるが、イーサリアムが今後主流化するためには数年間で独自の「ナラティブ」を築くことが大事になると予想した。

業界の成熟

また2017年時と比較してビットコインが資産クラスとして成長した点以外にも業界内の機関投資家向けのサービス(カストディ)を提供する事業者の台頭も大きいとした。

3年前の相場と違い、機関投資家でもより容易に仮想通貨市場に参入できる体制が作られたのは前回の上昇相場と大きな違いだと述べた。

DeFi(分散型金融)

またDeFi分野への投資については、一部のVCファンドやファミリーオフィスを除き、機関投資家から大規模な投資は無かったと言及し、機関投資家が大きく参入した2020年で主にリテール主導の暗号資産クラスだったと説明。

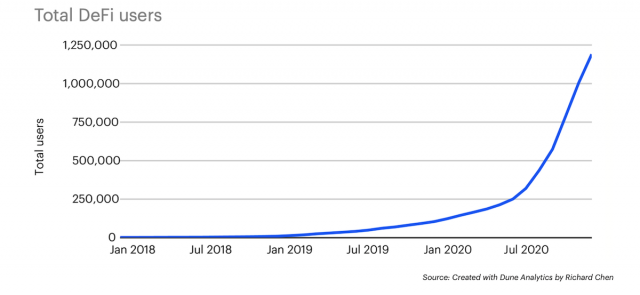

しかし過去3年間のDeFi利用者数を参照すると2020年は指数関数的な利用者の増加が伺える。

コインベースはこの領域の成熟も時間を要すると捉えながら、長期的にはDeFiへの「橋渡し」的存在の台頭は期待できると予想。機関投資家が伝統金融と(信頼できるオンランプを通じ)分散化された金融の双方にアクセスする将来も想像できると展望した。

デリバティブ市場

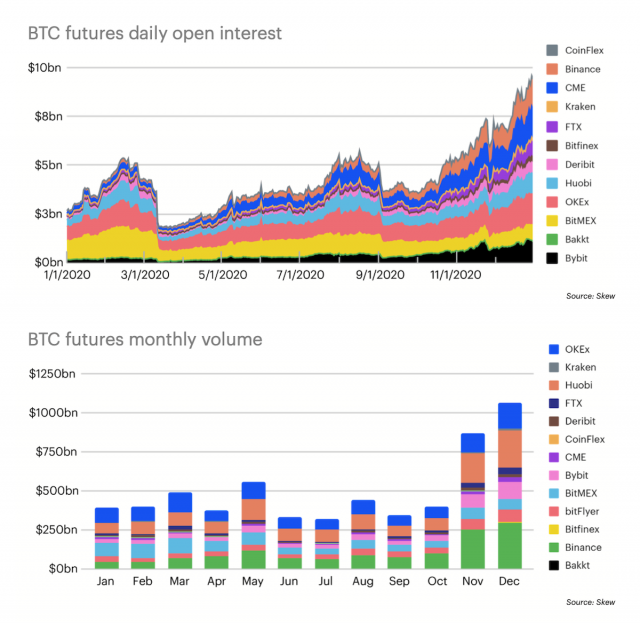

またレポートは拡大を続ける仮想通貨のデリバティブ市場についても触れた。仮想通貨市場で高いドミナンス(市場占有率)を誇るビットコインはCME(シカゴマーカンタイル取引所)の先物やオプション取引でも主流になっていると紹介した。

仮想通貨取引所が提供するビットコイン先物の日間未決済建玉(OI)は年間で248%上昇。BTC先物取引の出来高も12月には100兆円を突破している。

一方で、12月にCMEグループは、21年2月からイーサリアムの先物取引を開始すると公表しており、このような仮想通貨と連動する金融商品の提供により、イーサリアムをより「正当なものにするための明確な前進」に繋がると考察した。

取り締まり強化と規制の明確化

さらにCoinbaseは規制当局からも取り締まりの動きが強化された一方で、規制ガイドラインも進展していると言及。

米通貨監督庁(OCC)の銀行の仮想通貨カストディを認めるガイドラインや、FinCENの仮想通貨ウォレットに関する法案、リップル社の訴訟、またBitMEXの訴訟などを具体例として挙げた。

大手仮想通貨取引所BitMEXは昨年10月に米国司法省(DOJ)と商品先物取引委員会(CFTC)から未登録のデリバティブ取引所の運営、銀行秘密法(BSA)違反や商品取引法(CEA)違反などの疑いで摘発されていた。

関連:米NY連邦地裁、BitMEXのCFTC訴訟に関する回答期限を延期

顧客に対するKYC(本人確認業務)やAML(マネーロンダリング対策)を怠ったことなどから現在も訴訟が続いているが、コインベースはこのようなデリバティブ市場は現物市場に比べて発展が遅れていると指摘。その一方で、仮想通貨デリバティブの将来性に期待を示している。コンプライアンスを重視しつつ、機関投資家向けの仮想通貨デリバティブを提供するプラットフォームの台頭が今後の発展のカギだと述べた。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX