STOで大手企業4社が協業

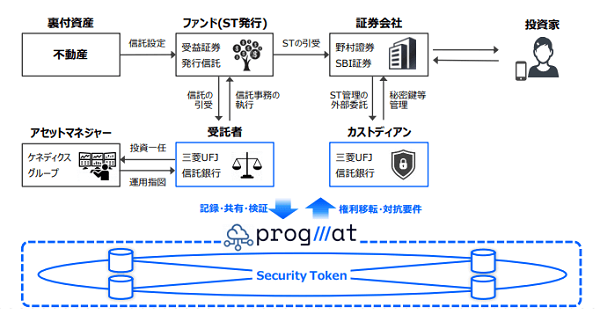

三菱UFJ信託銀行株式会社、ケネディクス株式会社、株式会社SBI証券、および野村證券株式会社は9日、三菱UFJ信託銀行が提供するブロックチェーン基盤「Progmat(プログマ)」を活用し、受益証券発行信託スキームを用いた資産裏付型セキュリティトークン(以下、ST)の公募(STO)について協業することを発表した。

STOは、発行体が従来の株式や社債ではなく、ブロックチェーン等の電子的手段を用いて有価証券に該当する「セキュリティトークン」を発行する資金調達手段のこと。昨年5月に施行された金融商品取引法及び関連する政府令の改正案により、「電子記録移転有価証券表示権利等」として規定され、法律に準拠した形で実施が可能となっていた。

三菱UFJ信託銀行のプラットフォームを活用

「Progmat」は、三菱UFJ信託銀行が手掛けるセキュリティトークンの発行・管理プラットフォームだ。

公式サイトでは、「『Progmatでのリアルタイムな取引記録』がそのまま 『法的な対抗要件も備えた権利移転』となる」仕組みであると説明されており、これまで費用対効果などの観点から証券化の対象とならなかった資産を活用した資金調達を実現するという。

三菱UFJ信託銀行は、今回の発表の経緯について次のように説明している。

三菱UFJ信託銀行では、「Progmat」を活用したSTO(セキュリティトークンオファリング)の迅速な社会実装・普及を目指し、2019年11月6日付で協業企業全21社と「ST研究コンソーシアム」(略称SRC)を設立し、現在の会員企業数は52社まで拡大しております。

SRCでは、真に必要とされるセキュリティトークンのユースケースを各業界の有識者と検討するために「資産裏付証券ワーキング・グループ」を設置し、モデルケースを策定しました。

当該モデルケースの実現に向け、三菱UFJ信託銀行は、SRC会員企業であるケネディクス、野村及びSBIとプロジェクトチームを組成し、検討を進めてまいりました。

出典:発表資料

国内で資産裏付型STを発行する際には、一部の手法において実務上の課題があるが、三菱UFJ信託銀行ではそれらの課題を解決するために、「受益証券発行信託」と「Progmat」を組み合わせた以下の3つの特徴を持つ仕組みを構築したという。

- 法的な取引安定性を、デジタル完結で容易に担保できる(確定日付取得を要さない)

- 長期・無期運用型の商品を、柔軟に設計できる(資産入替に際し法律上の制約がない)

- 信託財産として受託可能な財産性があれば、広く裏付資産型STの対象にできる

また、今回の協業における各社の役割は以下の通り。

- 三菱UFJ信託銀行──「Progmat」のシステム提供、保守・受益証券発行信託の受託業務・資産裏付型STのカストディ業務

- ケネディクス──原資産となる不動産の拠出・対象資産のアセットマネジメント、投資家向け情報開示業務

- SBI証券──資産裏付型STの取扱い、保護預り業務

- 野村証券──資産裏付型STの取扱い、保護預り業務

渋谷の賃貸住宅に投資

今回、不動産アセット・マネジメント企業ケネディクスのグループ企業DS1が発行する、資産裏付型STの名称は「ケネディクス・リアルティ・トークン 渋谷神南(譲渡制限付)」だ。

再開発の進む渋谷の中心地の賃貸住宅に投資する投資商品であり、単一不動産が生みだすキャッシュフローを原資とする分配金を年2回支払う予定であると同社は説明。申し込み期間は8月3日から8月6日とされている。

また、同社の試算によると、2022年1月期(第1期)と2022年7月期(第2期)における1口あたりの分配金はそれぞれ、16,767円、17,500円。なお、これは一定の前提条件のもとに算出した現時点の見込額であり、「分配金は大きく変動する可能性があり、その金額を保証するものではない」としている。

国内初、SBI証券のSTO

今回協業する企業に含まれるSBI証券は4月、国内初となる一般投資家向けのSTOを実施することを発表した。

SBI証券が発行体となり、社債型セキュリティトークンを一般投資家向けに勧誘を行い、割り当てる公募の自己募集形態となる。セキュリティトークンは株式会社BOOSTRYが主導し、ブロックチェーンコンソーシアム「ibet for Fin」を用いて発行・管理を行う。

公募のSTOに参加する投資家には、特典として本デジタル社債の保有額に応じた暗号資産(仮想通貨)XRP(リップル)が付与される。

関連:SBI証券、国内初の一般投資家向けSTO実施へ|保有額に応じてXRP(リップル)付与

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX