マクロ経済と金融市場

7日の米NY株式市場では、ダウ平均株価は前日比435ドル(1.4%)高と反発。ナスダック株価指数は8営業日ぶりの上昇となった。

FRB(米連邦準備制度)のブレイナード副議長が、7日の講演で金融引き締めが経済に悪影響を及ぼすリスクに触れたことで、ジャクソンホール会議(パウエル議長講演)で急速に台頭した、金融引き締め”長期化”懸念が幾分後退した。

加えて、NY原油先物の安値更新や米長期金利の低下を背景に米株指数に買いが入ったものとみられる。米長期金利は、7日時点で2ヶ月半ぶり高水準となる3.35%に達していた。

今月下旬控える米連邦公開市場委員会(FOMC)に向け、インフレ指数や市場関係者の言動も注視される。ブラックアウト期間前としては今晩のパウエル議長講演が着目されるほか、13日にはCPI(米消費者物価指数)発表を控える。

エストニア中央銀行のマディス・ミュラー総裁は、「インフレ(物価上昇)の見通しが改善されていないことを踏まえれば、9月のFOMCでは利上げ幅0.75%が選択肢に含まれるべき」と述べており、市場も織り込み始めている。

仮想通貨市況

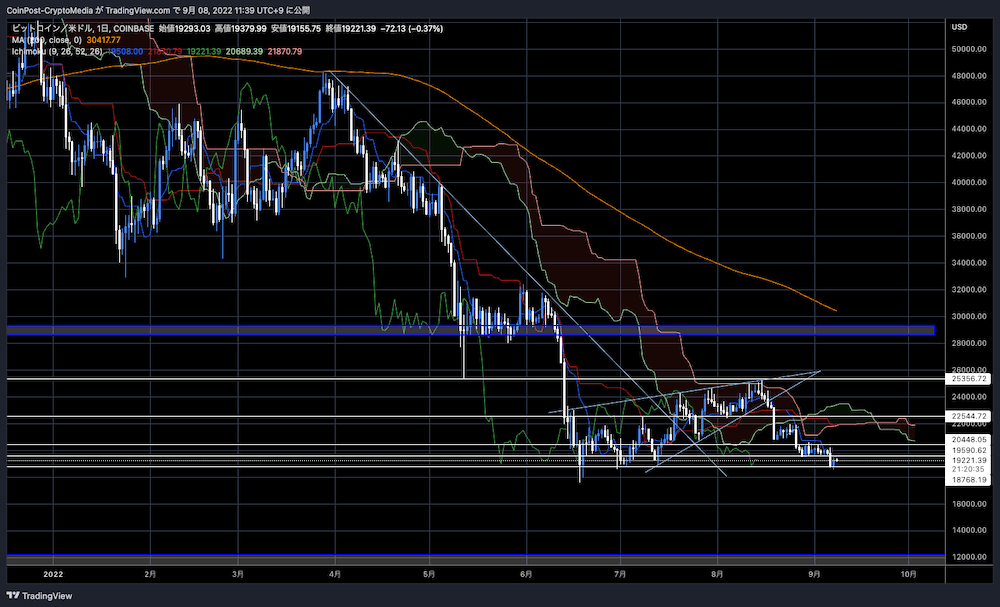

暗号資産(仮想通貨)市場では、ビットコインは前日比3.29%高の19,225ドルと反発した。

不安定なマクロ環境の影響を受けやすいビットコイン(BTC)は、今年6月に記録した年初来安値17,567ドルの底抜けリスクが懸念される1万ドル台後半の薄氷上で推移するが、一方でThe Merge(ザ・マージ)の材料を控えるイーサリアム(ETH)は、相対的に底堅さを見せる。

前月比17.4%安のBTCに対し、ETHは前月比4.7%安に留まっている。

通貨強弱では、レンジ上限に向かうビットコイン建の「ETH/BTC」は8日点で0.084BTC。0.09BTCを超えてくるようであれば、実に18年2月以来4年半ぶりの水準となる。

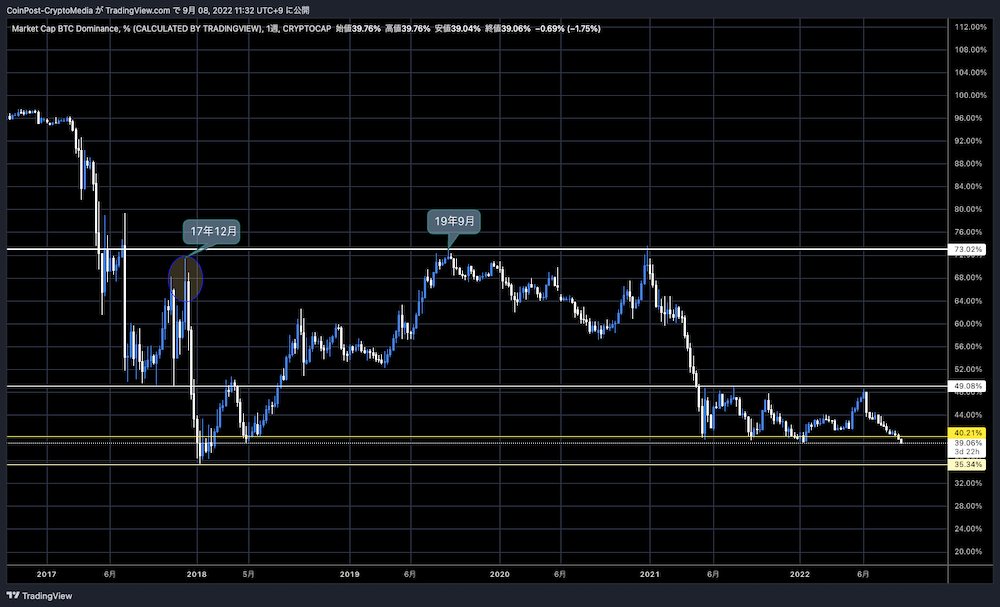

ビットコイン(BTC)の市場占有率を示すドミナンスは、22年1月の39.15%を下回り、4年半ぶり水準となる39.04%を記録した。

#Bitcoin dominance fell below 39% for the first time in four years. It appears that #Ethereum has taken the spotlight with its upcoming #Merge upgrade, and #Cardano is also gaining some traction with its #Vasil hardfork. pic.twitter.com/QLyp9hS8U2

— Ali (@ali_charts) September 6, 2022

これはアルトシーズンと呼ばれた18年1月や18年4月に匹敵する水準であるが、相対的にBTCに資金が集まりやすい弱気トレンドでBTCのドミナンスが大幅低下することは比較的珍しい。

背景には、イーサリアム(ETH)の大型アップグレード「The Merge(ザ・マージ)」やエイダ(ADA)のVasilハードフォークなど、好材料を控えた主要アルトの活性化がある。

今回のマージでは、コンセンサス(合意形成)アルゴリズムのPoW→PoS変更に伴い、これまでETHを採掘してきたマイナーは、イーサリアムクラシック(ETC)など事業撤退するかGPUで採掘可能な代替通貨の採掘にハッシュパワーを振り向けるかの選択肢を迫られてきた。

そんな中、イーサリアムブロックチェーンを分岐(フォーク)しようとするマイナー主体の暫定ガバナンスグループ「EthereumPoW」が台頭。条件を満たしたETH保有者に対し、新トークンが付与される可能性が取り沙汰されている。

国内外の各取引所のアナウンスは次の通り。(随時更新)

CoinGeckoの共同創設者Bobby Ong氏はこの点について、「ビットコイン(BTC)のハードフォークの歴史に基づき、分岐を伴うETH PoWのフォークは複数発生する可能性がある」「現在のイーサリアム保有者に対し、トークンをエアドロップする可能性が高い」との見解を示した。

We have about 10 days to go to the Merge. I think many markets and protocols will get volatile, messy, and complex especially in the hours before/after Merge.

— Bobby Ong (@bobbyong) September 5, 2022

One or more ETH PoW forks may show up. Dug up our old 2017 crypto report on Bitcoin forks and found this. pic.twitter.com/bI4pDpr96S

ビットコイン(BTC)がハードフォークしてビットコインキャッシュ(BCH)が誕生した際は、ビットコインゴールドやビットコインダイヤモンドなど新トークンが多数生まれた。

ただし、新トークンが付与されたとしてもすぐに売却することを検討しているという。その理由として、「マイナー(採掘業者)都合で作成されたものであり、コミュニティやユースケース拡大のための明確なインセンティブに欠ける」と指摘。「過去に誕生した有象無象のフォークトークンの大半は、市場価格や流動性がすでに死んでいる」と強調した。

機関投資家の動き

資産運用会社CoinSharesの週次レポートによれば、暗号資産(仮想通貨)投資信託などのデジタル資産に対する機関投資家の資金フローは、計920万ドルの小規模な流入となった。

ビットコインの投資商品は1,110万ドルが流出超過に、イーサリアムの投資商品は210万ドルが流出超過となった。機関投資家の心理状態を物語っている。流入先は、BTCの空売りに相当するインバース型商品であり、弱気の市場心理を物語っている。

一方、ソラナ(SOL)へのエクスポージャーを提供する投資商品には50万ドルの流入超過、XRPの投資商品には20万ドルの流入超過となった。

過去に掲載したマーケットレポート一覧はこちら

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX