泉絢也教授による寄稿

今般行われた雑所得に関する所得税の通達改正をきっかけとして、国税庁を含む関係者は、暗号資産に係る必要経費の範囲として何が認められて、何が認められないのかを厳密に検討しなければならない状況に陥りました。

この点に関して、国税庁が今後、「暗号資産に関する税務上の取扱いについて(FAQ)」(令和3年12月改訂版。以下「FAQ」といいます)の改訂などで何らかの見解を示すのか定かではありませんが、令和4年分の確定申告に向けて、納税者と税理士はこの記事の内容を確認し、準備と心構えをしておく必要がありますし、国税庁の今後の動きを注視しておいた方がよいでしょう。

1. 雑所得に係る通達改正と暗号資産所得の関係

国税庁は、令和4年10月に、雑所得に関する所得税基本通達35-1と35-2(以下「改正通達」といいます)を改正しました。

参考:「所得税基本通達の制定について」の一部改正について(法令解釈通達)

国税庁が公表している「雑所得の範囲の取扱いに関する所得税基本通達の解説」も踏まえて、改正通達のポイントを次のように整理しておきます。

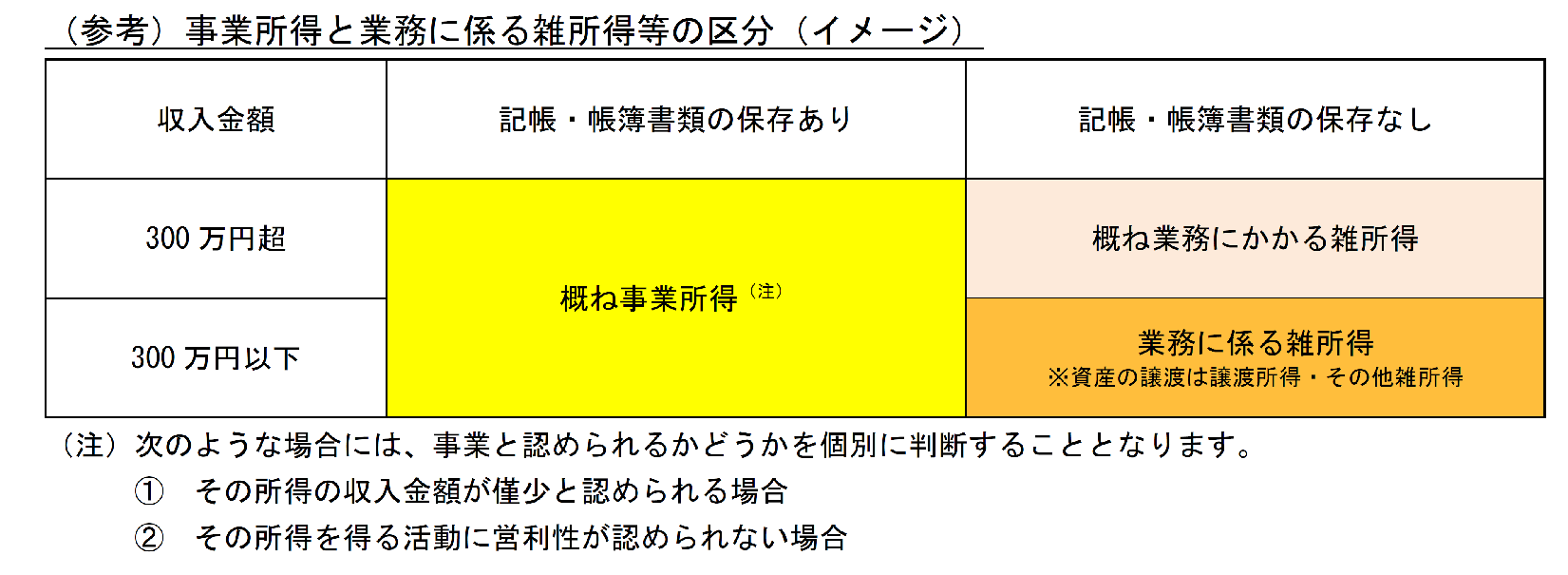

一般の方にはややこしい内容ですので、理解が難しい方は、国税庁から、雑所得について、「業務に係る雑所得」に該当するのか、業務に係るものではない「その他雑所得」に該当するのかを判断する際の指針が示されたことと、事業所得と「業務に係る雑所得」のいずれに該当するかの判断において記帳・帳簿書類の保存の有無が重視されるようになったことを理解しておいてください。

改正通達のポイント

①雑所得は、「公的年金等に係る雑所得」、「業務に係る雑所得」、これら以外の「その他雑所得」の3つに分類される。

②「譲渡所得の基因とならない資産の譲渡から生ずる所得(営利を目的として継続的に行う当該資産の譲渡から生ずる所得及び山林の譲渡による所得を除く。)」は、「その他雑所得」に該当する。

③上記②の「譲渡所得の基因とならない資産」には、金銭債権、外国通貨、暗号資産などの「資産の値上がり益が生じないと認められる資産」が該当する。

④「営利を目的として継続的に行う資産の譲渡から生ずる所得」は、「業務に係る雑所得」又は事業所得になる。

⑤ 「業務に係る雑所得」と事業所得の区分について、その所得を得るための活動が、社会通念上事業と称するに至る程度で行っていれば事業所得となるが、その所得に係る取引を記録した帳簿書類の保存がない場合には「業務に係る雑所得」に該当し、山林を除いた資産の譲渡から生ずる所得については譲渡所得又は「その他雑所得」に該当する。

⑥ただし、その所得に係る取引を記録した帳簿書類の保存がない場合であっても、その所得に係る収入金額が300万円を超え、かつ、事業所得と認められる事実がある場合は事業所得になる。

ややこしい取扱いですが、事業所得と「業務に係る雑所得」等の区分のイメージは次のようなものになるそうです。

出典:国税庁「雑所得の範囲の取扱いに関する所得税基本通達の解説」

この通達については、上記国税庁の解説において、より細かい説明がなされていますが、複雑なので説明は省きます。差し当たり、覚えておいていただきたいことは次の点です。

・暗号資産の譲渡による所得について、これが事業所得に該当すると認められるケースは稀であり、多くの方にとっては、「その他雑所得」又は「業務に係る雑所得」のいずれかに該当する。(なお、現在のFAQには、暗号資産取引の収入によって生計を立てていることが客観的に明らかである場合は事業所得に区分されると記載されておりますが、このことのみで事業所得に該当するといえるのか、国税庁が本当にそのような取扱いをするのか、やや疑問が残ります)

・「業務に係る雑所得」になると、収支内訳書の確定申告書への添付義務、現金預金取引等関係書類の保存義務、当該書類に通常記載される事項に係る電子データとして授受したものの保存義務などが発生する。

・「その他雑所得」になると、認められる必要経費の範囲が狭くなる。

・上記改正通達のポイント②・③によれば、国税庁は、暗号資産の譲渡による所得は原則として「その他雑所得」になると考えている可能性がある。

税の専門家の方は、暗号資産が譲渡所得の基因とならない資産に該当するという国税庁の見解を採用すると、その先に、「業務に係る所得」と「その他雑所得」の分かれ道が待ち受けていることを理解できると思います。

2. 税理士報酬、有料情報サービス費用、FTX等の交換所破綻損失は必要経費?

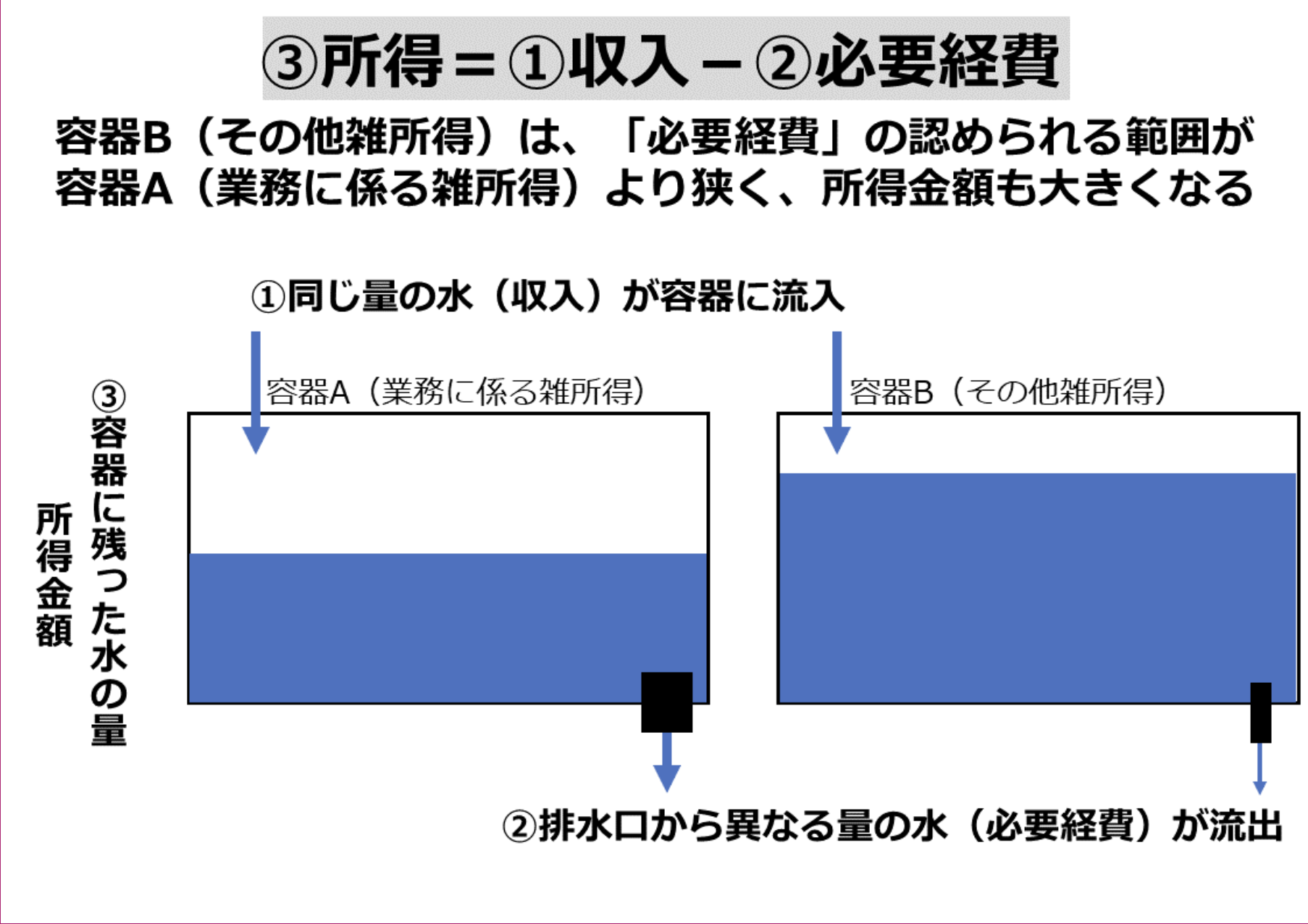

「その他雑所得」になると、認められる必要経費の範囲が狭くなると説明しましたが、必要経費に算入することができるものに関するルールを確認しておきましょう。

所得税法上、雑所得の金額の計算において必要経費に算入できるものは、原則として、次のいずれかに該当するものです(所得税法37条1項、51条4項)。

必要経費に算入することができるものに関するルール

①これらの所得の総収入金額に係る売上原価その他当該総収入金額を得るため直接に要した費用の額

②その年における販売費、一般管理費その他これらの所得を生ずべき業務について生じた費用(償却費以外の費用でその年において債務の確定しないものを除く。)の額

③不動産所得もしくは雑所得を生ずべき業務の用に供され又はこれらの所得の基因となる資産(生活に通常必要でない資産を除く)の損失の金額

「業務に係る雑所得」の場合は、上記①~③の額のいずれも必要経費として認められます。

しかしながら、②の額については、「これらの所得を生ずべき業務について生じた費用」となっているため、業務に係るものではないことが前提である「その他雑所得」の場合には、必要経費として認められません。

つまり、「その他の雑所得」に該当すると、販売費、一般管理費に代表されるような経費が必要経費として認められなくなり、その分、雑所得の金額が大きくなり、税負担も大きくなります。

結局、暗号資産の譲渡収入を得るために直接要したものとはいえないような支出が必要経費として認められない可能性が出てくるのです。

具体的には次のような支出が必要経費として認められない可能性があります。

「その他雑所得」に該当する場合に必要経費として認められない可能性があるもの

・暗号資産に関する情報を収集するためのセミナー参加費(交通費含む)、オンラインサロン会費、有料情報サービス費用、交際費など

・自宅(賃貸)の一角を暗号資産取引専用に使用していた場合に支払家賃を按分したもの

・筆記用具の購入費、備品等の減価償却費

・売却目的以外の暗号資産の移転手数料

・税理士報酬

また、「その他雑所得」の場合は、業務に係るものではないため、③のうち「雑所得を生ずべき業務の用に供される資産の損失」を必要経費に算入することはできません。

ただし、「その他雑所得」の場合であっても、③のうち「これらの所得の基因となる資産の損失」に該当する可能性が残されていると考えます。

ここでいう、「これらの所得」とはその直前の不動産所得と雑所得を指しています。つまり、雑所得についていえば、「業務に係る雑所得」に限定されておらず、「その他雑所得」を含む雑所得を指しているという読み方が考えられるのです。

このような読み方が支持される場合には、広く、暗号資産の損失が必要経費として認められる可能性が出てきます。例えば、FTXなど暗号資産交換業者の破綻による損失、詐欺や盗難による損失が必要経費に算入されて、他の雑所得の利益と通算(相殺)できる可能性が出てくるのです(いずれにしても、雑損控除の適用の有無は別途検討した方がよいでしょう)。

もっとも、最近、雑所得の基因となる資産の意義を狭く解釈した裁判例が出ています。

上記の可能性を期待する者にとっては不安要素があるといえるでしょう。

また、詳しい説明は省きますが、「生活に通常必要でない資産」に該当する場合の損失は、必要経費に算入できません。

NFT(ノンファンジブルトークン)の場合は「生活に通常必要でない資産」に該当するケースも多いと考えますが、暗号資産の場合にどうなるか、国税庁の見解は明らかではありません。

3. 想定されるシナリオ

今後、想定されるシナリオを記載しますが、いずれにしても、暗号資産に係る所得が「業務に係る雑所得」に該当するか、「その他雑所得」に該当するかを十分に見極めた上で、必要経費の計上及び確定申告の所得計算を行う必要があります。

特に、「業務に係る雑所得」として幅広い必要経費を計上する場合には、なぜ「業務」といえるのか、十分な理論構成と証拠を用意しておきましょう。

また、通達やFAQは法律ではありませんので、それ自体は、国民を法的に拘束するものではないことに留意してください。

シナリオ1:暗号資産の譲渡による所得は原則として「業務に係る雑所得」

現時点で、国税庁は、はっきりと、暗号資産の譲渡による所得は原則として「その他雑所得」になるとの立場を表明しているわけではありません。

個人的には、暗号資産の譲渡による所得は、NFTの譲渡による所得(2次流通)やブロックチェーンゲーム所得の場合と事情が異なり、営利性と継続性が認められて、「業務に係る雑所得」に該当するケースも少なくないと考えています。

国税庁も同じように考えるならば、通達改正の影響は少なく、多くの方にとって、暗号資産所得に係る必要経費の範囲が狭められるのではないかという筆者の心配は杞憂に終わります。

シナリオ2:暗号資産の譲渡による所得は原則として「その他雑所得」

国税庁が暗号資産の譲渡による所得は、原則として、「その他雑所得」に該当するという立場をとるならば、必要経費に関する現在のFAQの取扱いと衝突します。

現在のFAQでは、原則として、ネット回線利用料やパソコン等の購入費用の必要経費算入を認めています。

通常、ネット回線利用料やパソコン等の購入費用は、暗号資産の所得との関係において、上記「必要経費に算入することができるものに関するルール」の「①総収入金額に係る売上原価その他当該総収入金額を得るため直接に要した費用の額」に該当するとはいいがたいでしょう。

これらの費用は、上記「必要経費に算入することができるものに関するルール」の「②その年における販売費、一般管理費その他これらの所得を生ずべき業務について生じた費用の額」に該当すると考える方が多いのではないかと思います。

いずれにしても、現在のFAQを見る限り、国税庁は、「その他雑所得」であるか否かにかかわらず、暗号資産に係る雑所得の計算上、これらを必要経費として算入することを認めているように見えます。

行政上の諸事情を考慮すると、この場合に、国税庁としては、「①総収入金額に係る売上原価その他当該総収入金額を得るため直接に要した費用の額」の範囲を広く解釈して、ネット回線利用料やパソコン等の購入費用もこれに含まれると説明することが考えられますが、これは、ブロックチェーンゲーム所得など暗号資産以外の「その他雑所得」候補の所得計算に与える影響が大きいため、国税庁はこの考え方をとることに少し躊躇するのではないかと思います。

なお、上記①の費用についても、②と同様に「業務に係るもの」に限定する狭い解釈もありえますが、条文の文言上、そのように限定する直接的根拠はないため、国税庁は上記のように①の費用を広く捉える解釈を行う可能性が残されています。

また、国税庁が①の費用を広く捉える解釈を公表したとしても、税務調査の現場では、納税者がネットやパソコンを暗号資産の収入に直結しないような用途にも使用している点を指摘され、総収入金額を得るため直接に要したという「直接性」が認められないとして、結局、必要経費の算入を認められないことになり、紛争が生じることが予想されます。

そこで、従来どおり、多くの納税者がFAQの取扱いを適用できるよう妥協点を探っていくと、例えば、改正通達のように記帳や帳簿書類の保存の有無を重視して、(法的根拠は定かではありませんが)記帳や帳簿書類の保存を行っている場合は、「業務に係る雑所得」に該当するという取扱いを定めるかもしれません。

あるいは、(法的根拠は定かではありませんが)税理士報酬が必要経費にならないことが適正申告に与えるネガティブなインパクトを考慮して、税理士に依頼しているような納税者は、少なくとも「業務に係る雑所得」に該当するという取扱いを定めるかもしれません。

シナリオ3:トークン取引業・ブロックチェーン取引業に係る所得

上記とは異なる角度になりますが、「業務に係る所得」と「その他雑所得」に係る区分の単位を再検討するというシナリオもあります。

例えば、広く、デジタル資産の取引に係る業務を1つのトークン取引業ないしブロックチェーン取引業と捉えて、「業務に係る所得」と「その他雑所得」のいずれに該当するかを判断するということです。

暗号資産の譲渡による所得のみに着目して、「業務に係る所得」と「その他雑所得」のいずれに該当するかを判断するのではなく、広く、DeFi(分散型取引所)などを利用した暗号資産の運用、NFTとステーブルコインを含む暗号資産以外のトークンやデジタル資産の取引を1つのトークン取引業ないしブロックチェーン取引業として捉えて判断するのです。

ただし、現時点で、日本の国税庁は、包括的な概念としてのデジタル資産を認識した上で、その中に暗号資産やNFTをどのように位置付けるべきかという視点を示しているわけではないので、シナリオ3が採用される可能性は高くありません。

追記

本記事の公開と前後してしまい申し訳ございませんが、国税庁は12月22日付でFAQを改定しました。新しいFAQ2-3では、「このほか、インターネットやスマートフォン等の回線利用料、パソコン等の購入費用などについても 、 暗号資産の売却のために直接必要な支出であると認められる部分の金額に限り 、必要経費に算入することができます。」とされ、暗号資産の売却による所得は原則としてその他雑所得に区分されるという見解が示されました。「直接」という2文字が追加されました。また、おおむね本記事でいうシナリオ2となりました。

関連:NFT(ノンファンジブルトークン)にかかる税金の注意点とは|寄稿

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX