2種類以上のDeFi(Decentralized Finance:分散型金融)サービスを活用して資産形成を行っている場合、全体的なアセットの管理や、総合的な利益・損失の算出が煩雑に感じることもあるでしょう。

この点、「DeFi Saver」では、分散型アプリケーションによる管理が実現できます。DeFi管理プラットフォームは、複数のDeFiプロトコルのアセット管理を一元化・効率化できるサービスです。

DeFi管理を効率化し、全体の取引管理や損益計算にかかる時間を大幅に節約できれば、価格分析や市場動向のリサーチなど、利益に直結する作業により多くの時間を割くことが可能となるでしょう。

本記事では、効率的なDeFi資産管理に特化した「DeFi Saver」について、概要や機能について詳しくご紹介します。また、DeFi Saverを利用するメリットや、利用する上で気になる安全性も解説します。

1.DeFi資産の管理を効率化・一元化するDeFi Saver

DeFi Saverは複数のDeFiプロトコルにおけるアセット管理を一元化したい投資家向けのDeFi管理プラットフォームです。DeFi元年とも呼ばれる2019年に誕生したDeFi Saverは、DeFiエコシステム最初のアプリの一つ。DeFi管理プラットフォームの先駆者として、高い評価を得ています。

多くのDeFiプロトコルにおけるポートフォリオ管理に対応しており、レンディング(貸付)およびボローイング(借入)、資産のスワップといった幅広い機能をユーザーフレンドリーなインターフェースを通じて提供することで、複雑なDeFi管理を簡易化します。

DeFi Saverは、Maker、Aave、Compound、Liquity、CurveUSD、Sparkを含む、複数のDeFiレンディングプロトコルを一つにまとめることができます。

貸出アグリゲーションに加えて、DFSは0x、1inch、Paraswap、KyberswapのようなDEXアグリゲーターを統合することで、取引所ダッシュボード上でメタアグリゲーションも提供し、最適なスワップルートを見つけることが可能になります。

このアプリは現在、イーサリアム(ETH)メインネットのほか、Arbitrum、Optimism、Baseといったブロックチェーンで利用可能です。

詳しくは後述しますが、本プラットフォームには特定の資産を担保にした他のトークンの借り入れや、チャートの追跡、レバレッジ管理の効率化ツールなどが搭載されており、豊富な自動化オプションによって取引を最適化できる点も魅力と言えるでしょう。

2.DeFi Saverのコア機能・搭載ツール

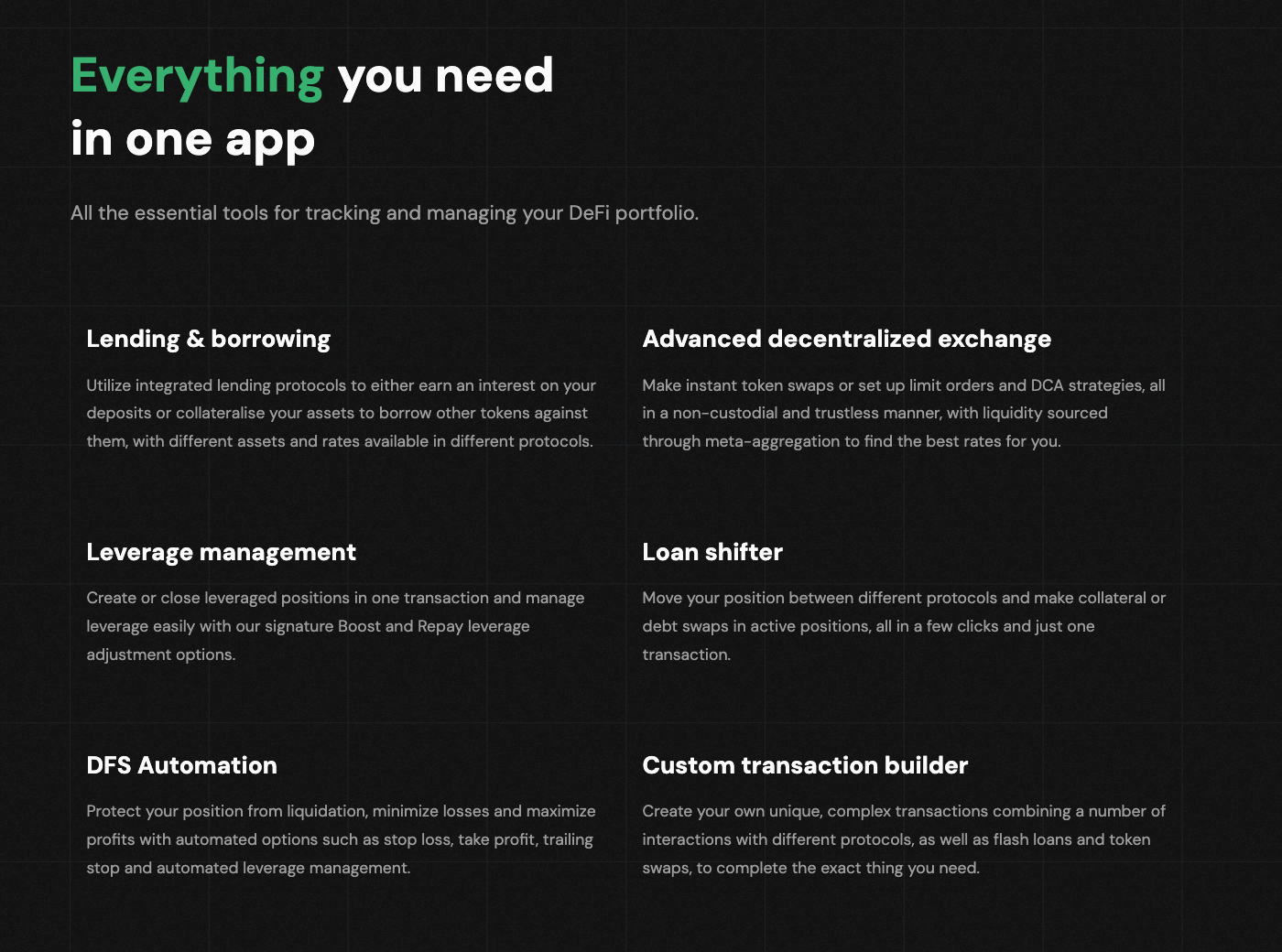

DeFi Saverにおいて、メインとなる機能・搭載ツールは以下の通りです。

2-1.Lending & borrowing

まずDeFi Saverは、レンディング(Lending)とボローイング(borrowing)に焦点を当てた機能を提供しています。DeFi Saver上では、Ethereumネットワーク上に構築された主要なDeFiプロトコルにアクセスし、異なるプロトコル間でもアセットの貸し付けや借り入れが可能です。

2-2.Advanced decentralized exchange

Advanced decentralized exchange(高度な分散型取引所)というツールでは、トークンの即時スワップやリミットオーダーの設定に加え、ドルコスト平均法を用いた投資戦略の設定などにも対応しています。また、プロトコル上で最適なレートを検索し、取引を最適化できる点も魅力です。

2-3. Leverage management

Leverage management(レバレッジ管理)は、レバレッジポジションの管理を簡易化するツールです。「Boost」「Repay」という2つのオプションから選択することで、シームレスなレバレッジの増加・解消を可能とします。

具体的には、Boostは担保の設定からポジションサイズの増加まで、Repayはポジションの解消による担保比率の上昇までに必要な一連の作業を、単一のトランザクションを通じて実行します。

2-4.Loan shifter

Loan shifter(ローンシフター)は、ポジションの担保や借入資産の変更し、異なるプロトコルへ資産の移動を簡易化するツールです。

例えば、MakerDAOからCompoundへとプロトコルを跨いだポジションの移動を行いたい場合を例にあげましょう。この場合では、最低150%の担保率(最大LTVは66%)のMakerDAO ETH-A VaultをCompoundに移動させることで、最大LTVを75%にまで高められます。またCompound上での借入資産を、DAIからUSDCなど別のトークンに変更することも可能です。

Loan Shiferを活用することで市場の動きやユーザーニーズに応じて投資条件を柔軟に調整でき、より効果的なDeFi運用が可能となるのです。

2-5. DFS Automation

DFS Automation(DFSオートメーション)は、DeFi Saverに統合されたDeFiプロトコルのポジションを自動管理するための機能です。ストップロスといったリスク管理や利益確定、利回り収益の自動化、レバレッジの自動管理を通じて、損失の最小化と利益の最大化を実現します。

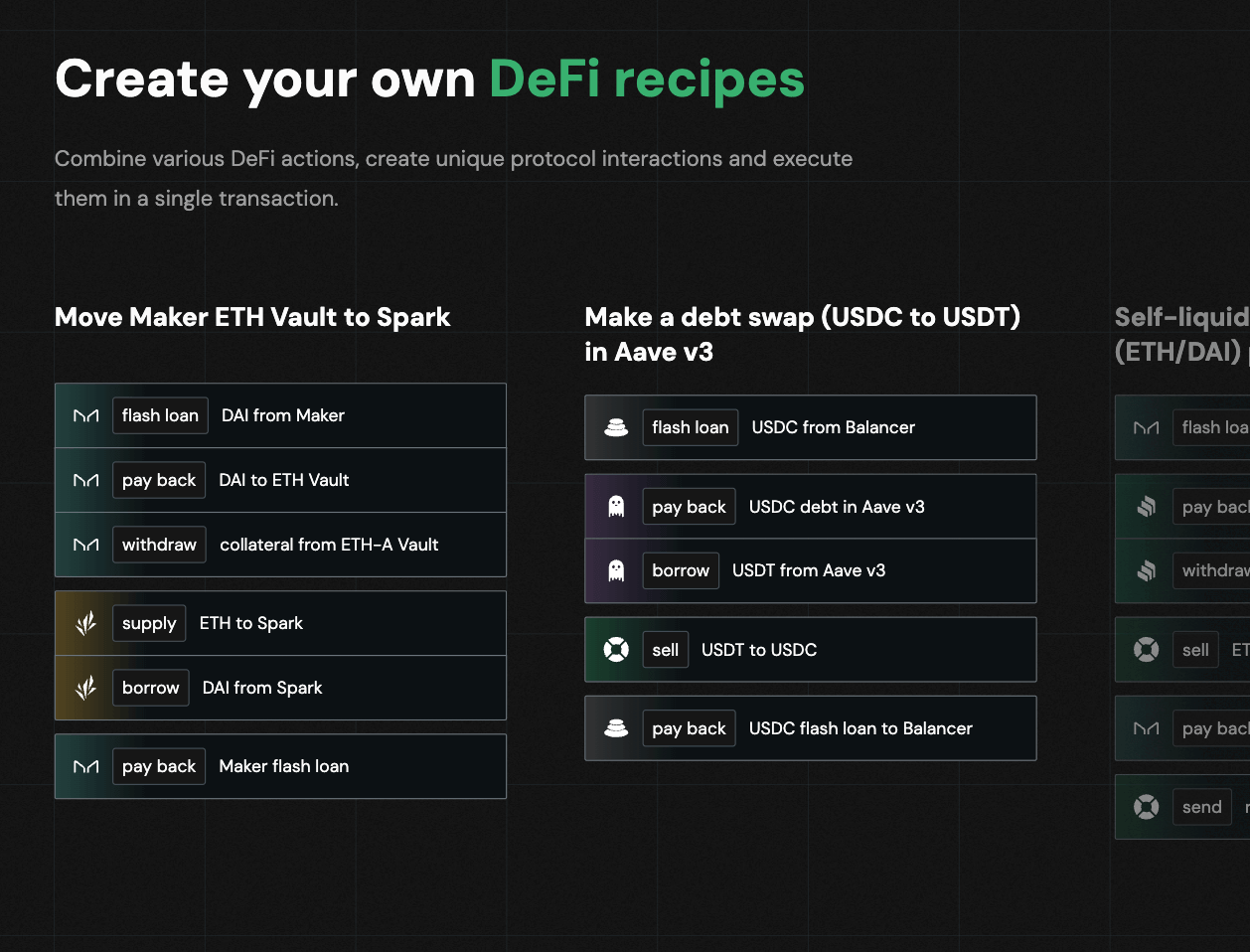

2-6. Recipe Creator

Recipe Creator(レシピクリエイター)は、プラットフォーム上で実行可能な複数の操作を1つのトランザクションに統合するツールです。異なるプロトコル間におけるアセットのスワップや、ローン機能、特定プロトコル内での売買注文などのアクションを事前に組み合わせることで、複雑な操作を1回のトランザクションで実行可能にします。

3.DeFi Saverを利用するメリット

DeFi Saverを利用する主なメリットは、以下の通りです。

- 複雑な操作を1回で実行、オリジナルのDeFiプログラムを作成

- 資産管理や取引を自動化

- 完全無料のシミュレーションで全機能を体験

3-1.複雑な操作を1回で実行、オリジナルのDeFiプログラムを作成

DeFi Saverを利用する最大の利点は、そのカスタマイズ性の高さ。前述したRecipe Creatorを活用することで、アクションを組み合わせてオリジナルのDeFiプログラムを作成できます。

MakerDAO、 Compound、Aaveなどのプロトコルを組み合わせて、AaveとdYdXのフラッシュローン、0xを用いたトークンスワップなどが可能です。Recipe Creatorでは複雑で高度なプログラミング知識は不要で、自然言語で指示を送れるのも魅力の一つです。

例えば、「Aave v2から100 Daiを借りて、DAIをUNIに交換する」と入力すると、自動でカスタムレシピが作成されます。ブロックを組み立てるようにアクションを組み合わせて、それらを1つのトランザクションで実行できます。その他にも、「ETH VaultからSparkへETHを移動させる」「DAI、USDC、USDTをETHにマルチスワップする」などのアクションも可能です。

ユーザー独自のニーズや要件に合わせてプログラムをカスタマイズすることで、より複雑な運用戦略を手間をかけずに展開できるでしょう。

3-2.資産管理や取引を自動化できる

DeFi Saverの自動売買戦略の大半は、清算保護、または市場動向を可能な限り活用することに重点を置いており、資産管理ではブースト、リペイ、ストップロス、テイクプロフィット、トレーリングストップを選択可能です。トレーディングに関しては、指値注文とDCAのみ利用できます。

例えば、市場動向に応じて自動でレバレッジやポジションを調整することで、清算リスク(Liquidation)からポジションを保護。また、ストップロスと利益確定を組み合わせることで、利益を最大化しつつ損失を最小限にする上で役立つでしょう。

DeFi Saverは、取引手数料(ガス代)の高騰やトランザクションの混雑に対抗するためのメカニズムを持っています。

3-3. 完全無料のシミュレーションで全機能を体験

DeFi Saverに搭載されたテスト環境「シミュレーションモード」では完全無料でDeFi Saverのすべての機能を体験できます。ウォレットの接続なども必要ありませんが、実際のウォレットを繋いでテストすることもできます。

また、Recipe Creatorを通じて作成したオリジナルのプログラムが、実際に機能するかテストする目的でも活用できます。

4.DeFi Saverのセキュリティ

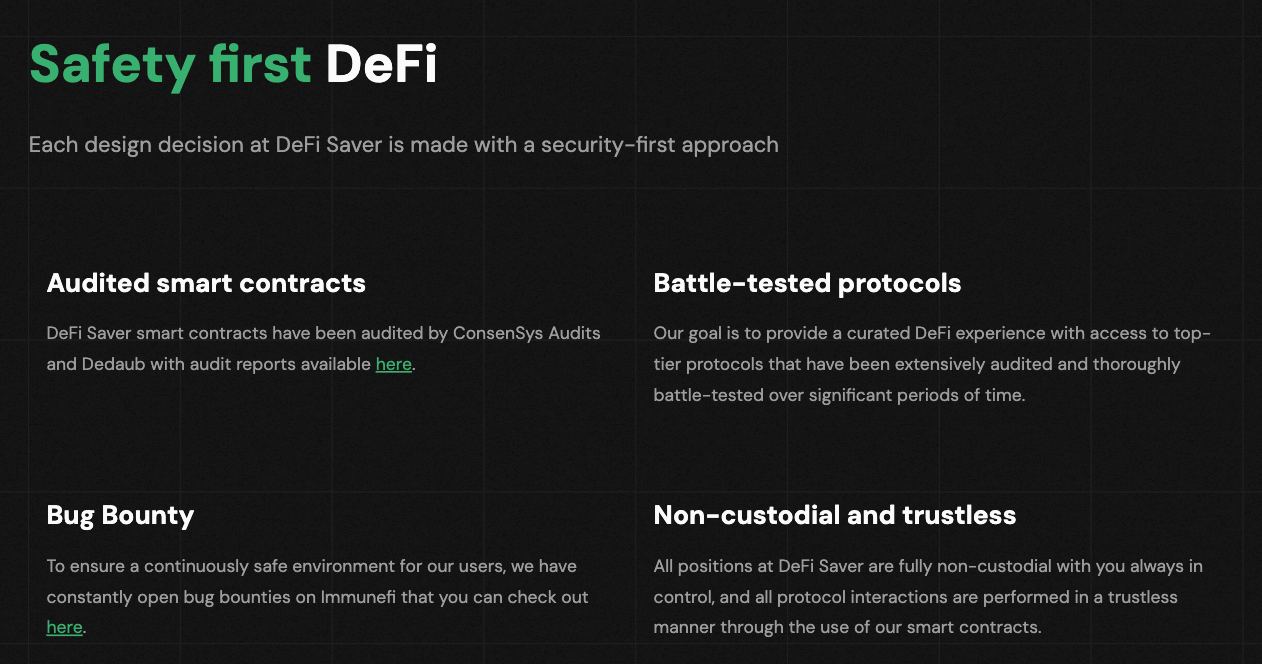

DeFiプラットフォームを利用する上で安全性が気になるところですが、DeFi Saverでは以下のセキュリティ対策が施されており、高いセキュリティも特徴の一つです。

第三者機関によるスマートコントラクトの監査 バグ報奨金の随時募集 完全に非中央集権的な管理体制4-1.第三者機関によるスマートコントラクトの監査

DeFi Saverスマートコントラクトは、ConsenSys AuditsおよびDedaubの監査を受け、監査結果をホワイトペーパー上で公開しています。

ConsenSys Auditsはブロックチェーンプロジェクトやスマートコントラクトを使用したDapps開発やサービス提供を行う企業向けに、セキュリティ監査やコンサルティングなどを提供する企業です。同じくDedaubも、スマートコントラクトやDeFiの監査を提供しており、ホワイトハッキング活動を行っています。

4-2.バグ報奨金の随時募集

またユーザーに常にセキュアな環境を保障できるよう、DeFi Saverは常にブロックチェーンセキュリティプラットフォーム「Immunefi」においてバグの発見を報奨金付きで募集し、バグの発見を促進しています。

なお、DeFi Saverの運営にとってクリティカルな影響を及ぼすバグや脆弱性には最大25万ドルが支払われる条件となっており、ホワイトハッカー側に大きなインセンティブが生まれるように設計されています。

4-3.完全に非中央集権的な管理体制

DeFi Saverでは、資産の管理について完全に非中央集権的な体制が敷かれています。ユーザーの資産について運営や第三者機関は介入せず、常にユーザー自身が資産へのコントロール権を持ちます。また、DeFi Saver上の取引は全てスマートコントラクトを使用して、トラストレスな手法で実行されます。

先述したようにスマートコントラクトの監査結果は公開されているので、透明性の高い運営がなされていると判断できるでしょう。

5.DeFi Saverを活用して一歩先の資産管理を

本記事では、DeFiの資産管理を効率化するツールである「DeFi Saver」をご紹介しました。レンディングやボローイングなど基本的な機能はもちろん、レバレッジ管理やローンシフターなどDeFiプロトコル上で効率的に資産管理できる高度な機能が搭載されています。

こうした機能を組み合わせることで、オリジナルのDeFiプログラムの作成や、資産管理や取引の自動化が可能です。

DeFiを通じた資産形成を活発に行っており、DeFi取引のオリジナルプログラムの作成や自動化、シュミレーションなどに興味のある方は、一歩先の資産管理ができるDeFi Saverを利用してみてはいかがでしょうか。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX