- CMEグループは、ビットコインの先物を扱うことを示唆し、大手メディアなども仮想通貨の記事を配信するようになってきた

- ビットコインは、ウォール・ストリートのプレイヤー達を始め、一般投資家、金融機関など、様々な企業、個人を惹きつけています。多くの人がビットコインはバブルだと主張している通り、バブルには突入したものの、実際にその他の資産と比べても仮想通貨の時価総額はまだ未熟であり、今後も成長余地は見込めると記述されています。

ビットコインの常識を超えた値上がりから利益を得る機会を投資家達には、まだ飽和状態ではないという兆候もあります。

そして、人々が支持するしないに関わらず、仮想通貨の核に存在しているのはブロックチェーン技術であり、この技術は今後も支払い分野及び金融取引分野を根本的に変革する可能性を秘めていることに違いはないのです。

ビットコインやイーサリアム、そして、その他の仮想通貨の投機的で熱狂的な買いが、ウォール・ストリートやその他の金融、銀行業、支払い分野の大手企業を惹きつけ、仮想通貨へのチャンスを模索させています。

仮想通貨に対しての関心が高まるウォール・ストリート

世界で一番の取引高を持ち、先物やデリバティブの取引提供先駆者であるCMEグループが、ビットコインの先物を取り扱うことを示唆しました。

これは、1日に1回、ビットコインの米ドル評価から算出されるCME,CFビットコイン参考基準レートを元に現金決済にて行われます。

この契約は、2017年12月11日または、その前後から取引開始される予定です。

これは、ビットコインの流動性を高めますが、一部の人は、この数ヶ月間の仮想通貨業界で見られた過度のボラティリティーを考慮すると抑制を考えるべきだと主張しています。

しかし、逆説的に言うとこの投機のさらなる高まりは、より大きなボラティリティを作り出すこともできると考えられます。

この件もあり、CMEは値幅制限を検討しています。

世界的な影響力を持つ投資銀行であるゴールドマン・サックスは、ビットコインを始めとする仮想通貨の取引部署の開設を検討しています。

さらにここ数ヶ月での一番の驚きは、JPモルガンがCMEの先物取引を顧客に向け提供する可能性を発表したことでしょう。

これは、CEOのJamie Dimon氏がビットコインを詐欺と称し、400年前のオランダのチューリップの球根よりもひどいものだという発言とは全く対照的であるのです。

このように大手投資銀行やその他のウォール・ストリートの主要プレイヤー達、そして、 大手金融機関のビットコイン及び、仮想通貨全体に対する関心の高まりを考慮すると、仮想通貨がメインストリームの通貨として徐々に受け入れられてきている傾向にあることがわかります。

これはビットコインによって取引が行われるのもそう遠くなく、その他のメインストリームにある商品が仮想通貨の流動性を高め、投資家へのアクセスも容易にすることを示唆しています。

さらに、これはトレーダーとしての投機的活動を後押しするだけでなく、職業や地位に関わらずあらゆる人々がこの最新の技術的によって支えられた資産への投資に投資をすることの後押しにもなるのです。

そして、このような商品の普及の始まりは、ビットコインバブルがやっと頂に向かって上がり始めた兆候となり得るのです。

資金が新たな仮想通貨に劇的な割合で流入

仮想通貨のバブルの頂がまだまだ先にあるという次の根拠は、ICOへの資金流入が未だ衰えを見せていないところにあります。

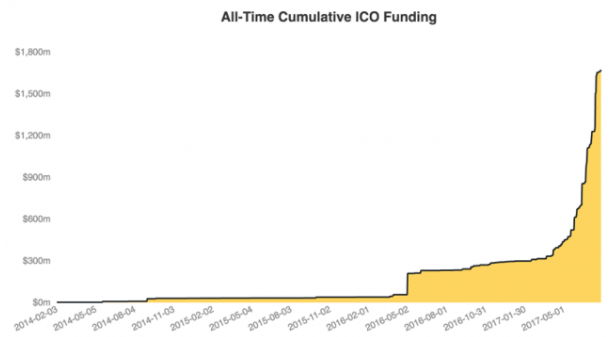

下記の図にある通り、ICOへの累計投資額は2016年中旬から指数関数的な曲線を描き投機的な資金が止まることなく流入していることが見て取れます。

画像:CoinDesk

このような指数関数的な曲線は一般的にバブル市場の到来を表しますが、この上昇はまだしばらく続く傾向が出ています。

仮想通貨への認知を大きく高めるウォール・ストリートからの関心だけでなく、既存の通貨が抱える問題及び、具体的な支払いや、業界の取引の問題を解決することに焦点を当てた通貨を作成する欲求は未だ衰えていません。

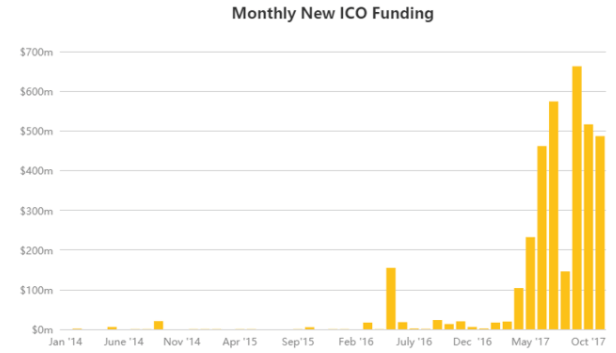

これを象徴するように、2017年11月の最初の7日間に行われたICOの総額は4.87億米ドルを記録し、前月10月の総額を越す勢いでした。

画像:CoinDesk

現時点から今月11月末まででも既に40以上ものICOが予定されており、12月から2月までは50以上ものICOが予定されています。

バブルの成長余地

ビットコインバブルにまだ成長余地があることは明確であり、仮想通貨の勢いは初期段階に過ぎません。

ビットコインは、一部の人にとってコモディティと捉えられており、多くの人が通貨や資産保全目的の金や銀と同じ部類と捉えていることを考慮すると、まだ上昇の余地はあると言えます。

ビットコインや他の仮想通貨の時価総額はわずか245億米ドル(2.7兆円ほど)であり、他の兆単位(USD)で投資されている資産に比べるとまだ小規模であることが分かります。

よって、他の資産の時価総額と比較することで、今後の成長余地があると言えるのです。

世界中に現在存在している金の総額は約7.7兆米ドルだと予想されており、これは全ての仮想通貨の時価総額を足し合わせた31倍もの額になります。

中央銀行が保有している金を除いたとしても、ある時期に3.5兆米ドルと予想された私的に保有されている金塊の総額は、仮想通貨全体の時価総額の14倍もの価値があるのです。

そして、7.6兆米ドル規模の世界的な主要法定通貨が存在しており、その価値は仮想通貨全体の時価総額の31倍に登ります。

仮想通貨が通貨としての役割を果たし始めていて、法定通貨のほんの一部に受け入れるだけで、ビットコインやその他の仮想通貨の価値が高まることを考慮すると、これは特筆すべきことです。

つまり、ここで投資家に伝えたいのは、仮想通貨にはまだ成長余地があり、金や銀、そして、法定通貨からのほんの少額の資金流入が仮想通貨を後押しする次の一手となるということです。

バブルの頂点はまだ先

ドットコムブームがあった1990年代後半を振り返ってみると、ビットコインバブルがまだずっと先にあることが分かります。

ドットコムバブルのピークでは、ハイテク企業を擁するナスダック景気総合指数(ONEQ)の時価総額は、現時点の仮想通貨全体の27倍ともなる6.6兆米ドルを記録しました。

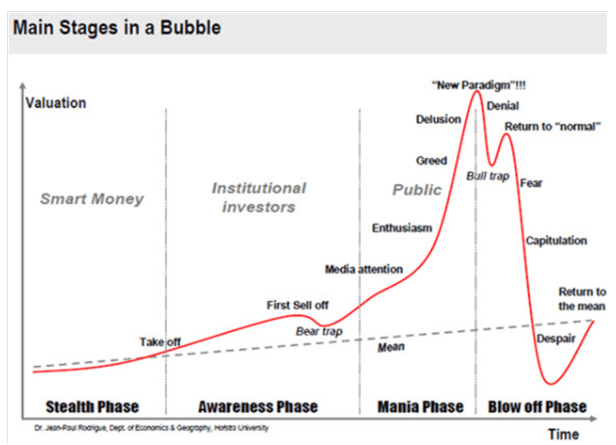

下記の図から見て取れるのは、仮想通貨バブルはまだマニア段階(mania phrase)に入ったところであり、バブルの頂はまだ先であるということです。

マニア段階は、新しい市場の噂や前提が主軸となっており、特に一般投資家を始めとする根拠を追い求めることのない投資家が参入してきます。

これは、洗練されていない投資家が、ICOに対して多額の資金を投入していることからも証明されています。

さらに、既述のICOの図からも見られるように、2014年初期に指数関数的な曲線を描き始めていることも一般的なバブル期におけるマニア段階の特徴です。

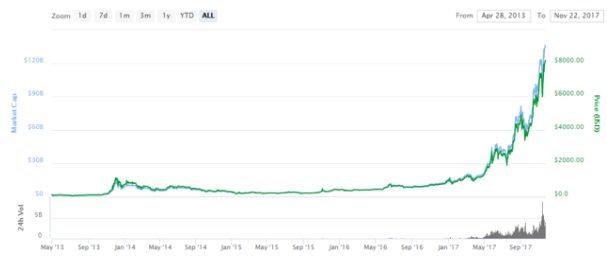

この傾向は、下記のビットコインの価格図からも見受けられます。

画像:coinmarketcap.com

さらに、下記の図は仮想通貨全体の時価総額の推移を表しており、その中にも指数関数的な曲線の傾向が始まっていることが分かります。

画像:coinmarketcap.com

マニア段階の初期には、市場に関する噂がメディアに取り上げられ、複数のメディアにて共有されます。

グーグル検索でも24時間以内に配信された複数のニュース記事がメインストリームのメディアや評判高いメディアによって紹介されています

投資家に向けて

ビットコインやその他の仮想通貨が俗にいうバブル期に突入したことは明確です。

そのバブルが崩壊するまでにどれほどの期間を要するのかは定かではありませんが、ビットコイン、そして、イーサリアムやビットコイン・キャッシュ、リップルを始めとするその他の仮想通貨のさらなる伸びは確実と言えるでしょう。

ウォール・ストリートやメインストリームメディア、洗練されていない投資家からの関心の高まりは、バブルが熟成期に入っていないことを示唆しており、これからもビットコインによる恩恵は続く見通しです。

つまり、一部の有名投資家が主張しているように、ビットコインのマニア段階での成長が継続し、2017年末までに10,000米ドルに到達する可能性は充分にあり得ると言えます。

そして、バブルが崩壊する危険な段階に達するのは、ウォール・ストリートの大半が積極的にビットコインのデリバティブ商品を提供し、次の仮想通貨またはトークンの発行を発表した時となるでしょう。

Bitcoin Breaks Through $8,000: Is It Still Time To Buy?

Seeking Alpha by Caiman Valores Nov,23 2017

参考記事はこちらから

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX