インフレは起きるのか

コロナ禍の経済対策では、各国の中央銀行が現金の供給を増加させる。一方法定通貨のインフレ懸念が台頭し、その際のヘッジ手段としてゴールド(金)やビットコイン(BTC)への注目が集まっている。

しかし、米大手投資銀行ゴールドマンサックス(以下、GS)は、「今後数年はインフレは起こらない」と主張する。その根拠として米国の高い失業率を挙げ、失業率が高い間は個人の収入が抑えられるため、インフレを抑制できると分析した。

投資家のインフレに対する懸念の高まりは、最近のゴールド価格の高騰やBTC価格の上昇、また米国物価連動国債(TIPS)への資金流入からも見てとれる。TIPSは物価急上昇のリスクから投資家を保護する債権だ。

関連:通貨インフレ懸念でゴールド上昇継続も、BTCには資金流入せず

また、11日には米ナスダック上場企業MicroStrategyが、インフレヘッジとして2万1454BTC(260億円相当)を購入したことを発表した。現金よりもBTCの方が長期的に価値が上昇する可能性があると考え、信頼できる価値の保存手段として活用するという。

関連:米ナスダック上場企業初、2万超のビットコインを購入済み

しかし実際は、コロナウイルスの感染が始まってからインフレ率は減少している。米連邦準備制度理事会(FRB)の指標となるインフレ率は1.7%まで下がっており、目標の2%を下回っている。現時点でインフレが心配されているのは、食料品価格の高騰が起きている食品業界だけだ。

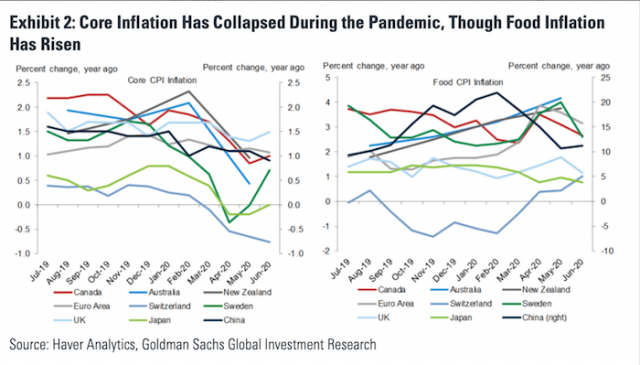

以下は、国・地域別にその実態を数値化したグラフである。

左側が消費者物価指数(CPI)のうち、全ての対象商品によって算出される「総合指数」から生鮮食品を除いて計算された指数で、右側が食品に特化した指数だ。3月以降、左のグラフは概ね減少傾向なのに対し、右のグラフは上昇傾向にある。

出典:The Block

現時点では必ずしも全ての投資家が懸念しているわけではないが、将来的にインフレが起きる可能性はある。しかしGSは上述した通り、米国の高い失業率が急激なインフレ率の上昇を抑える可能性があると指摘した。

「米国の失業率は、ここ数カ月で急速に回復しているが依然として二桁だ。労働市場の需給の問題には、さらなる対策が求められている」と説明。米労働省が7日に発表した7月の雇用統計では、失業率は10.2%で、前月から0.9ポイント低下しており、3カ月連続で改善はしている。

GSは2020年末までに失業率は9%まで下がると予想。ワクチンが2021年に開発されれば、さらに6.5%まで下げられると説明している。

一方で失業率の減少は緩やかで、完全な経済の回復は2025年ごろになると予想。これが今後数年はインフレを抑えられると考えている根拠だという。

今後インフレするリスクは

ゴールドマンサックスは、金融危機が起きた2008年以降は、現金の供給量が増加していることとインフレを結びつけることは必ずしも正しくないと述べている。

しかし、現在の政府の景気刺激策が、今までにない高水準のインフレを引き起こすと考えている投資家が一定数いることは認め、懸念していると説明する。先月末にはゴールド価格の高騰の要因を、地政学リスクの高まりや米国の政治や社会に漂う不透明感、コロナウイルスの感染再拡大を背景に、FRBがインフレ・バイアスにシフトする可能性があるとの見方があるからだと分析した。

その際、政府の累積債務が増加している現状が、米ドルの弱体化を促進しているとして、米ドルの価値の低下と累積債務の増加が、将来的にインフレにつながる可能性もあると警戒感も示している。

関連:ゴールドマンサックス、金価格の見通しを2300ドルに引き上げ

一方で今回は、2008年以降はバランスシートの拡大自体が高いインフレを起こすとは考えられないという見解を示した。

2008年の後はFRBが準備金の金利を支払う権限を持っており、それによって利率、そして経済、最終的にはインフレ率をコントロールすることができると主張。インフレが起こるには、FRBがインフレを抑制しないことを選択する理由が必要だと述べた。

Cryptoにおける”最初で最後の言葉”であること。

The BlockはCryptoにおける最高クオリティで最重要のシグナルをお届けします。日々、Website、Newsletter、Podcast、イベントを通じて、業界で最も影響力のある人々にリーチしています。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX