BTC=400万円

8日の仮想通貨市場でビットコインが400万円台に乗った。2020年の最安値をつけたコロナショック時からテンバガー(10倍高)となった。

年末年始の過熱感の反動が引き起こした4日の暴落局面では、前日比6,000ドル安の27,700ドルを付けたものの、その後急反騰。押し目とみた大口の買いが新規買いを呼び込むような状態となり、わずか3日間で約1万ドル(100万円)幅を超えて上昇した。

1月に入り、騰勢を強めたビットコイン市場では、株式市場高騰の背景にある「金融緩和マネー」を筆頭に新規資金を呼び込んだほか、相次ぐ機関投資家の資金流入や、米PayPalの参入で新規個人投資家の流入も加速。20年5月の「半減期」を経て、新規発行通貨から市場に流れ込むビットコインの数量も減少する形となり、数年前までの上昇相場と比較して、需給面に明確な変化が起きている。

需要の変化

米主要OTC市場(OTCQX)では、取引される金融資産の筆頭(出来高基準)に米グレイスケールのGBTCがランクインしており、機関マネーの流入を映しだす。

GBTCの現在の運用資産額は、230億ドル。運用するビットコインの数は60.6万BTCで、発行済みのビットコイン数の約3%を占める規模まで拡大している。

参入する投資家については、グレイスケールで新しいCEOに就任したSonnenshein氏がブルームバーグに対し、「既存プレイヤーのヘッジファンドだけでなく、年金ファンドや大学のエンダウメントからの新規参入も見られ始めている」と明かした。

年金ファンドは、株式市場や債権市場でも重要視される代表的な機関投資家だ。これまでブルームバーグの報道などで、その傾向は報じられてきたが、取引事業者が具体的な証言をした内容に新たな注目が集まっている。

そのポートフォリオには、代替投資(オルタナティブ投資)と呼ばれる従来の枠に収まりきらない金融商品が含まれるようになったが、ビットコインに資金を投じる傾向は新しい傾向だ。

年金基金は、日本のGPIF(独立行政法人 年金積立金管理運用)は保守的運用の傾向である一方で、米欧はより積極的運用の傾向が強く、米国の基金のリスクテイク志向がその背景にあると見られる。

また、流通市場の受給の変化に挙げた、米PayPalが提供するビットコイン取引サービスでは、24時間出来高が110億円(1億ドル)を突破した。PayPalの取引サービスはサービス開始から1ヶ月しか経過していない点から、新規の購入がより比率が高い可能性や、取引所をこれまで使っていなかった新規参入が主な顧客であることが指摘され、個人投資家の商いが活性化している傾向もより鮮明になりつつある。

供給の変化

なお、CoinPostの取材に答えたマイニングプールの関係者は、中国で「ビットコイン担保ローン」の需要が増加している傾向を指摘。新規に採掘したビットコインの値上がり益を狙って、売却は行わずに、担保ローンを通じて調達した資金で、電力・人件コスト等を支払う動きが強まっていると説明した。

これは、マイナーから流通市場に流れるBTC量が減少している可能性を示唆する。

2020年に3度目の半減期を迎えたビットコインは、マイニング報酬が1ブロックあたり12.5BTCから6.25BTCに減少している。1日に新たにマイニングされるビットコインが1800BTCから900BTCに減少しており、これは、マイニング事業者の1日あたりの総収益が72億円から36億円(1BTC=400万円計算)に減少することを意味しており、流通市場の需給の変化も映す要因となっている。

個人投資家の関心も追いつく

日米の経済メディアがビットコインの値動きを連日報道。米最大のニュース週刊誌であるニューズウィークもビットコインをポジティブな表現で紹介するなど、マスに繋がる関連情報が増える中で、個人投資家の関心度も高まってきた。

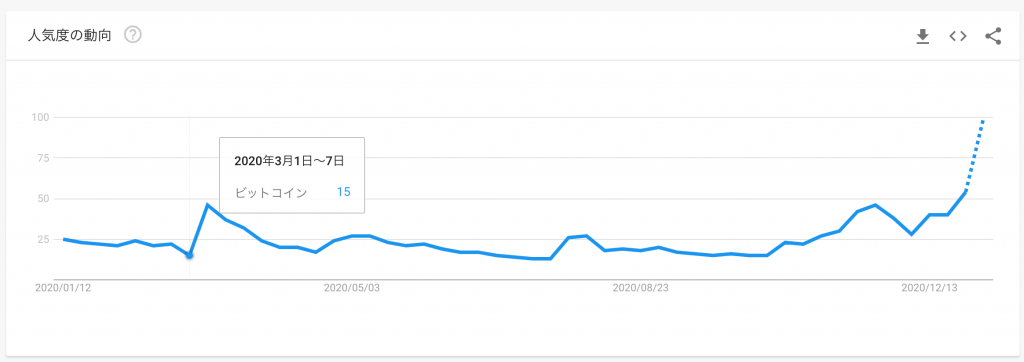

グーグルトレンドのビットコイン検索の傾向も、2020年の安値をつけた3月と比較して5倍水準まで検索数が増加。2017年〜18年のバブルと比較しても50%の水準まで上昇している。

このような個人投資家のFOMO(市場に乗り遅れまいとする傾向)が示される中で、過熱感への警戒感も高まる。

時価総額の違いから単純比較はできないが、過去3回の半減期後のビットコイン市場の傾向を比較では、右肩上がりの傾向に注目が集まるが、大きく市場が下落するタイミングは往々にしてある傾向で、仮想通貨市場のボラティリティの高さには、新規参入する投資家は注意したい。

半減期後のビットコイン価格の推移比較

— 各務貴仁|CoinPost・Links (@coinpost_kagami) January 7, 2021

•青と赤が1.2回目

•2020年以降が白線 pic.twitter.com/8XS8yEAiaj

関連:ビットコイン高騰止まらず、アルト市場に仮想通貨バブルの兆候も

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX