マクロ経済と金融市場

前週末の米NY株式市場では、ダウは前日比403ドル(1.3%)安、ハイテク株主体のナスダックは327ドル(3.0%)安となった。

14日に発表された、ミシガン大消費者マインド指数にて、総合指数が市場予想を上回ったほか、1年先のインフレ期待が前月比で上向いたことなどが悪材料視された。

先駆けて発表されたCPI(米消費者物価指数)では、コアインフレ率は前年同月比6.6%と1982年以来最大の上昇率を記録している。

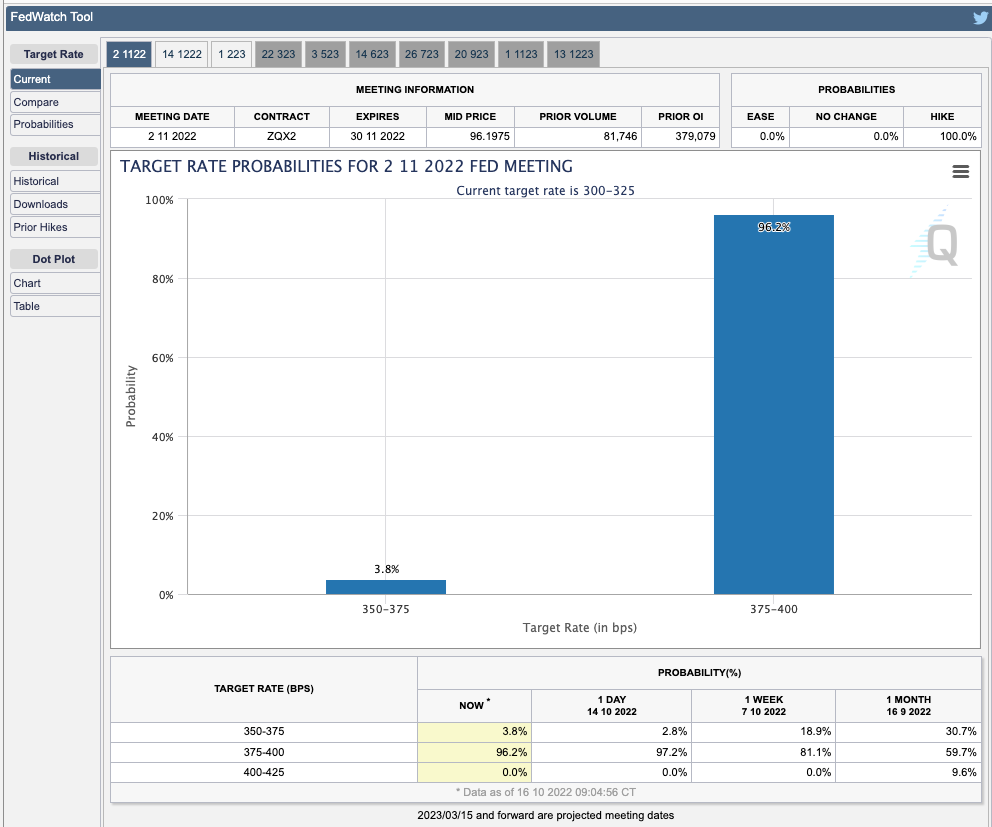

CME(米シカゴ・マーカンタイル取引所)の先物金利予想では実に96.2%が0.75%の大幅利上げを予想しており、市場はすでに織り込んでいるとの見方がある。

CME FedWatch Tool

インフレ(物価高)を抑えるための金融引き締め政策には同時に景気を冷やす副作用があることから、極めて難しい舵取りを迫られる。

この点について国連貿易開発会議は今月3日、年次報告書で、特定の金融政策に固執して利上げ依存することを危惧。「世界的なリセッション(景気後退)を招き、特に多大な債務を抱える発展途上国(新興国)に深刻な影響が及ぶ恐れがある」と各国中央銀行の姿勢に警鐘を鳴らし、異例とも言える”軌道修正”を求めた。

その上で、企業に対する超過利潤(独占レント)への課税や、コモディティー市場の投機的な行為に対する規制強化、サプライチェーンのボトルネック解消など、インフレ抑制のための代替案を提示している。

仮想通貨市況

暗号資産(仮想通貨)市場では、ビットコインは前日比0.28%高の19,178ドル。

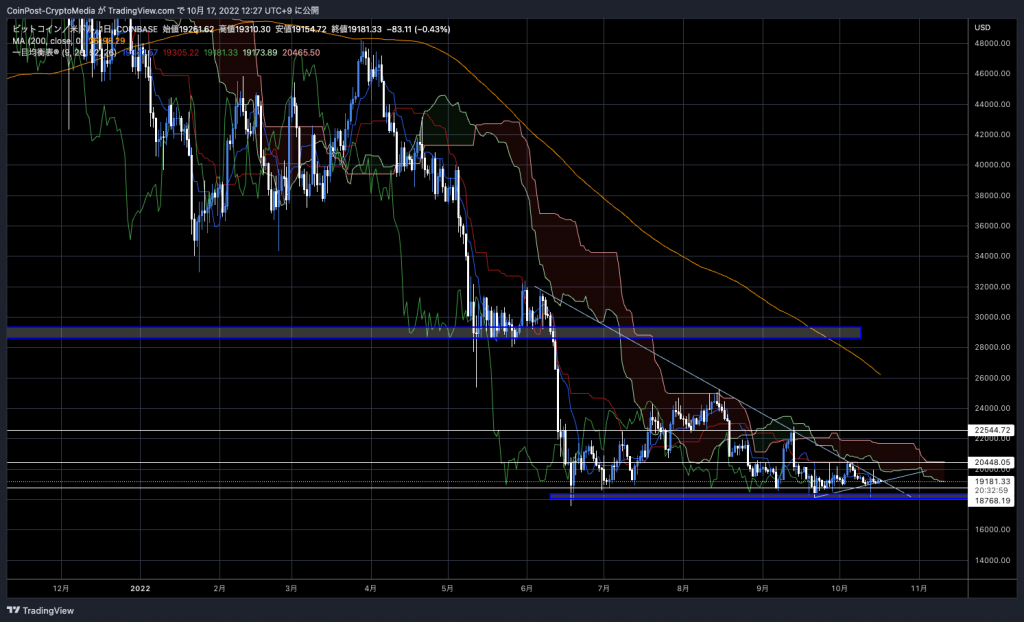

BTC/USD日足

三角持ち合いの収束点に向かう中、ボラティリティ(価格変動性)拡大への警戒感も根強い。ここ数ヶ月間は、株式市場と比較して相対的に底堅く、底割れしそうで割れない展開が続く。

データ分析企業CryptoQuantのアナリストのPhi Deltalytics氏は15日、「推定レバレッジ比率」が過去最高に達したことを指摘した。

CryptoQuant

推定レバレッジ比率は、建玉数とデリバティブ取引所の準備金比率から算出したもの。投資家が証拠金に対してどの程度の平均レバレッジをかけているかを表す。したがって、トレンドに逆行するような推定レバレッジ比率の断続的な上昇は、個人投資家が逆張りでリスクを過剰に取っている傾向を示唆しており、望ましい状況とは言い難い。

先週のCPI(米消費者物価指数)前後の下落局面では、溜まっていたOI(未決済建玉)を一定程度吐き出したが、大規模ロスカット(強制清算)にまでは至らなかった。

InTheMoneyStocksのマーケットストラテジストであるGareth Soloway氏は、「ビットコインが底を打ったとは考えていない。」と言及。

「(FRBの積極的な利上げが当面続くとの見通しから)サポートラインの12,000〜13,000ドルを下回る可能性のは時間の問題だ。その場合は8,000〜10,000ドルまで下がることもあり得る」と、御多分に洩れず悲観的な見通しを示した。

関連:クリプト指標導入「CoinPostアプリ」の使い方をトレーダー目線で解説

過去に掲載したマーケットレポート一覧はこちら

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX