ビットコインマーケットレポート(3月14日~20日)

ビットコインは、3月9日に暗号資産関連企業との取引が多いシルバーゲート銀行の任意清算や大手マイナーのライオットの赤字が発表され一時2万ドルを下回る水準まで下落したものの、10日に大手ステーブルコイン「USDC」の担保の一部が預けられているシリコンバレー銀行の破綻が発表され、USDCの信用不安が広まったことから、BTCが資金逃避先となり上昇。

さらに13日からは銀行株を中心に株価が下落したことで安全資産である米国債が買われ金利が低下したことが、BTCにとって追い風となり連騰となった。執筆時点でBTCは2万4千ドル付近。

足もと

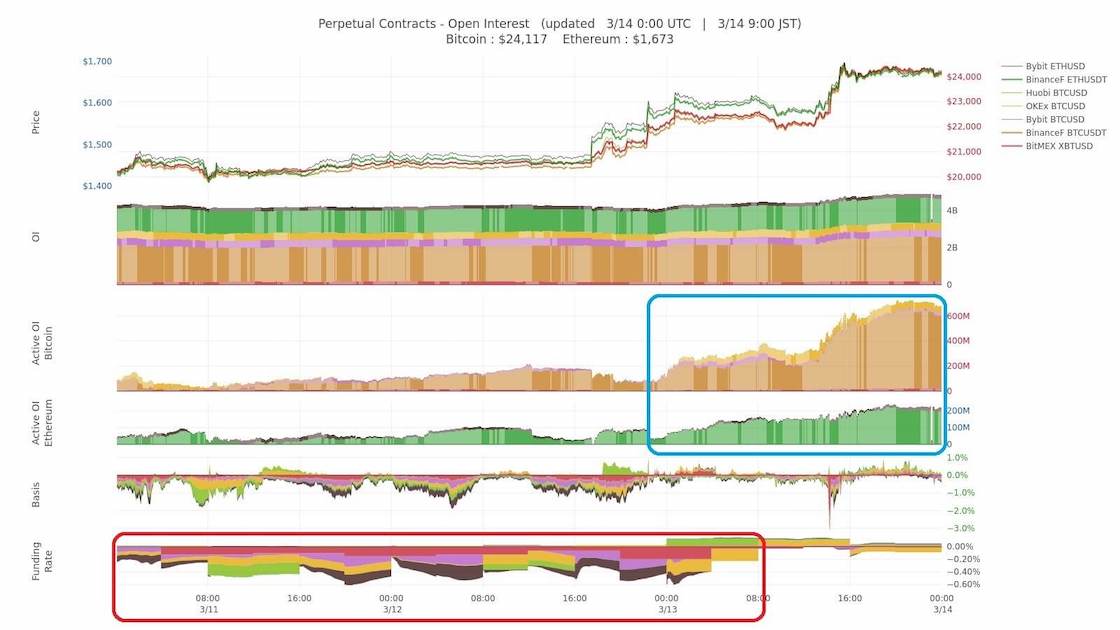

ファンディングレートをみると、13日まではショートポジションへの偏りが見られた(下画像赤枠)が、現在はフラットな状態となっている。一方で、成行注文のアクティブなOI(未決済建玉)が急増(下画像青枠)しており、価格の乱高下が起きやすい状況となっているといえる。

出典:BTC Status Alert 📊(https://twitter.com/btc_status)

外部環境

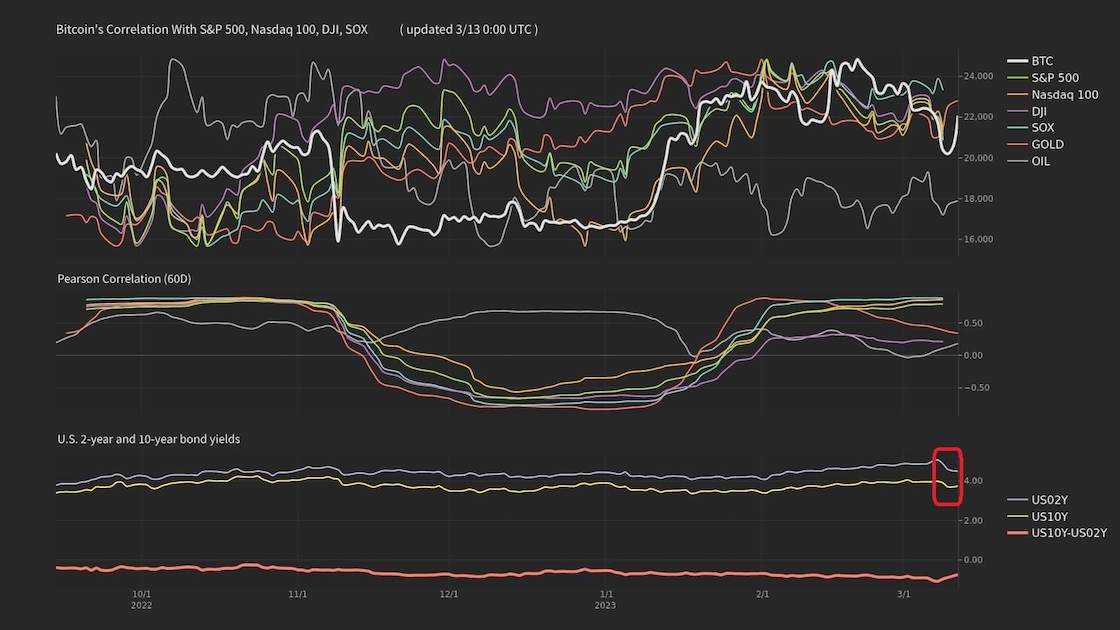

直近のビットコインは独自の動きとなっている。シルバーゲート銀行、シリコンバレー銀行、シグネチャー銀行と米銀行が相次いで自主清算や破綻をしたことから、リスク資産である米国株が売られ米国債が買われており、米国金利は低下している。

結果として金利の低下がビットコインの追い風となり、直近の上昇につながったと考えられる。

出典:BTC Status Alert 📊(https://twitter.com/btc_status)

デリバティブ市場

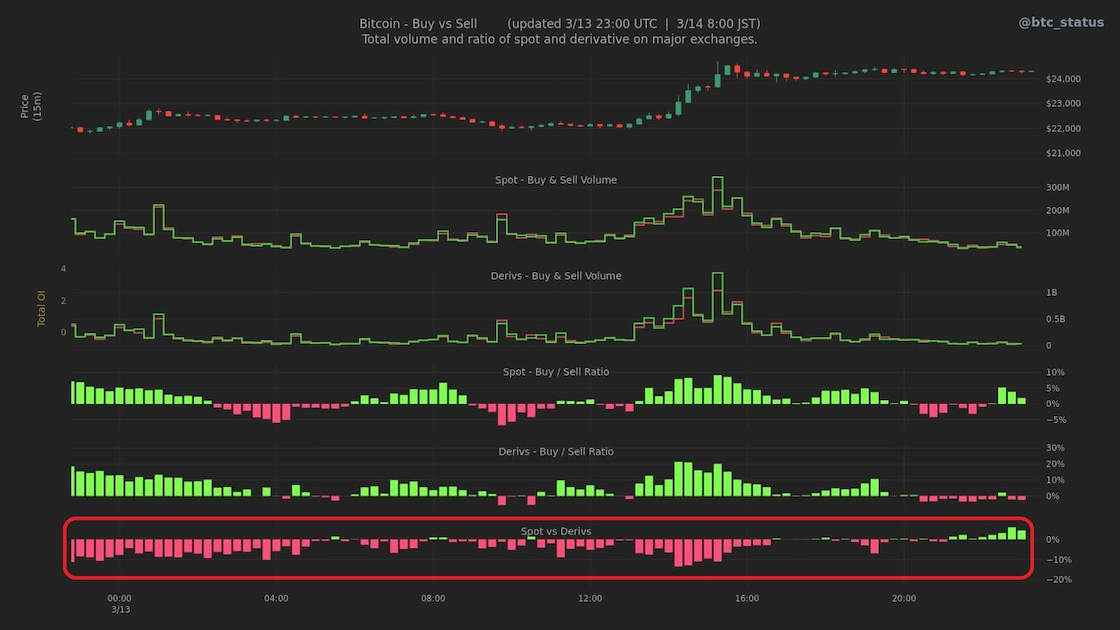

11日より先物価格が現物価格よりもかなり安い状態が続いていたが、直近では価格差はほぼなくなっている。依然として需要超過ではあるものの、需給は供給超過に傾きつつある。

出典:BTC Status Alert 📊(https://twitter.com/btc_status)

現物市場

成行売買ではデリバティブ市場での買いを上回る現物の買い(画像赤枠)が継続的に見られている。ショートポジションに偏りが見られていたことから、ショートカバー(売りの買戻し)によるものと考えられる。

出典:BTC Status Alert 📊(https://twitter.com/btc_status)

オンチェーン環境

3月11日以降は、PooledTXは少ない状態が続いており、ビットコインの活発な入出庫は見られていない。

出典:BTC Status Alert 📊(https://twitter.com/btc_status)

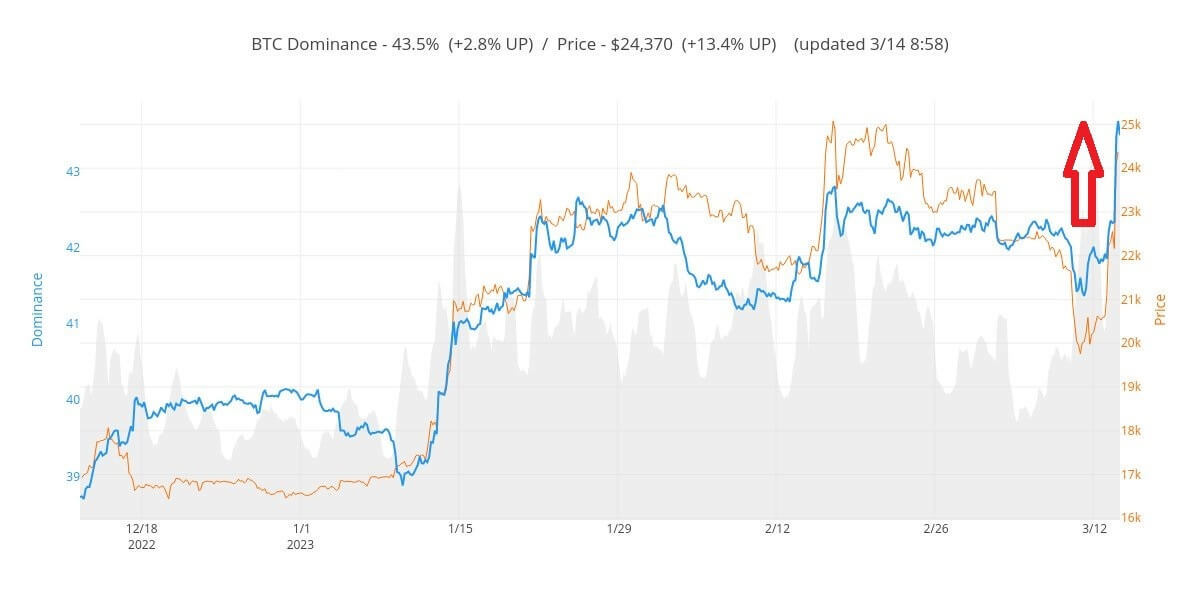

また、ビットコインのドミナンス(暗号資産市場に占める割合)が急激に上昇しており、信用不安が広がるステーブルコインの資金の逃避先としてBTCが買われていると考えられる。

出典:BTC Status Alert 📊(https://twitter.com/btc_status)

オプション市場

大手マイナーのライオットの赤字発表により、プットとコールの比率であるPCRレシオは一時上昇し、現物渡しで取引される市場では取引の弱気が見られていたが、直近の価格上昇により急激にPCRレシオは低下(下画像赤枠)しており、マイナーは強気に変わりつつあると考えられる。

出典:BTC Status Alert 📊(https://twitter.com/btc_status)

ハッシュレート

次回難易度予想は+0.64%とほぼ変化はないが、ハッシュレートは以然として高水準である。

直近のクリプト指標

- 3月14日 米消費者物価指数(CPI):23年2月結果

- 3月15日 Ethereum「Goerli」テストネット上で上海実装

- 3月16日 欧州中央銀行(ECB)政策金利 Optimism Bedrockアップグレード 予定日

- 3月17日 Flare Drop Distributions 初回請求可能日

総括

ステーブルコインの信用不安による資金逃避や、銀行を中心とした株価下落による国債利回りの低下が追い風となり、ビットコインは3月12日、13日にかけて+約50万円幅の上昇となった。依然として若干の需要超過が見られるものの徐々に解消されつつあり、内部環境としてはフラットな状態に近づいている。ただ外部要因として、3月14日21時30分に発表される消費者物価指数(CPI)の結果によっては、国債利回りが動き市場全体のボラティリティが高くなる可能性があり、注視が必要である。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX