暗号資産(仮想通貨)市場では、分散型取引所(DEX)の存在感が高まっています。中央集権型取引所はこれまで、高効率な処理能力やユーザーフレンドリーなインターフェース、豊富な流動性を武器に市場をリードしてきましたが同時に中央集権化リスク、資産管理の不透明さ、自己資産のコントロール権の欠如といった問題が発生する可能性も抱えています。

FTX事件以降ユーザーの資産安全性への懸念が高まり、DEXが提供する「分散化」「自己資産管理」「取引の透明性」「スマートコントラクトによる自動化」といった特性に注目が集まっています。

DEXの台頭は、ユーザーニーズの変化だけでなく、ブロックチェーン技術の進化にも支えられています。高性能なL1/L2チェーン(基盤ブロックチェーンと拡張レイヤー)とパーペチュアル取引(Perp:期限のない先物取引)DEXの組み合わせは、チェーン上での高頻度取引の実現可能性を示しています。

インフラストラクチャーの発展によるDEXのパフォーマンス向上

edgeXエコシステムの最初の市場検証用製品である「edgeX v1」は、StarkEx Layer 2エンジンを採用し、決済とロールアップシステムの効率化とセキュリティを実現しています。edgeXでの取引はすべてZK-Proof(ゼロ知識証明:取引内容を開示せずに正当性を証明できる技術)によって検証されます。

StarkExのZK-Rollup(取引を束ねてから証明することで処理を効率化する技術)を通じて、ユーザーの取引はレイヤー2で処理され、イーサリアムのスマートコントラクトによって最終的な検証と確認が行われ、取引の透明性と安全性を確保しています。

edgeXは以下のイノベーションを通じて他のPerpDEXとの差別化を図っています。

1. オーダーブック取引エンジンレイヤー

edgeX v1は毎秒20万件の注文処理能力を備え、マッチングの遅延は10ミリ秒未満です。この取引エンジンが、高頻度取引や大規模な同時ユーザー取引の基盤となっています。

複数のシャード(データベースを分割して処理を並列化する技術)を活用することで、スケーラビリティも確保しています。10シャードにスケールアップした場合、毎秒20,000トランザクションの処理が可能となり、一般的なDEXを上回る処理能力を実現しています。

2. ハイブリッド流動性レイヤー

edgeXはネイティブ資産ブリッジのサポートと主要ブロックチェーンとの統合により、ユーザーが複数のブロックチェーン間で資産を出し入れできる機能を提供しています。現在、edgeXはマルチチェーンスポット取引を提供しており、ユーザーはクロスチェーン操作なしでリアルタイムの取引機会を捉えることができます。

このシステムにより、異なるブロックチェーン上の資産を保有するユーザーでもedgeXのサービスを利用できるようになっています。ユーザーは自分の資産の管理権を保持したまま、様々なチェーン間で取引が可能です。

3. ユーザーフレンドリーなインターフェース

It’s time: meet the mobile DEX for Perp & Spot—unlock your trading edge. pic.twitter.com/fJGmJiGxjJ

— edgeX (@edgeX_exchange) March 7, 2025

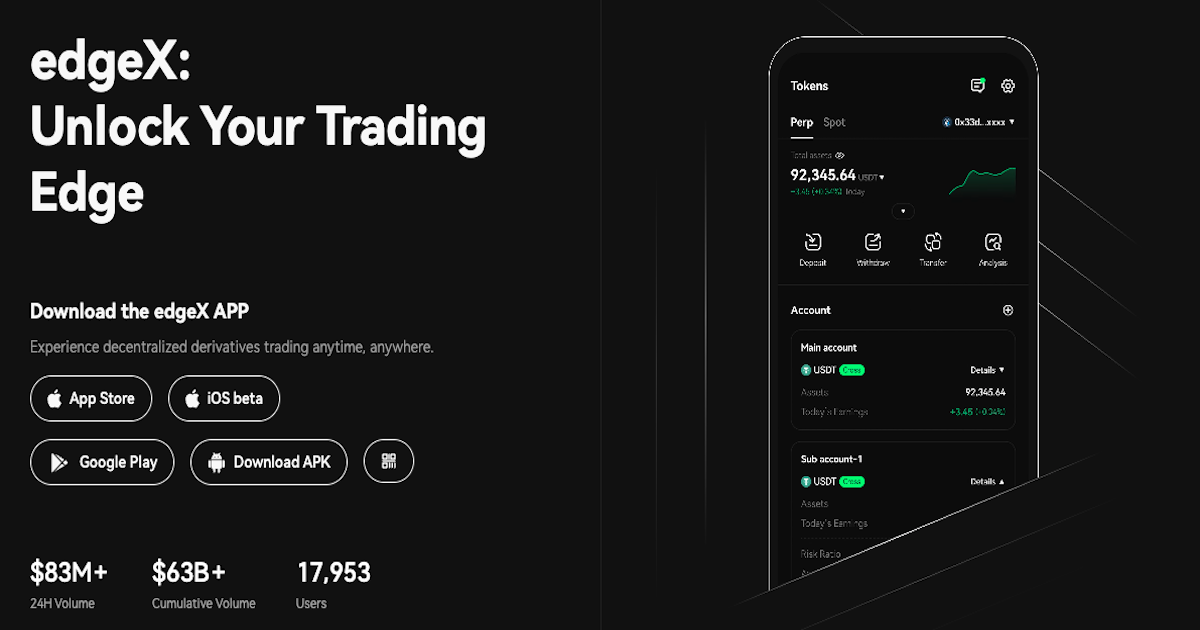

edgeX v1は約100カ国のApp Storeで公開されており、edgeXのUIデザインはユーザーニーズに基づいて開発され、モバイル端末での体験は主流の取引所アプリに近い操作性を提供しています。

取引画面では、必要な情報が表示され、注文操作を行うことができます。チャート表示やテクニカル分析ツールも実装されており、ポジション管理画面では、現在のポジション状況や利益・損失が表示されます。

登録プロセスも簡略化されており、複数の当事者間で秘密情報を共有せずに計算を行う技術を活用したソーシャルログイン機能により、メールアドレスでの登録が可能です。これにより、暗号資産取引の経験がないユーザーも利用を開始できる環境を提供しています。

4. リスク管理とVault保護メカニズム

edgeXはCEXとDEXの特性を組み合わせ、クリアリング、リスク管理、Vault(資産保管庫)設計において最適化を図っています。

4.1 中立的な価格決定の仕組み

edgeXは、第三者オラクル(外部からの信頼性の高いデータ提供者)を使用しています。これにより、プロジェクト側が清算価格を直接操作することができず、透明性と公正性のある清算メカニズムが実現されています。

この仕組みは市場変動時に役割を果たします。中央集権型取引所では「フラッシュクラッシュ」と呼ばれる急激な価格変動が発生し、予期せぬ清算が行われるケースがありましたが、edgeXの中立的な価格決定メカニズムはこうした問題の解決を図っています。

4.2 Dynamic Margin Transfer Ratios(動的な証拠金移転比率)

ユーザーの損益状況やレバレッジ水準に応じて、証拠金の出金・移転比率が動的に調整されます。この仕組みにより、証拠金維持が可能になり、大口ポジションの清算が市場に与える影響を抑制します。

例えば、レバレッジが高いポジションを持つユーザーは、より多くの証拠金を維持する必要があり、出金可能な割合が制限されます。これにより、システム全体の安定性が保たれる設計となっています。

4.3 Dynamic Leverage and Risk Limits(動的なレバレッジとリスク限度)

ポジションの規模が大きくなるにつれ、利用可能なレバレッジが段階的に制限されます。つまり、取引規模が大きくなると、必要な初期証拠金比率も自動的に高くなります。

- 各取引ペアには最低の維持証拠金率が設定されており、

- リスク限度に応じて、証拠金の要件が段階的に引き上げられます。

複数のアカウントを使用してポジションを分散させても、総資金に対する初期証拠金の割合は変わらないよう設計されており、不正なレバレッジ拡張を防止する仕組みとなっています。

4.4 Vaultの健全性を守る追加対策

edgeXでは、専用のリスク準備金(リスクファンド)を設けており、マーケットメイク(MM:市場に流動性を提供する活動)による一時的な損失が、新たにVaultに参加するユーザーに与える影響を抑制しています。

このリスクファンドは、市場の変動時にVault全体の安定性を維持する機能として設計されています。

「インフラ+ナラティブ」から実需への転換

暗号資産プロジェクトの評価はインフラ構築とナラティブ(物語性)マーケティングに偏重し、実際の製品がないままプライマリーマーケット(新規発行市場)で評価が形成されるケースがありました。しかし、市場の成熟化と市場サイクルの変化により、投資家やユーザーの視点は変化しています。

edgeXは市場検証用製品である高性能PerpDEXを通じてユーザー成長を進めています。edgeX Mobileは、App Storeでのリリース後にダウンロードを獲得しました。インターフェースの簡素化と操作プロセスの最適化により、チェーン上取引の経験がないユーザーも利用を開始できる環境を提供しています。

現在もCEXが主流を占めていますが、プラットフォームルール、市場操作、情報の非対称性などの課題も存在しています。edgeXは分散化されたアーキテクチャと機能体験を通じて、ユーザーの取引機会と取引公平性への需要に応える設計となっています。

今後の展望:金融決済チェーンとしての発展

edgeX v2の導入により、edgeXは分散型デリバティブプロトコルからDeFi製品のための専用金融決済チェーンへと進化を進めています。この進化は以下のようなマイルストーンに沿って計画されています:

- 2024年第2四半期:V1テストネットとウェブインターフェースのリリース

- 2024年第3四半期:V1メインネットとモバイルアプリのリリース

- 2024年第4四半期:エコシステム製品とSDK(開発キット)の統合

- 2025年上半期:パーミッションレス(許可不要)な流動性モジュールの展開

計画されている機能の一つが、流動性プロトコル「ePool」の導入です。これは、流動性提供者と取引者の間で資本配分を行う仕組みで、取引の深さと効率性を高めることを目的としています。ePooは、複数のチェーンから流動性を集約し、配分を行うことで、取引コスト削減と流動性向上を図る設計となっています。

また、モジュラー設計の採用により、将来的には開発者や一般ユーザーが自分のニーズに合わせた金融サービスを構築できる可能性があります。金融プロダクトの機能を独立したモジュールとして分割し、組み合わせることで、柔軟性と拡張性を高める取り組みが進められています。

まとめ

edgeXは分散型金融の透明性や自己管理といった特性を維持しながら、中央集権型取引所のような操作性を提供する取り組みを行っています。100カ国以上でリリースされているモバイルアプリは、暗号資産取引に不慣れなユーザーも利用を開始できる環境を提供しています。

取引エンジン、リスク管理システム、ユーザーインターフェースを備えたedgeXは、CEXからDEXへの移行を促進するプラットフォームとして位置づけられています。今後、v2の展開とともに、取引所から金融決済チェーンへと進化することで、DeFiエコシステムの発展に寄与する計画が進められています。

暗号資産市場が成熟し、ユーザーの要求が高度化する中、「操作性」と「セキュリティ」を両立させたプラットフォームの役割が注目されています。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX