- ヘッジファンド運用担当者による仮想通貨マーケット分析=最新版

- ヘッジファンド運用担当者が、現在の仮想通貨市場を分析。今回はファンダメンタル分析を中心に、高騰する仮想通貨市場を金融専門家からの視点で解説します。

- reports@cryptact

- 本記事は、仮想通貨マーケットの分析レポートを配信する「reports@cryptact」上で寄稿されたものです。公式からの許可を受け、掲載を行なっています。

本記事は、仮想通貨マーケットの分析レポートを配信する「reports@cryptact」上で寄稿されたものです。公式からの許可を受け、掲載を行なっています。

- 目次

ビットコインの理論価値とは?

暗号資産(仮想通貨)は現在少なくとも3,000種類以上存在しており、日々価格が変動しております。同時にこれらの理論価値がいくらなのか、どのように算出するのか、あるいはどういった要素が価値の決定要因になり得るのか、といった疑問に対するスタンダード化された答えや考えは確立されておりません。そのため、暗号資産(仮想通貨)にファンダメンタルがないと言われる理由の1つにもなっております。

そこで本レポートでは、A.通貨とは何か、B.その価値は何なのか、C.それらを暗号資産(仮想通貨)に当てはめたらどうなるのか、について、ビットコインを対象に分析しました。

「ビットコインがもっと使われるようになったら価値が上がる」という声はよく聞きますが、「具体的にどれくらい使われたら、どの程度価格が上がるのか?」といったこれまで回答のなかった疑問に対する一定の答えを示しております。

なお、本レポートでは以降、暗号資産という表記で統一しますが、いわゆる仮想通貨と違いはありません。

今回の結論

- 通貨の価値とは、各通貨の「決済/送金金額」と「他通貨交換の流動性」の2つに集約されると仮定し、その上で通貨の価値(時価総額、マネーストック)を議論した。

- 類似法定通貨と比較してみると、ビットコインの現在の時価総額は足元の利用状況のみで判断するとやや過大評価。ただし、将来の利用促進など成長期待が織り込むと必ずしも過熱とはいえない。

- ビットコインの決済規模の成長性がカギとなるが、1つの国家の経済規模やその成長に縛られないビットコインの場合、他通貨に比べると成長の可能性が大きい。

- 決済/送金金額は現状まだルーマニア1国に及ばない規模であるが、例えば送金が15倍となった場合、インドネシア・ルピアと同程度の利用頻度となり、時価総額もインドネシア・ルピアに匹敵してもおかしくない。これは今から3倍の価格になることを意味し、2017年末につけた最高値を更新することになる。

A. 通貨とは何か ~3要素と3条件~

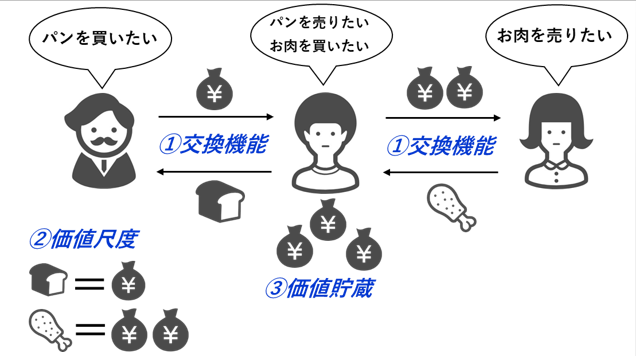

通貨とはそもそも何であるかあらためて整理したいと思います。これは、ビットコインを考える上でも重要で、通貨としての機能の定義や要件を理解することで、その価値についても議論できることになります。通貨とは、一般的には

「①交換機能」、「②価値尺度」、「③価値貯蔵」

の3つの要素を備えたもの(通貨の3要素とここでは呼びます)として定義されています。

定義上これらを満たせば基本的には通貨として成り立つのですが、実際に(安心して)使用するという観点では、これだけでは不十分であり、他に必要な条件として

「①偽造防止」「②二重支払防止」「③透明性・信頼性のある通貨発行」

があると考えられます。これらを「通貨使用の3条件」とここでは呼ぶこととします。なお、それぞれの詳細の説明をご覧になりたい方は本レポートの「Appendix1」をご参照ください。

ここで重要なのは、通貨の定義や条件に、通貨の価値を第3者(もしくは発行体)が何らかの形で保証する、ということは含まれていないということです。よく「暗号資産(仮想通貨)と違い、法定通貨は価値が国によって保証されている」というような意見がありますが、これは完全に誤りであり、日本円にしても政府や日本銀行はその価値を一切保証されておりません。

保証しているのはあくまで、「日本円を決済手段として利用すること」についてです。具体的には、日本円による納税を義務とすることで、結果的に決済手段としての日本円の使用を保証しています。

さて、これらの3要素及び3条件をクリアすることは実はそう簡単なことではなく、特に通貨使用の3条件については、これまでの歴史上、信頼できる(もしくは、人々が信頼していいと集団として思える)発行体による「偽造困難な紙幣・硬貨の発行」という形でしか実際は成立してきませんでした。

ところが、10年前にビットコインが誕生し画期的と言われていた理由の1つは、まさにこの通貨使用の3条件をクリアしたことにあります。それも特定の発行体を必要とせずに条件を満たした初めての通貨(あるいは理論的にはこれまでの通貨以上のクオリティで通貨としての機能を備えたもの)が誕生しました。それを可能としたテクノロジーや理論も大変興味深いですが、ここでは割愛するとして、結果誕生したビットコインそのものが評価されている理由の1つは、通貨としての機能を欠けていることなく満たしていることにあります。

そこで次の議論として、「発行体のないビットコインのような通貨の価値とはどのように評価されるものなのか?」といったことにあります。

B. 通貨の価値とは ~価値の決定要素について~

ここでは通貨の価値について考えてみたいと思います。絶対的な価値という意味では、これは実はとても難しい問題です。通貨の価値を決定する要因は様々ですが、ここではあえて2つの要素に集約しました。それは、「決済/送金金額」と「他通貨交換の流動性」です。

この2つの要素で通貨の価値を議論するのはかなり実験的な試みでもあり、今後さらに研究・議論の必要な内容ではあると思います。

この2要素を採用した理由や背景を以下の通り簡単に説明しますが、Appendix 2に詳細を記載していますので、ご興味ある方はぜひご覧ください。

- 法定通貨には確立された価値評価の手法がなく、また暗号資産のような新しい形の通貨に対応した評価方法はさらにない

- 通貨の経済圏としての「決済/送金金額」と他通貨(資産)へ換金できる「流動性」

例えば株の場合、企業の収益、純資産、あるいはキャッシュフローに注目した、PERやPBR、収益還元法など、様々な評価方法が存在します。

通貨では、その通貨の最大の利用者である国家の収支、資産、金利に注目したり、あるいは購買力平価といった他通貨との相対的な比較を行う方法などが一般的です。しかし、前者については通貨の利用者の1人である国家の信用についての議論に終始しており、国家は通貨の価値は一切保証していないことから、国家の信用と必ずしも価値は結びつきません。また、後者の相対比較の場合、多くは米ドルを絶対的な基準として比較しますが、ドルなど基準となる通貨自体の評価が抜けてしまいます。

また、ビットコインのような発行体のない暗号資産について、それらにも適用できるような評価方法は存在しません。一方で、通貨としての機能を兼ね備えている以上、何らかの通貨としての価値が存在してもよく、法定通貨と暗号資産で切り分けて考える必要のない定量的な金融的評価が求められます。

ある通貨を保有したい、あるいは使用したいと考えた場合に、根源的に重要なのはまずその通貨で決済できるモノがどれくらいあるのか、もっといえば経済圏がどの程度あるのかということかと思います。決済量あるいはそのための送金量というのは、その通貨の経済圏を表していると考えられ、別の言い方をすればその通貨の持つネットワーク価値ともいうことができるかと思います。

また次に重要な要素として「流動性」が考えられます。これはいかに経済圏の大きい通貨であっても、他通貨への交換がほとんどできない通貨の場合、その通貨に何かがあった場合に逃げることができません。他通貨への交換が容易で、できるだけの高い流動性があればあるほど、その通貨を安心して保有することができ、結果としてのその通貨の価値を高めることになります。

C. 通貨の比較 ~ネットワークとしての通貨~

通貨同士の「決済/送金金額」、「他通貨交換の流動性」そして「時価総額」を比較するために、各通貨について、「日次平均決済/送金金額」、「日次為替流動性(現物)」、「M2/M3(マネーサプライ)」を調べました。ビットコインの規模を考え、米ドルを始めとする巨大な通貨はあえて除き、比較的小規模の法定通貨とビットコインの比較を行ったものが図表1となります。

図表1:各通貨の日次為替出来高、日次決済/送金額及び時価総額(クリプタクト提供)

出展:各国中央銀行、BIS、IMF、トムソン・ロイター、及び当社調べ。1ドル100円換算

ここで円の大きさは時価総額の大きさを表しております。赤い円がビットコインで、時価総額(円の大きさ)は約15兆円となります。なお、各通貨の略称と正式名称は以下の通りです。

| 略称 | 名称 | 発行体 |

|---|---|---|

| RUB | ルーブル | ロシア |

| TRY | リラ | トルコ |

| SEK | クローナ | スウェーデン |

| SAR | リヤル | サウジアラビア |

| SGD | ドル | シンガポール |

| ZAR | ランド | 南アフリカ |

| IDR | ルピア | インドネシア |

| ARS | ペソ | アルゼンチン |

| RON | レウ | ルーマニア |

サンプル数が少ないため(理由はAppendix 2)十分な回帰分析ができないのですが、青の点線は「決済/送金金額」と「他通貨交換の流動性」の関係性を表した回帰直線となります。この線上に各通貨がプロットされる傾向にある、と考えて構いません。

さて、時価総額についてですが、「決済/送金金額」及び「他通貨交換の流動性」が大きくなるほど時価総額(円の大きさ)が大きくなるのは、ある意味当然ではありますが、その他にも以下のような特徴が見受けられます。

- 「決済/送金金額」が通貨の時価総額に与える影響は、「他通貨交換の流動性」によりも大きいように見える。つまり、図表1で右に位置するほうが、上に位置するよりも円の大きさが大きくなりやすい。

- ビットコインと比較的近傍にあるルーマニア・レウ及びアルゼンチン・ペソの時価総額に比べ、ビットコインの時価総額はそれらを上回る。「他通貨交換の流動性」ではビットコインは両通貨とほぼ同等水準だが、「決済/送金金額」では両通貨の5分の1程度と見劣りする。

- 通貨としての成長性をどう捉えるかによるが、仮にビットコインの成長性(特に決済/送金としての利用頻度)が大きな余地がある場合、例えば、送金が15倍となった場合、インドネシア・ルピアと同程度の利用頻度となり、時価総額もインドネシア・ルピアに匹敵してもおかしくない。これは今から3倍の価格になることを意味し、2017年末につけた最高値を更新することになる。

本来、ここで「決済/送金金額」及び「他通貨交換の流動性」と「時価総額」の関係性を分析して、それをビットコインに当てはめることで、現状におけるビットコインの理論価値を算出できればよかったのですが、残念ながらサンプル数が少なく意味のある分析が出来ませんでした。

ただそれでも、上記のようなビットコインの現在の立ち位置がわかっただけでも有益であったかと思います。また時価総額が上昇するために必要なファンダメンタル上の要素について、それがどう動くと時価総額がどうなりそうか、一定の目安も持つことができます。

なお、ご参考までに巨大通貨(米ドル、ユーロ、日本円、ポンドなど)を含めたチャートは図表2となります。対数スケールで表示しております。

図表2:各通貨の日次為替出来高、日次決済/送金額及び時価総額(クリプタクト提供)

出展:各国中央銀行、BIS、IMF、トムソン・ロイター、及び当社調べ。1ドル100円換算

まとめ ~発行体の有無の垣根を越えて~

本レポートでは、法定通貨と暗号資産の価値を同じ方法で比較評価できる1つの手法について提言しました。ビットコインの価値についての今回の結論は冒頭にある通りですが、本レポートで目指し、かつ今後のテーマとして捉えているのは、

- 発行体のない通貨の価値評価も行えるような統一的な通貨評価手法の確立

- 通貨の価値を構成する要素の精査。「決済/送金金額」及び「他通貨交換の流動性」が適切かどうか、それ以外の要素の考慮(特に成長性の評価など)など

- 構成要素に対して時価総額がどのような考えあるいは近似式で評価されているか

評価方法の改善を続けることで暗号資産の金融面での評価の確立につながっていくことを期待しております。

今後さらに考察を行い、より統一的かつ深い議論が行えるような評価方法について、研究したいと考えております。

Appendix

1. 通貨の要件及び条件について

本レポート内、「通貨とは何か」で言及した「通貨の3要素」、「通貨使用の3条件」について、詳細を説明します。なお、「マイナビエージェント」にて当社の本廣が執筆した記事「「ビットコイン」がもたらした衝撃とは何か?」にも同内容が記載されております。

<通貨の3要素>

- 交換機能

- 価値尺度

- 価値貯蔵

物やサービスを交換(購入)したり、それらの価値に対して報酬を支払ったりすることが可能であることを意味します。他にも貸し借りにも使われます。

物やサービスの価値を客観的に表すことで、異なる物やサービスの価値を比較ないし計算可能とするような、共通の価値のものさし機能を意味します。これにより、物々交換のようなあらゆる物やサービスの組み合わせの交換比率を管理する必要がなく、例えばパンとお肉の価値を容易に比較することができます。

物を貨幣に交換することで、その価値を貯蔵することができることを意味します。例えば、パンはそのままであればいつか腐ってしまいますが、100円と交換すれば、いつまでも変わらずに価値の額面としての100円として、価値を貯蔵できます。必要なときにいつでも取り出し使えます。

通貨の3要素(クリプタクト提供)

<通貨使用の3条件>

- 偽造防止

- 二重支払防止

- 透明性・信頼性のある通貨発行

容易に偽造される通貨、つまりコピーできてしまう通貨の場合、当然ではありますがそれらを安心して保有したり取引に使用することはできません。偽物と交換してしまうリスクに加え、偽物が本物と見分けがつかない場合、③に関係しますが結果的に通貨が大量に発行されることと同じであり、その通貨の価値が著しく損なわれる可能性が高いです。

ややイメージが湧きにくいかもしれませんが、例えば私がパンを100円で購入した場合、支払いを行ったにもかかわらず再度「同じ」100円を使ってパンを購入できるような状態を二重支払といいます。キャッシュレス決済などで、支払っても口座から現金が減っていない状態を想像してもらえればと思います。現金であれば100円玉をお店に手渡しした時点で、二重支払は防止されていると言えます。

例えばその通貨の発行主体が好き勝手に発行し続けることを想像してみて下さい。通貨が知らない間に無限に発行されていた場合、その通貨の価値は当然大きく下がり価値が失われていきます。(経済)状況に応じて通貨は新しく発行されるものではありますが、そのプロセスや決定方法に透明性・信頼性がないと、価値下落リスクが大きくその通貨を保有し使用続けることはできません。

| 日本円 | ビットコイン | |

|---|---|---|

| 偽造防止 | 各種技術を用いて防止 | ブロックチェーンの仕組みで解決 |

| 二重支払防止 | 紙幣や硬貨を使用(キャッシュレス決済は決済事業者や銀行が保証) | ブロックチェーンの仕組みで解決 |

| 透明性・信頼性のある通貨発行 | 日本銀行が発行・管理することで担保 | 通貨発行の枚数及びスケジュールが予め確定 |

なお余談ですが、「国家としての通貨」という意味ではビットコインには決定的に欠けているものがあります。それは金融政策を通しての経済調整弁としての機能です。国は本来通貨の利用者の1人に過ぎませんが、通貨の発行体である中央銀行は、独立しているとはいえ国家の経済をコントロールする役割を担っており、通貨の発行量を調整することで国の経済に影響を与えます。

例えば、景気がいいときには過度な景気過熱を抑えるために(バブル抑制)、中央銀行が市場から資金を引き上げるような政策を行うことで、市場に流通する通貨量を抑制し、結果的に景気の抑制を行います。逆に不景気の際は、景気促進のために中央銀行が市場に資金を供給するような政策を行い、市場に流通する通貨量を増やし、消費を始め様々な通貨使用の局面を増やすことで景気刺激策とします。

これらは「透明性・信頼性のある通貨発行」という条件からするとリスクのあることですが、経済を持続可能に成長させるという目的(それ自体が国民にとって不利益になることはないでしょう)、及びそのための金融政策が透明性・信頼性がある限りにおいて、通貨としての信用が失われることは通常ありません。

よって、国家からするとビットコインを始めとする暗号資産は、経済調整弁として利用ができないため、通貨として欠陥があるという結論に達するのは自然なことです。一方で、それはあくまでその通貨の利用者の1人にとっての都合でもあり、通貨そのものが否定されるものではないことに留意する必要はあるかと思います。

2. 通貨の価値とは?変化していく価値観

本文では詳細を省きましたが、法定通貨においても、その本源的価値を測る確立手法はなく、強いて言えば相対評価(PPP, Big Mac指数, 金利動向等)で価値を評価しているのが現状です。ここで相対評価できるのはなぜかというと、米ドルが基軸通貨であるとの認識が確立しているからに他なりません。

米ドルが基軸通貨として成立しているのは、英ポンドからその地位を奪って以降、1971年まで唯一金との兌換性があったからです。つまり米ドルの本源的価値が金の価値でした。金の本源的価値まで議論を拡大させるのはあえてやめておきます。

その後ニクソンショックで兌換停止、金本位制が崩壊、本源的価値が測定困難になりました。しかし、こういった本源的価値が曖昧、あるいは存在しないような状況においても、基軸通貨たる米ドルの地位は揺るがず今日に至ります。このことからわかるように、実はこのように通貨の価値が測定困難になってから、まだ50年も経っておりません。

これらのことからもわかるように、通貨に対する価値観や大局観は変化し得るものです。まさに、基軸通貨が英ポンドから米ドルに変わり、その米ドルが金との兌換停止となり本源的価値がないまま、米ドルが基軸通貨として存在して50年弱が経過しました。このことは今後も通貨の価値観は変化し得ることを示していると思いますし、暗号資産のような発行体なしに通貨の機能を成立させた新たな通貨も含めた、新しい形での通貨の本源的価値を知ることはとても重要だと思います。

通貨の本源的価値を考える際に、本文では決済/送金金額と他通貨交換の流動性を2大要素として考えました。

法定通貨においては、これらの要素が増えるというのは具体的にどのような状況かまとめたものが下記となります。

- 決済額の増加 (≒経済成長) ← 購買力、投資、信用創造の増加

- 為替取引量の増加 ← 景気のいい国への投資、輸出の増加

投資、信用創造などが増加することはMoney Supply(時価総額)の増加要因となり、これが ≒ 経済成長や為替取引量の増加が起因していると考えることができます。

逆に経済減速、他国との比較劣後、政策の失敗等が起きた場合、その通貨の経済圏(つまり国内経済)が縮小することで、相対価値下落による通貨の時価総額減少の発生を招きます。例えば、トルコの金融政策、ロシアのクリミア占拠による経済制裁等があがります。

ビットコインは、法定通貨のように特定国の経済に結び付いていないのですが、それはその国の成長限界に縛られないとも考えられ、経済圏の成長可能性という観点では法定通貨以上の可能性があると考えることはできると思います。また同時に、ビットコインは特定国の経済減速、政策失敗といったイベントリスクからフリーであり、これは強みとも捉えることができます。まさにトラストレスであることの特徴でもありますが、今後法定通貨においてこういった経済圏の縮小につながるイベントがあるたびにビットコインのような通貨の注目や需要が発生する可能性はあると考えられます。

3.「決済/送金金額」、「他通貨交換の流動性」及び「時価総額」の算出について

全通貨を調べられたわけではないのですが、実は「決済/送金金額」、「他通貨交換の流動性」に関するデータを両方取得できる法定通貨が、巨大通貨を除くと図表1の通貨しかありませんでした。これは非常に残念なことでもあり、また「決済/送金金額」についても、各国中央銀行の定義によるため、同一定義のデータというものが存在しません。以下、各データの出典元、注釈及び詳細となります。

- 決済/送金金額

- 他通貨交換の流動性

- 時価総額

各国中央銀行のウェブサイトやBIS(Bank for International Settlements)からデータを取得しておりますが、多くの通貨においてこういったデータが公開されておりません。そもそもデータとして保持していない可能性も高いです。また、国によって金融取引も決済/送金金額に含めて、あるいは別途開示している、ものもあれば、それらが含まれているか必ずしも明確ではないデータもあります。

そういう意味では、このように取得できない、またはデータの統一性が疑問視される要素で議論することは必ずしも適切ではなく、今後の検討課題であるのは間違いないでしょう。

ただ、通貨が1日当りにどれくらい使用されているか、というデータは、その通貨が持つ経済力、もっといえばネットワークパワーともいえると思いますが、こういったデータが法定通貨では十分に取れないというのは残念であると同時にやや驚きでもありました。

各通貨の経済圏≒GDPとして、GDPを見ることでほぼ代替できるからとも考えられます。ただしこの場合、米ドルやユーロのように自国もしくは自経済域内以外でもよく利用されるような通貨は単純比較難しいことや、暗号資産のGDPという概念が存在しない以上暗号資産との比較が困難となります。

こちらはIMFからのデータを参照しており、3年毎に統計データ作成が行われ2016年のデータとなります。流動性については、決済/送金金額と比べるとデータ量はありますが、それでもせいぜい20-30か国分のデータしかありません。

また、ビットコインについても信頼できる流動性データが乏しく、グローバルでの主要10取引所を中心とする出来高で計算しております。実際にはそれ以上の取引はあると考えられるため、データの信頼性のある取引所が増えるにつれ、ビットコインの出来高も上方修正されていくかと思います。

今後の課題として、デリバティブの取引高を考慮した出来高で比較することも考えられます。本レポートでは法定通貨、ビットコインともに現物の出来高のみ注目しておりますが、ヘッジという観点ではデリバティブの出来高も流動性に加えて比較することは十分に考えられます。

M2を採用しています。今後、BTCの時価総額を議論する際に、BTCによる信用創造をどのように把握して考慮していくかがカギになるかと思います。現状では、単純に価格と数量の掛け算で算出されますが、信用創造が進んだ場合にこれらの効果をBTCの時価総額に含めて法定通貨のM2と比較する必要があります。

斎藤 岳 株式会社クリプタクト 代表取締役

東京大学工学部システム創成学科及び東京大学大学院を卒業後、ゴールドマン・サックス証券にて自己勘定投資部門の一員として、不良債権、プライベートエクイティ、不動産・船舶など幅広い投資を経験。その後ゴールドマン・サックスが率いるヘッジファンド、ゴールドマン・サックス・インベストメント・パートナーズに転籍し、上場株や債券を中心に、マルチストラテジーでの投資運用を行う。流動性の高いアセットから低いアセットまで広範囲における金融市場及び投資業務に精通。

企業紹介

Cryptactは、bitFlyerと業務提携したことでも有名な仮想通貨の実現損益計算サービスtax@cryptactや、ポートフォリオ管理ツール、portfolio@cryptactをサービス提供している企業。

出典:Cryptact

創業メンバー自身が行っていた仮想通貨取引の損益計算を簡単にするために、2017年に自用目的で開発したのがtax@cryptactの始まりで、機関投資家が利用するような高度なシステムを個人でも使用できるサービスとなっています。2018年11月には、reports@cryptactと称して、元ヘッジファンド運用担当者による仮想通貨マーケットの分析レポートの配信も開始いたしました。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX