- 仮想通貨市場

- 本日の仮想通貨マーケットは、欧州政治不安や米中貿易摩擦に伴い乱れる株式などの金融マーケットに相関関係が見られ、負の相関が強いビットコインはリスク資産的側面が相場に現れた。

仮想通貨(ブロックチェーン)関連株

本日は、仮想通貨以外の金融マーケットを中心に動き、かつ仮想通貨にも間接的な影響があるため、関連株から掲載します。

欧州政治不安や米中貿易摩擦に伴う上海株の下落など、世界的な経済不安が波及したことで、日経平均株価は本日も大幅続落。

クレディ・スイスなど外資の短期筋が、流動性のある日本市場をロングのヘッジを兼ねて大きく売り越しているとされており、10月第2週の現物・先物合計売り越し額は、先物主導で約1.8兆円にも膨らんだようだ。

東証の空売り比率も、過去最高となる「50.8%」の大台に、これ以上相場がクラッシュするようだと追証水準に達するため、要警戒と言えるだろう。

出典:nikkei225jp.com

ただし、膨大な空売りは将来の買い圧力になるため、割安圏での不用意な突っ込みショートも危険を伴う。相場の乱高下に翻弄されないよう、来るべき”買い場”到来時に備えて、キャッシュ比率を高めるなどしてポジション調整しておく方が無難だと思われる。

このようなリスクオフ市場の渦中にあり、仮想通貨銘柄も全面安に。

そんな中、コインチェック社が10月29日に利用規約大幅改定を発表したことで、正規交換事業者への市場期待が再燃。一時482円まで続落していた「マネックスグループ(8698)」が急動意。前日比+4.46%の終値515円となるなど、依然として投資家の高い関心があることを印象付けた。

出典:SBI証券

なお、マネックスグループの「第2四半期・決算説明会」、及び「個人投資家向けオンライン決算説明会」も29日開催となっており、動向が注目されている。

仮想通貨市場

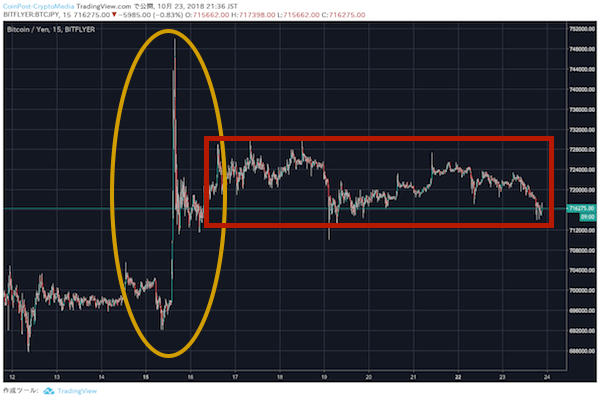

仮想通貨市場は23日、Bakktの公開予定日程を12月12日と公表やコインチェックの利用規約大幅改定を発表したことで再開期待が高まる場面が見られたものの、ビットコイン相場への影響は限定的であり、年末に向けた期待感を織り込む動きは見られなかった。

チャートでは、4時間足の雲を下抜けするかしないかの価格帯を推移しており、ここを耐えて同じ動きを見せる場合は、24日の午前までの動きは継続して見る必要が出てきそうだ。

その後、雲が薄い場面を迎えるため、価格動くとすると、同時刻帯で動きが活発になる可能性がある。

現在の70万円上のラインを下回れば、一段下へ行くことも考えられるが、このラインを保つことで逆三尊を形成するなど、現在の価格帯を守りきるかで動きが変わって来るだろう。

また、上に掲載したチャートの黄色の丸枠で起きたテザー問題以降、相場の動きは短い値幅の中で推移していたが、本日売りに傾いた傾向を見ると、仮想通貨市場以外の金融マーケットが大きく売られている動きに反応している可能性がある。

上記の関連株式でも説明した様に、株式市場は、欧州政治不安や米中貿易摩擦の影響が中国株から世界のマーケットに波及し、大幅続落を記録している。

ビットコインなど仮想通貨マーケットは、株式や債券市場といった従来の投資商品との価格の相関関係が低いとされていることから、リスクオフ資産との見方もされていたが、最近の傾向では金融マーケットの動きへの相関関係が高くなってきており、金融マーケットの下落に影響する場面が見られるリスク資産的な側面が強く現れ始めている。

特に、今月11日に見られた日経平均の相場はギャップダウンして寄り付かず、投資家の損失が大方確定する10:00過ぎに、仮想通貨マーケットも暴落開始した相関する動きが記憶に新しいだろう。

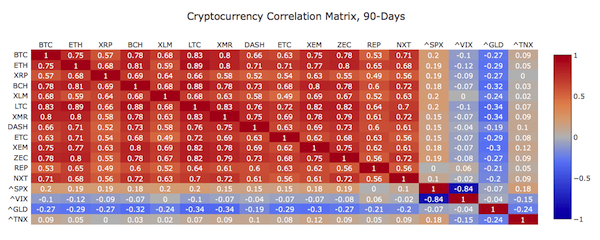

最近のレポートでも、世界株式相場の指標S&P 500指数(SPX)との相関関係が分析されその相関性が指摘されている。

出典:SifrData

同レポートにて、90日スパンの相関関係を以下の表で分析した結果、0.2で、価格の正の相関関係は「弱い」ことが明らかになっており、DataTreckは、「アメリカの株価が悪化すると価格の相関関係は高まり、株式が好調になると、相関関係が切れるようだ」 とマイナス面時に相関性が高まる点を指摘している。

ファンダメンタルズ面では年末に向けていい動き

仮想通貨市場に限定すると、年末相場に向けて良いファンダメンタルズ要因が揃い始めている。

出来高が大きく減少している現状から、火付け役が最も重要となるものの、業界内の動きも再度活発になり始めている。

今月の動きを見ると年末に向けて注目したいのは以下の4点だ。

1.コインチェック等日本のみなし業者可否判断と新規業者登録

2.フィデリティの動き

3.Bakktのビットコイン先物開始

4.VanEck版ビットコインETF可否判断

1にあげた日本の交換業者登録の動きは、昨年の仮想通貨相場を主要国として支えた日本マーケットの活発化につながり、やはり今後の業界を盛り上げるためにも重要となるだろう。

コインチェックなどみなし業者の登録可否判断の影響としては、仮想通貨交換所ライセンスへの審査が動き始める点と、現在停止されている取扱アルトコインの取引再開を受け、流動性の向上が見込める点だ。

詳細は以下の記事にて記載しているが、利用規約が改定される10月29日を目処に注目が集まる可能性があり、29日に開催されるマネックス社の決算説明会を加味すると、今週26日金曜日の株式大引け後も発表に注目したいタイミングとなる。

また2から4に関しては、すべて仮想通貨マーケットを大きく変化させる可能性を秘めた機関投資家の動きにも直結する材料となる。

2にあげたフィデリティ世界最大級の金融サービスプロバイダーであり、約6.9兆ドルの資産を運用している。同社は、フィデリティデジタルアセットサービス(FDAS)という仮想通貨関連企業の設立を受け、仮想通貨業界へ参入した巨大企業となるが、その運用資産額の5%が、現在の仮想通貨市場の時価総額を大きく超えるなど、その影響力の高さに注目が集まっている。

3にあげたBakktはまさに本日発表があった12月12日に現物決済ビットコイン先物の取引を開始する予定だ(CFTCの承認待ち)。

Bakktは、ビットコインETFの話題性の影に隠れて一時注目こそされなかったが、マイクロソフト、スターバックス、ボストンコンサルティングなどの有名企業と共にNY証券取引所の親会社ICEの仮想通貨市場参入を意味する重要な動きだ。

特に12月に公開予定の現物決済先物取引は、米国の規制下では今回が初となり、CMEやCboeの先物取引と異なる。直接的な現物市場にも大きな影響が期待されている。

12月12日という公開日程に向けて、年末の相場を作る上で材料視される可能性は大いにあるだろう。

ビットコインETFは言うまでもないが、最も注目されているVanEck版ビットコインETF審査期限は、次回が12月29日(土)、そこで延期が行われれば、最終期限は2019年2月を予定している。

昨年末も年末に向けて大きく暴騰した仮想通貨市場、これは過去何度も見られている傾向である。

出来高という大きな壁こそあるものの、それに向けた関心は再度仮想通貨市場に集まってくる可能性は十分に考えられ、仮想通貨業界の急速な動きを踏まえ、これら大手企業の動きを見ると、年末相場に向けた相場の変化も見られるかもしれない。

本日の速報をチェック

本日の速報をチェック

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX