- 財務省の広報誌、仮想通貨特集を掲載

- 財務省が発行する広報誌の1月号で、仮想通貨の確定申告に関する特集が組まれた。一般初心者にも分かりやすいようQ&Aや図解付きで解説されており、BTCなどブロックチェーンの利点にも触れた。

財務省の広報誌、仮想通貨特集を掲載

財務省の広報誌「ファイナンス」1月号にて、ビットコインなど仮想通貨及びブロックチェーンの仕組みについて特集されていることが分かった。

財務省発行の雑誌「ファイナンス」1月号の特集は「仮想通貨の確定申告手続きを簡素化」です。現在の税制を前提に確定申告が簡素化されたとの内容でがっかりもしますが、特集の最初に「仮想通貨とはどんなもにおか」との解説があり財務省内で無視できない存在になってきたとも捉えることが出来ます。、 pic.twitter.com/dV0gHuKUMe

— 藤巻 健史(経済評論家・参議院議員) (@fujimaki_takesi) 2019年2月12日

財務省は広報誌の中で、2017年以降、利用者が急増している仮想通貨として特集。「利益は確定申告の必要があるが、利用者には十分に認知されていない面がある」とし、「国税庁では、申告が必要なケースを周知するとともに、手続きの簡素化に取り組んでいる。」と言及している。

その上で、国内で16業者が登録している仮想通貨はどんなものかを解説。

仮想通貨及びブロックチェーンは送金や決済、投資などに利用されているものであり、中央集権管理者が、その仕組み上「信頼性の高いシステム構築」のため、莫大なコストが掛かり、それが利用者に転化されている中で、システム障害に強く、低コストで金融サービスが利用できると説明した。

さらに、「そもそもインターネット上で取引される通貨であるため、世界中どこにでも送金が可能。銀行などの金融機関を通さないため、素早く低コストで送金できるのがメリット」だと言及。家電電量販店などで実際に使用できる事例を挙げ、クレジットカード決済よりもコストがかからない点にも触れている。

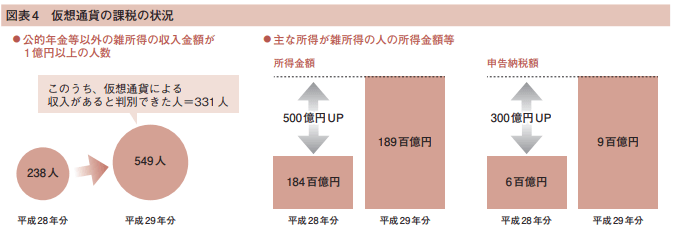

仮想通貨税の状況は

仮想通貨取引で得た利益は課税対象となり、日本の法解釈で区分される「雑所得」は、給与所得など他の所得と合算する「総合課税」が基本となる。仮に給与所得400万円の会社員が仮想通貨で50万円の利益を得れば、年間の所得は450万円として税金を計算することになる。

会社員などの給与所得者は、給与所得以外の所得が年間20万円以下であれば申告不要であるため、仮想通貨で得た雑所得の場合も年間20万円を超えた場合に、申告が必要になる。

出典:財務省「ファイナンス」

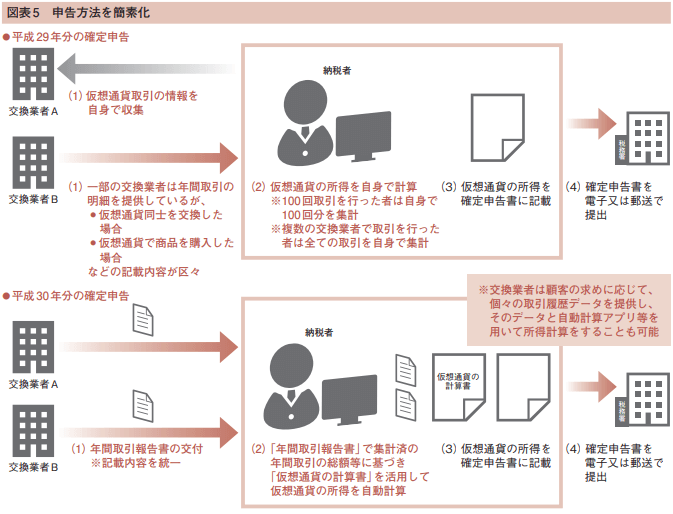

手続きの簡素化へ

国税庁では、利用者の利便性を高め、課税の申告漏れを防ぐため、申告手続きの簡素化に取り組んでいる。

昨年4月から6回にわたり「仮想通貨取引等に係る申告等の環境整備に関する研究会」を開催し、仮想通貨交換業者を所管する金融庁や仮想通貨関連団体の出席・協力も得つつ、申告の簡素化について検討を行っていた。

出典:財務省「ファイナンス」

2018年分の確定申告までは、納税者が膨大な「仮想通貨の取引情報」を利用する全仮想通貨取引所から収集、計算するという煩雑なプロセスを行う必要があった。

2018年分の確定申告では、これを大幅に改善。交換業者が「年間取引報告書」を納税者に交付することとなり、年間の取引内容を手軽に正確に把握できるようになった。

納税者が望む場合には、交換業者から個々の取引履歴データの提供を受け、データと自動計算アプリ等を利用して、所得計算をすることも可能となるほか、国税庁のホームページでも、深刻に必要な所得金額などが自動計算できる「仮想通貨の計算書」を公開している。

また国税庁は、仮想通貨を保有する人に相続が発生した際の手続きについても簡素化を行っている。

これまでの問題点として、投資家が死亡するなどして相続手続きを行う際、被相続人が保有していた相続開始時点における仮想通貨の残高を証明しなければならないが、これまで統一的な手続き方法が整備されていなかった。

そこで国税庁は、相続人等が交換業者に残高証明書等の交付依頼をすると、交換業者は相続開始日(死亡日)現在の仮想通貨残高等を記載した「残高証明書」等を交付する仕組みを整えたという。

どのような条件で課税されるのか

仮想通貨税制の主な対象者に関しては、確定申告に不慣れな一般投資家が多い上、その仕組み自体が煩雑かつ複雑であると問題視される中、国税庁は仮想通貨の申告漏れを防ぐため、「どのような条件で課税されるのか」について、初心者でもわかるように「Q&A形式」で丁寧に解説している。実際に納税義務が発生する各ケースにおける、納税計算については以下のようなものが挙げられる。

仮想通貨の売却で利益を得た場合

計算例

・ 2018年3月9日、2,000,000 円で4ビットコインを購入した。

・ 2018年5月20日、0.2ビットコインを110,000円で売却した。

(注) 上記取引において仮想通貨の売買手数料については勘案していない。

(例)の場合の所得金額は、次の計算式のとおりになる。

【計算式】

110,000 円 - (2,000,000 円÷4ビットコイン) × 0.2 ビットコイン = 10,000 円(注)

[売却価額] [1ビットコイン当たりの取得価額] [売却した数量] [所得金額]

(注) その他の必要経費がある場合には、その必要経費の額を差し引いた金額。

保有する仮想通貨を売却(日本円に換金)した場合の所得金額は、その仮想通貨の売却価額と売却した仮想通貨の取得価額との差額となる。

仮想通貨で商品を購入した場合

保有する仮想通貨で商品を購入した場合、保有する仮想通貨を譲渡したことになるため、この譲渡に係る所得金額は、その仮想通貨の譲渡価額と譲渡した仮想通貨の取得価額との差額を計算する必要がある。

仮想通貨同士の交換を行った場合

保有する仮想通貨Aを他の仮想通貨Bと交換した場合、仮想通貨Aで仮想通貨Bを購入したことになるため、「仮想通貨で商品を購入した場合」と同様に、所得金額を計算する必要がある。

ハードフォークにより新通貨が付与された場合

所得税法上、経済的価値のあるものを取得した場合には、その取得時点における時価を基にして所得金額を計算するが、仮想通貨の分裂(分岐)に伴い取得した新たな仮想通貨については、分裂(分岐)時点において取引相場が存しておらず、同時点においては価値を有していなかったと考えられる。

したがって、取得時点では所得が生じず、新たな仮想通貨の取得価額は0円となり、その新たな仮想通貨を売却又は使用した時点において所得が生ずることとなる。

マイニングで仮想通貨を取得した場合

「マイニング」(採掘)等により仮想通貨を取得した場合、その所得は、事業所得又は雑所得として課税対象。仮想通貨の取得価額は、仮想通貨をマイニング等により 取得した時点での時価で計算する。

マイニング等により取得した仮想通貨の取得価額に相当する金額(時価)については、所得の金額の計算上総収入金額に算入され、マイニング等に要した費用については所得の金額の計算上必要経費に算入されることになる。

スマートフォンへの「プッシュ通知」で、相場に影響を及ぼす重要ニュースをいち早く知らせてくれる「LINE@」の登録はこちら。大好評につき、登録者12,000名突破。

CoinPostのLINE@、おかげさまで順調に登録者増加中!

— CoinPost -仮想通貨情報サイト- (@coin_post) 2018年10月12日

・各国の規制ニュースや取引所関連速報

・BTCやアルトコインの高騰・暴落情報

・相場に影響し得る注目カンファレンス

など、国内外の「重要ファンダ」をいち早く入手したい方は是非ご活用ください。QRコードでも登録可。https://t.co/4rkZi4LwVx pic.twitter.com/7IUwECtvC0

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX