Symbiosisとは

Symbiosis Financeはスケーラブルなクロスチェーン流動性エンジンの開発を行っており、現在はテストネット段階にある。複数チェーンにまたがったステーブルコインのAMMプールを利用したソリューションにより、流動性の移転を容易にすることを目標としている。

現在、暗号資産エコシステムとしてもっとも繁栄しているイーサリアムは、需要の拡大と共に処理能力やガス代の高騰に悩まされてきた。そのため、SolanaやAvalanche、Fantom、Polygonに代表される、L2系や独自の生態系を持つプロジェクトはその代替ソリューションとして競争を激化させている。

マルチチェーンの共存は暗号資産の未来において、ほぼ確実になったと言えるものの、ユーザーは未だに、ブロックチェーン間の資産の移動におけるツールの不足に悩まされており、1つのエコシステム内に閉じこもっている状況にある。

Symbiosisのソリューションの基盤は、ユーザーが簡単にチェーン間で資産を移転することを可能にする、クロスチェーン流動性エンジンになる。

クロスチェーンソリューションとしては、これまでにアトミックスワップやブリッジなどが考案されており、中でもブリッジは今日のエコシステム内で多く利用されている。

ブリッジが利用されるのは、アトミックスワップより単純であり、KYCがない仕組みであることが理由の一部だという。一方で、ブリッジには欠点も存在しており、流動性の断片化、単一障害点、および不十分なUXなどが長期的に障害となる可能性を持っている。

Symbiosisは最適なクロスチェーンエンジン構築における三つの主要な課題を挙げ、それに対して解決策を提示した。三つの課題とはユーザーエクスペリエンス、流動性のスケーリング、ペギングメカニズムである。

ユーザーエクスペリエンス、流動性のスケーリング、そしてペギングメカニズム

一点目の課題である「ユーザーエクスペリエンス(UX)」とは、一般に製品やサービスを利用することで得られる体験を指す。UXはプロダクトにとって非常な要素で、ユーザーがサービスに関する技術等の知識がないままでも利用できるような体験は一つの理想形となる。

アップルの製品が説明書を必要としないアプローチで有名なように、暗号資産においても、ユーザーがどのチェーンを使っているかも気にすることなくトークンを交換できるようなマルチチェーンエコシステムが繁栄すると考えられている。

二点目の「流動性のスケーリング」は、クロスチェーンソリューションにおいて最大の課題と見なされてきた。クロスチェーンの主流なソリューションであるブリッジでは、資産を移動するために、移動先で独自のラップドトークンを発行する形が取られる。

しかし、これは単に管理を複雑にするだけでなく、流動性の断片化を起こし、ユーザーの手元には十分な流動性を持たないラップドトークンが残されるリスクをはらむ。

アトミックスワップについても、ユーザーは交換する資産ペアに限定されるのみならず、ぴったりの量を交換してくれる相手を見つける必要があり、スケーラブルな手段とはなりえない。

三点目である「ペギングメカニズム」もまた、流動性のスケーリングと同様に重要な要素になる。ペギングメカニズムはスケールさせることが難しいことから、多くの場合、信頼を必要とする手順を含んでいる。これは高速さを得られる選択肢ではあるものの、分散化に向かう場合は、中継者が流動性を盗むことを防ぐ方法を考える必要が生じてくる。

全体の流動性を計算し、ステーキングによってその2倍の価値を確保するようなアプローチは、ステーキング量を最大化する一方で流動性を最小化する必要があり、資本効率の点で課題がある。ブリッジやTHORChainのようなソリューションにおいても流動性の断片化や不必要な非効率性を生み出すことが問題になってくるという。

ソリューション

Symbiosis Financeでは、クロスチェーンスワップのための一連のスマートコントラクトである、スケーラブルなクロスチェーン流動性エンジンを開発し、上記のような課題の解決を図る。

革新的なコンセプトとしては、資本効率の高い流動性プールを利用している点だという。それぞれが別のチェーンネイティブとなっている二つのステーブルコインによって構成されたこの二つのAMMプールがある。例えばBSCとETHの資本効率の高いプールを作るためには、それぞれのチェーンで流動性の高いステーブルコインのペアを持つ必要がある。(この場合はBUSD/USDC)

目的はあくまで、チェーン間で最も簡単な流動性の移動を実現することにある。上記の仕組みでは、それらのプールがこれまで最も流動性を持ったマーケットであることが、即ち最も効率の良い方法になる。

それぞれのトークンを別のトークンとペアリングする必要や、THORChainのようにすべてのペアリングで中間トークンを使用したりする必要がないため、真にスケーラブルな流動性エンジンを構築できるという。

では、ステーブルコインやネイティブアセットのプールによって効率のよい流動性の移動ができたとして、これをどんなトークンでも利用できるようにするためにはどうすればよいのだろうか。 そこでSymbiosisではクロスチェーンルーティングと呼ばれる仕組みを用意した。

スワップが実行されるとトランザクションはアグリゲーターを介してルーティングされ、続いてステーブルコインまたはネイティブアセットプールを介してルーティングされる。この場合、どちらのルートかは効率性で判断される。これらは1inchのようなアグリゲーターに近い仕組みになっている。

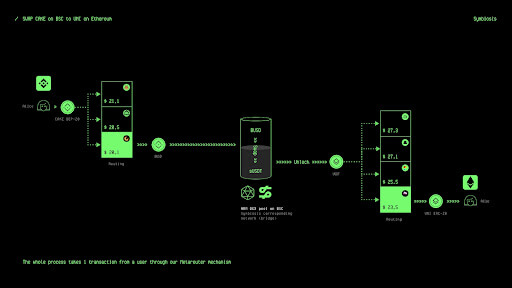

出典:Symbiosis

例えば、Symbiosisを使ってUNI(イーサリアム)からCAKE(バイナンス)へのスワップをしたいとする。この場合、中間スワップは例えばUNI → USDC; sUSDC → BUSD; BUSD → CAKEのようになる。

まず、プロトコルはユーザーに代わりUNIとUSDCのスワップを最適な価格のAMMで行う(このAMMはSymbiosisに属さない)。USDCがアドレスに預けれられるとクロスチェーンスワップのリクエストが発せられる。

続いてSymbiosisのリレイヤーネットワークは合意を経てトランザクションを宛先のブロックチェーンに送信する。次に合成コントラクトはUSDCに対して1:1のsUSDCを発行、BUSDへのスワップを実行する。最後にプロトコルはUSD → CAKEを最適価格で実行する(このAMMはSymbiosisに属さない)。

一連のトランザクションに対し、ユーザーは一つの署名のみで済む。また、一見して複雑なこのプロセスによって、最小の価格ボラティリティや明確な裁定機会のインセンティブが生まれ、ユーザーの利益につながるという。

ローンチに向けた準備を進める

これまで見てきたように、Symbiosisは、異なるブロックチェーンネットワーク間での流動性の断片化と、DeFiおよびWeb3におけるユーザーエクスペリエンスの低下という2つの問題を解決することを目的としている。

現在、テストネットの構築とローンチに向けた準備が進められており、ユーザーはテストネットを体験することが可能だ。

また、トークンも既に流通しており大手取引所OKExは16日、新たにSymbiosis(SIS)を上場し、現物取引が可能となったことを発表した。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX