全3回の記事構成となります。第1回目の記事は下記をご覧ください。

関連:NFT認知度拡大の変遷と注目を集めるユースケースとは(1)|アンバーグループ寄稿

5.NFTの取引

まずは、NFT(非代替性トークン)の取引プラットフォームについて見ていきましょう。

ブルーオーシャンと “OpenSea”

多くのユーザーが最初にNFTを利用するのは「OpenSea」というNFTマーケットプレイスで、取引量ベースで95%以上のシェアを誇っています。しかし、特定のサブセクター(例:ジェネレーティブアート)や、異なるユースケース(例:NFTスワップ)、または単にOpenSeaの市場シェアの一部を狙って、新しいプラットフォームが市場に参入しています。

今年1月、「LooksRare」は自身のプラットフォームを立ち上げる際に、OpenSeaのユーザーにネイティブトークンをエアドロップするという「ヴァンパイア攻撃」を行いました。LooksRareは「OpenSeaはユーザーにトークンを提供することなく、IPOをするかもしれない」という失望感を利用して、クリプトコミュニティで広く関心を集めることに成功しました。

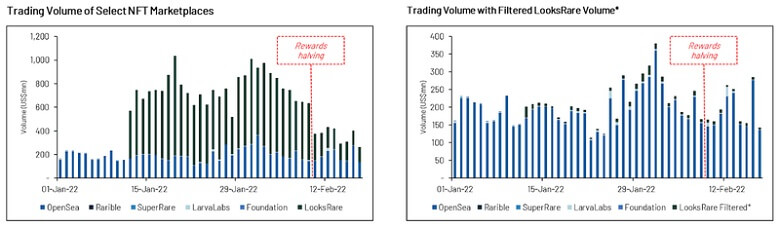

一見すると、この新しいマーケットプレイスはOpenSeaから市場のシェアを奪うように見えました。しかしLooksRareは積極的なステーキングと報酬プログラムを導入したことで、プラットフォームでのウォッシュトレード(出来高を水増しするための仮装売買)を誘因してしまいました。このようなウォッシュトレードを除外したLooksRare上での自然な取引活動は、かなり控えめなものになります。さらに、LooksRareの報酬が2月9日に半分になった後、取引量は大幅に縮小しました。

LooksRareの取引量はウォッシュトレードに支配され、自然な取引活動は限定的です。

Source: Dune (@hildobby)

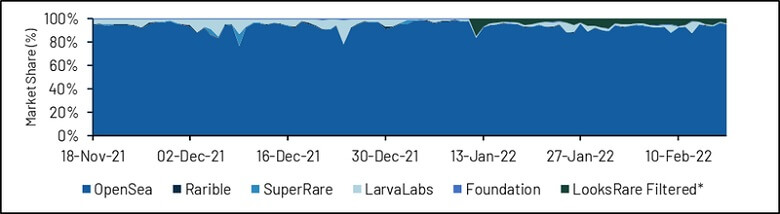

OpenSeaの優位は続く

Source: Dune (@hildobby)

*LooksRare Filterは、2つのウォレット間のみでの取引活動や、異常に高い価格の取引を差し引きます。

時折の障害、フィッシング攻撃、自主規制にもかかわらず、OpenSeaはネットワーク効果(ユーザーは他のユーザーがいるところに集まる)により、NFTの取引量を独占し続けています。しかし、NFTの普及はまだ始まったばかりです。OpenSeaの牙城に挑戦する新しいマーケットプレイスが必ず登場します。先月まさに、別のNFTプラットフォームである「X2Y2」がユーザーにトークンをエアドロップし、OpenSeaへのヴァンパイア攻撃を行ったところです。しかし、それは取引高を増やすものではなく、高品質なNFTのリスティングを奨励する報酬システムを提供するものでした。DAO主導のNFTマーケットプレイスである「Universe」も、今後数ヶ月のうちにローンチする予定です。そして、約380万人が待機しているCoinbaseのマーケットプレイスも、今年後半にローンチするとアナウンスされました。OpenSeaの優位性は今後数年にわたって試され続けることになるでしょう。

アグリゲーションサービス

新しいマーケットプレイスが立ち上がる中で我々が注視しているのが、マーケットプレイスのアグリゲーションサービスです。これらのアグリゲーションサービスは、最良価格の検索や、複数プラットフォームへの容易な出品など、いくつかの機能を提供しています。また一括購入も可能で、ユーザーは簡単に「スイープ・ザ・フロア」(掲載されている最も安いものを買い集めることで、コレクションの底値を上げること)や複数のコレクションを横断した買い物が可能です。

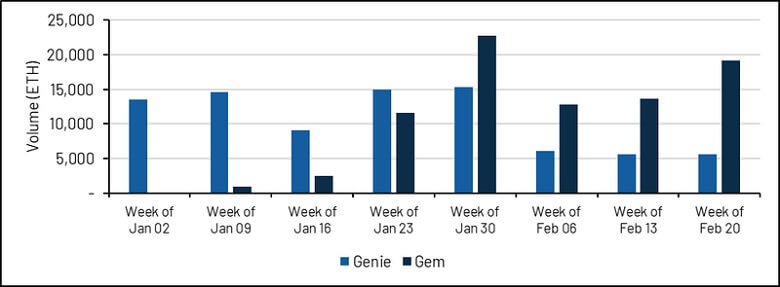

現在、NFTアグリゲーションサービスとしては、主に「Genie」と「Gem」という2つのサービスが利用されています。Genieは昨年7月に登場し、ユーザーはOpenSeaとRaribleで簡単に取引できるようになり、原文の執筆時点で創設から約10.9万ETHの取引量を促進しました。Gemは今年初めにローンチし、より高いガス代の節約とより短期的な製品開発サイクル(LooksRareとの統合、Sweepモードの開始など)により、その取引量はわずか2週間ほどでGenieを上回りました。

Gemがわずか2週間でGenieを追い抜く

Source: Dune (@bakabhai993, @dqniellew)

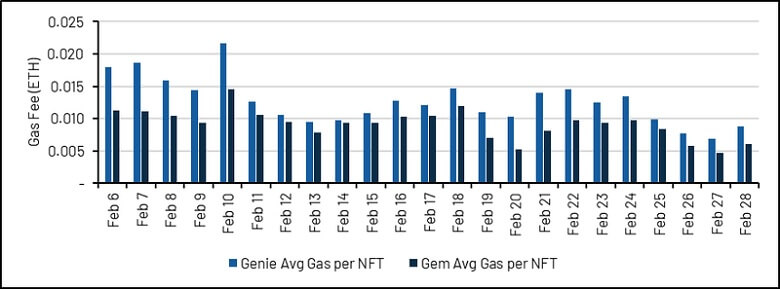

Gemは、よりガス代の節約になる

Source: Dune (@derekww23)

どちらのアグリゲーションサービスも主にJPGフリッパーを対象としていますが、その利用シーンがさらに広がっていくことを我々は期待しています。例えば、アグリゲーションサービスはゲーマーが複数のマーケットプレイスから目的のアイテムを簡単に見つけたり、複数のゲーム間で相互運用可能なアセットを見つけたりするのに役立ちます。ゲーム独自のマーケットプレイスとオープンプラットフォームのどちらにも出品されるようなゲーム用NFT資産の文脈では、価値ある機能を提供します。

金融化

NFTコレクションの価格が上昇するにつれ、資産の収益化について新たな課題を抱えるオーナーが出てきました。現在一部のプラットフォームでは、家、車、高級品など、現実世界の非代替性財産に対する担保融資を模倣したNFT担保ローンを提供しています。

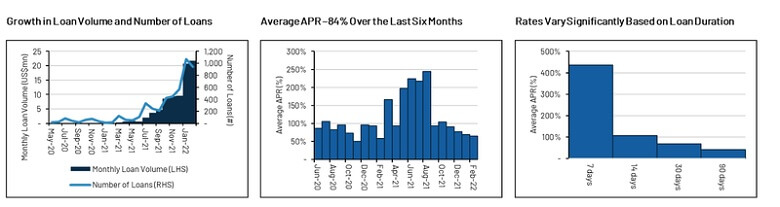

「NFTfi」は、NFTの分散型借入/貸付のための最大のピア・ツー・ピアプラットフォームです。借り手は、このプラットフォーム上に所有するNFTをリスティングして担保に設定し、貸し手から融資条件を求めることができます。ローンはwETHまたはDAI建て、最長90日間、平均金利は最大で年利約70%となります。借り手がローンの返済を怠ると、貸し手はNFTの担保を差し押さえることができます。

NFTfiは2020年5月のサービス開始以降定着が進み、現在までに7200万ドルもの融資が行われています。Bored Ape Yacht Club、Art Blocks、CryptoPunksが金額ベースでローン総額の50%近くを占めています。現在Metastreetのような大手融資グループは、優良な資産に対する最大融資比率を45%としています。

NFTfiの統計データ

Source: Dune (@gideontay)

NFTfiは、無期限ローン、ローン延長、ローン再交渉などの新機能を含む「NFTfi V2」を今期中にローンチする予定です。また、既存のユーザーにはNFTfiトークンのエアドロップも計画しています。

NFTfiは、NFT担保ローンに対する需要の高まりに見事に乗じました。しかし、そのピア・ツー・ピアモデルにはデメリットもあります。借り手は即座に借り入れを開始することができず、貸し手が納得のいく条件を提示するまで待つ必要があるのです。一方、貸し手はプラットフォームに掲載されているそれぞれの資産に対して、手作業で融資条件を提示しなければなりません。また、貸し手はローンが承認されるまで、十分なwETHやDAIをウォレットに保有しておかなければならず、資産を遊ばせておくリスクを抱えます。

NFTファイナンスと初期段階のDeFiには類似点が見られます。EtherDeltaはピア・ツー・ピアの取引所取引を提供しましたが、市場に定着したのはピア・ツー・プールモデルを提供したUniswapでした。NFTの分野でも同様に、流動性プールを使ってNFT担保ローンに即時的な流動性を提供しようとするプラットフォームを注視しています。その中でも特に注目すべきプラットフォームが「Pine」です。

Pine(パイン)

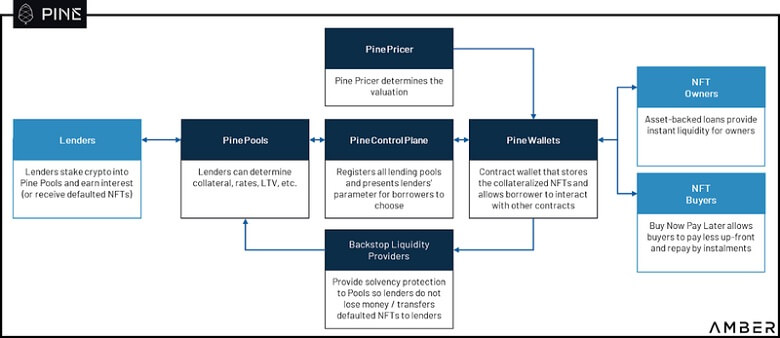

Pineは、所有するNFTへの即時的な流動性提供と、高額NFTの購入希望者のための「後払い」の2つの問題解決を目指す、アーリーステージ・プロジェクトです。今月中にはホワイトリストに掲載された一部のNFTへの、即時流動性提供を開始する予定です。

仕組みは比較的シンプルです。貸し手はトークン(ETH、USDCなど)を “Pine Pools”と呼ばれる特定の保管庫にステーキングします。それぞれの保管庫は特定の担保要素に基づく最大借入額、金利、利用可能期間の設定されたコレクション(例:BAYC、Doodles)を保持します。借り手はこれらの保管庫にアクセスし、NFTを担保に即座に融資を受けることができます。資本効率を高めるため、プールに預けられた流動性供給者の資産は、利回りを生み出すプロトコルに移動することができます。

パイン・プロトコルの設計

Pineの借り入れ機能は、現在アルファ版として、プラットフォームのテストと対応コレクションの拡張を行っているところです。2022年Q2にはBuy Now Pay Later(BNPL)ソリューションのリリースを目指しています。

確かに、Pineのソリューションはまだ新しく未検証です。ひょっとすると、パーミッションレスのピア・ツー・プールモデルは、ファンジブルトークンからノン・ファンジブルトークンにうまく移行できないかもしれません。それでもやはり、即時的な流動性の提供とBNPLソリューションの両方は、NFTのアクセシビリティと機能性を強化するためには不可欠なものです。設計と潜在的な課題についてPineチームと話した後、私たちアンバーは感銘を受け、このビジョンに取り組む彼らの能力に確信を持ちました。

※AmberはPineに出資しています。

フリッピングの先にあるもの

確かに40%超の金利で数週間ETHを借りるという、現在のユースケースには限度があるように思えます。私たちは、レバレッジをかけたNFT取引(NFTを担保にして別のNFTを購入し、短期間で利益を得ることを目的とした取引)が主な需要であると推測しています。

しかしまだ黎明期なのです。物理的な世界では、ノン・ファンジブルな製品の金融化は、明らかに製品へのアクセシビリティを改善し、新たな資産クラスの創出をもたらしました(例:住宅ローンや自動車ローンが住宅や自動車の所有を拡大させるなど)。

NFTについても同様のことが起こると予想しています。NFTは単なるイメージではなく、流動性(Uniswap v3の流動性プロバイダーのポジション)、知的財産(音楽や特許など)、さらには現実世界の資産の所有権までも反映することができます。例えば、つい数週間前、フロリダ州の家がNFTとしてオークションにかけられました。将来的にオーナーは、複数の銀行と交渉したり、クレジットスコアを確認したり、事務処理をすることなく、NFTを担保にしたローンをパーミッション・レスで借りられるかもしれませんね。

NFTは投資家のポートフォリオに入るか?

NFTを投資ポートフォリオに含めるメリットはいくつかあります。NFTとその関連技術はメタバースの重要な構成要素であり、今後10年間で飛躍的な成長を遂げると思われます。また、このアセットクラスのパフォーマンスは、暗号資産市場全体から乖離し始めています。過去のデータは限られていますが、複数ソースの分析によると、NFTと暗号資産の相関は低く、ポートフォリオ管理の文脈では非常に望ましい特性であることが示唆されています。また、コレクターズアイテムと、1対1のアートワークのような、異なるタイプのNFT間の相関も低いのです。最後に、この資産クラスが生まれたばかりであることからも、α(アルファ:つまり敏腕トレーダーによるアウトパフォーマンスの余地のある銘柄)なのは間違いないでしょう。

幅広い資産クラスとしてのNFTは今後拡大すると確信していますが、一方で、大半のNFTプロジェクトはほとんど価値を持たずに終わると思われます。しかも、市場はまだ大手が支配している状態です。NFTGoによると、NFTの総マーケットキャップの23%程度に相当する、約40億ドル相当のNFTが、わずか1,100人程度のクジラに保有されているのです。ウォッシュトレード、インサイダー取引、ハッキング、詐欺、ステマ広告、一攫千金を謳うNFTプロジェクトなどの問題は言うまでもありません。

したがって、NFT購入者は用心しなければなりません。NFTは、価格上昇の可能性よりも、実用性、アートワーク、コミュニティ、その他の無形のメリットを求めて購入されることが大切です。とはいえ、より高いリスクを理解した上で投機を行うのであれば、NFTへの選択的な投資は、分散効果が得られ、リターンの向上に役立つ可能性があります。

そこで以下では、読者がNFTプロジェクトをうまく渡り歩いて評価するのに役立つ、いくつかの指標とフレームワークを提供します。現在主流のNFTカテゴリーであるPFPと、コレクション性のあるアイテムに焦点を当てています。物理的な世界の非代替性商品と同様に、NFTの評価は依然として不正確であり、商品にまつわる物語や価値観に大きく依存しています。アート作品やコレクション性のあるアイテムの場合、コミュニティ、文化、アートワークのすべてが価値を認識する上で重要な役割を果たします。しかしながら、数字や指標は、プロジェクトのメリットを判断する基準となり、危険な兆候を明らかにすることができます。

Amber Groupについて

Amber Groupは、アジア、ヨーロッパ、アメリカ大陸にオフィスを構え、グローバルに事業を展開する仮想通貨金融企業。

投資、融資、取引など、デジタル資産に関する様々なサービスを提供しており、Paradigm、Dragonfly、Pantera、Polychain、Sequoia、Tiger Globalなどの著名投資家から支援を受けている。22年2月には国内暗号資産交換業者ディーカレットの買収を発表し、日本市場にも進出を果たした。

関連:仮想通貨事業者Amber、ディーカレットとのM&Aの経緯【CONNECTV・動画解説】

免責事項

この投稿に含まれる情報(以下「本情報」)は、情報提供のみを目的として作成されたものであり、要約形式であり、完全性を担保するものではありません。本情報は、いかなる有価証券の売買の申込み、またはその勧誘を目的としたものでもなく、またそのような意図をもつものではありません。本情報は、投資に関するアドバイスを提供するものではなく、またそのように扱われるべきでもありません。 本情報は、特定の投資目的、財務状況または投資家候補の特定のニーズを考慮したものではありません。 本情報は、明示または暗示に関わらず、その公正性、正確性、妥当性または完全性に関していかなる表明または保証を行うものではありません。また、当社は本情報を更新する義務を負うものではありません。本情報は、投資家ご自身の判断や調査に代わるものではありません。投資家の皆様は必要と思われる範囲で、ご自身の法律、規制、税務、ビジネス、投資、財務および会計アドバイザーに相談され、ご自身の判断と必要と思われるアドバイザーからのアドバイスに基づいて投資判断をされるようお願いいたします。

投稿主体/著者:By Amber Group Research Team

翻訳:松本 和樹

メディア窓口:eri.asada@ambergroup.io

Website: blog.decurret.com/m/m8593b60dfc4c

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX