ドル高とビットコイン

米金融大手フィデリティの暗号資産(仮想通貨)事業部門フィデリティ・デジタルアセット(FDA)が、10日に「ドル高とビットコイン(The Rising Dollar and Bitcoin)」というレポートを公開した。

世界的な米ドル高が加速する状況下で、「より多くの人々がビットコインを既存の通貨システムの保険、あるいはヘッジとして考え始める時代に近づいているのではないか」との見解を示している。後述する2つの要因を踏まえて以下のようにまとめた。

(最大供給量が2100万BTCに制限されている)ビットコインは、世界各国の法定通貨が辿る供給量の増加、追加の通貨発行、中央銀行のバランスシート拡大の道とは対照的なものとして、まもなく際立つかもしれない。

関連:仮想通貨市場にも影響する「ドル高」の背景は 相関性や円安要因についても解説

金融緩和の再開

フィデリティはレポートを通して、主に金融システムの脆弱性について指摘。インフレ退治のために進行している現在の金融引き締め政策には、「持続性がない」と述べている。

米ドル高が他国の財政を圧迫し、FRB(米連邦準備理事会)に対して金融引き締め政策を減速するよう圧力がかかる可能性がある。

米ドル相場は2021年5月以降上昇し続けており、過去20年来の高水準にある。FRBの金融引き締めの長期化懸念から米長期金利が上昇しており、他国との金利差などの複数要因からドルが買われ続けているからだ。

主要国通貨に対する米ドルの強さを示す「米ドル指数(DXY)」は、10月20日時点で112.89を付けた。

関連:32年ぶりの水準に迫るドル円、テスラは一時10%下落|20日朝の金融市場短観

米ドル建ての債権を発行してきた新興国や企業にとって、ドル高が極まると債務返済が困難になり、デフォルト(債務不履行)のリスクが高まるといった点も懸念される。

フィデリティは、多くの先進国経済が直面している債務負担を軽減するために、再び金融緩和が必要となる局面が訪れると指摘。「金融介入と流動性供給は、すぐにはなくならないだろう」と加えた。

金融システムの債務リスク

また、フィデリティは政府の債務リスクがまもなく浮き彫りになり、相対的にビットコインの金融システムの健全性が強調される可能性があると予測。

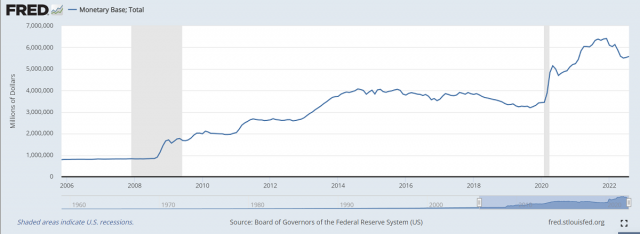

リーマン・ショック(2008年)やコロナ・ショック(2020年)前後の世界経済の急激な不確実性に対処するための大規模な金融緩和では、米中央銀行は景気や物価を下支えするために金融資産(主に国債)を買い入れ、市場に大量の資金を供給してきた。

出典:Federal Reserve Economic Data

この影響で米国のマネタリーベースは、2008年6月の8,000億ドルから、2021年12月に6.4兆ドルにまで大幅拡大した。

そのような経緯から、金融緩和はしばらく主要先進国のトレンドとなってきた経緯がある。2022年時点、FRBや欧州の中央銀行は利上げに転じたが、インフレの勢いがより強力な欧州では、金融政策の軌道修正を余儀なくされている。

FDAは英国の現状を例示。9月29日にイングランド銀行(英中銀)は長期国債の無期限購入を表明した。トラス政権の大型減税案が引き起こした国債市場の崩壊に対処した動きだ。

市場のストレスに直面すれば、金融ボラティリティを抑制し、その拡大を防ぐために、流動性を高める必要がある。

英中銀の動向は金融システムに内在するカウンターパーティ・リスクとライアビリティ・リスクを浮き彫りにした。こうしたリスクは米国の金融システムにも介在するとの考えだ。

米財務省によると、米国の債務総額は現在30兆ドル(約450兆円)を超えており、170兆ドル以上の未積立債務(さらに社会保障制度とメディケア向け給付金)があるため、年間利払い額はすでに2022年第2四半期時点で約6,500億ドルに上る。

また、米国の債務残高対GDP比は120%を超えており、債務返済を考えると実質金利を持続的に上昇できそうもない。

対照的に、ビットコインは、他人の負債に対応せず、カウンターパーティーリスクもなく、供給スケジュールが変更できない、数少ない資産である。それらの特性がより魅力的に見え始めるかどうかは、最終的には投資家と市場の判断に委ねられる。

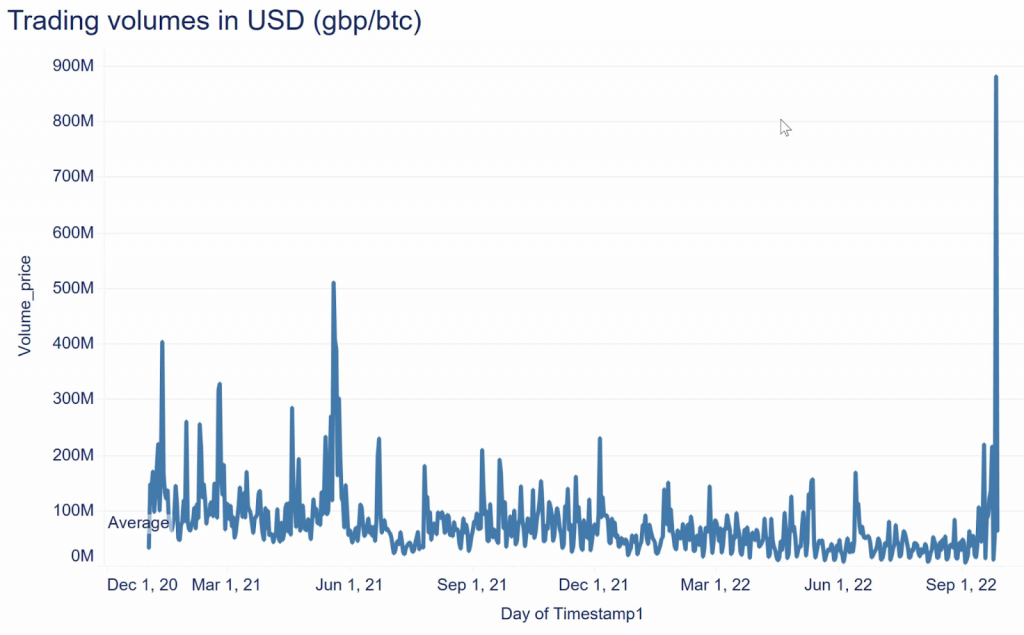

英ポンドの暴落が市場を揺るがした26日には、「ポンド(GBP)/ビットコイン(BTC)」通貨ペアの取引量が、過去最高の8億8,100万ドルに達した。

FDAはこれを踏まえて「英国の投資家やトレーダーの中には、英ポンドとビットコインの取引量が過去最高に急増したことから、ビットコインが現状から抜け出す可能性があることに既に気づいている可能性がある」と示唆した。

関連:7営業日ぶりダウ反発でビットコイン耐える、英国ではポンド急落の影響も

関連:「現在でもビットコインを保有」著名投資家チューダー・ジョーンズ氏が相場観を明かす

フィデリティは米国では仮想通貨事業の子会社「フィデリティ・デジタルアセット(FDA)」を通して、2018年から機関投資家向けにビットコインのカストディサービスやOTC取引を提供してきた。

20年8月にはビットコインファンドを開設、21年5月までに100億円以上(1.02億ドル)の資金を調達した。22年9月にはフィデリティの証券取引口座でビットコインの取扱いを検討していると報じられた。

関連:米フィデリティ、証券口座でビットコイン取扱いを検討=報道

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX