- バイナンス最新調査|機関投資家および大口顧客の潜在リスクと仮想通貨業界のマイナス要因

- 仮想通貨取引所最大手のバイナンスが、機関投資家および大口顧客を対象としたアンケートの調査結果を分析したレポートを発表。機関投資家および大口顧客の取引の動向や市場に対する見解が明らかになった。

機関投資家や大口顧客の見解が明らかに

5月下旬にバイナンスの調査部門が行ったこのアンケートでは、最終的に、41の取引所ならびにOTC取引を利用している機関投資家および大口顧客からの回答が分析対象となった。

そのため、このレポートは調査サンプルサイズが小さいことが難点であり、仮想通貨業界の傾向としてこの結果を一般化することはできないと注意を促してしている。

一方この調査で機関投資家および大口顧客というバイナンスエコシステムの最大の参加者による取引の動向や市場に対する見解が明らかされたことは有意義であり、今後、調査規模が拡大すると、市場参加者についての傾向分析や暗号資産市場のより包括的な全体像を描くのに役立つだろうと述べている。

調査の結果と分析は下記の通り。

1.機関投資家および大口顧客の類型と市場経験

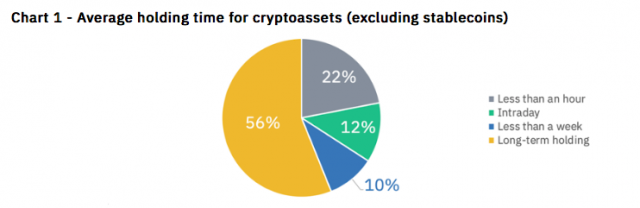

(1)仮想通貨の保有期間と取引方法

・大口機関投資家の半数以上が、通常1週間以上ポジションを保有していると回答。(長期投資の傾向)

・1/3のみが、高頻度の取引およびその他のマーケットメイキング戦略に従事していると回答。

・一般的にポートフォリオが大きい顧客は複数の異なる取引所で取引する傾向があり、資本が小さい顧客は単一または少数のプラットフォームで取引する傾向が見られる。

・ポジション保有が1日に満たない顧客=高頻度トレーダーは、平均的に他の グループに比べ、より多くの取引所を利用している。取引所間の価格差を利用した裁定取引を成功させるには、多数の取引所利用が必須であることがその理由。

回答者の87%が以前にOTC取引を利用した経験があり、その理由として法定通貨から仮想通貨への入り口であることが挙げられている。 また、優れた流動性と取引の煩わしさを回避できることもその理由であり、特に大規模な機関投資機関からの回答としてこの2つは顕著だった。

(2)基準会計用通貨とステーブルコイン利用

・機関投資家の約90%が基準通貨としてUSDを使用している。

USDステーブルコインとUSD建のプラットフォームが仮想通貨業界における 主力であるというバイナンス側の認識と合致

・ほぼ全てのアンケートの回答者が取引または価値の保存のため、ステーブルコインを使用。

・USDTが最も利用されているステーブルコインである一方、PAXとUSDCも広く使用されていて、PAXは中国人顧客に、USDCはそれ以外の顧客に好まれている。

・USDTが最も利用されているステーブルコインである一方、PAXとUSDCも広く使用されていて、PAXは中国人顧客に、USDCはそれ以外の顧客に好まれている。

・MakerエコシステムのステーブルコインであるDAIが、約20%の顧客により 使用されているという興味深い結果も。

(3)取引経験

・回答者のほとんどが、仮想通貨業界と関わる以前に金融業界での経験がある。 (93%)経験者のうち、71%は伝統的な金融業界で3年以上の経験を有している。

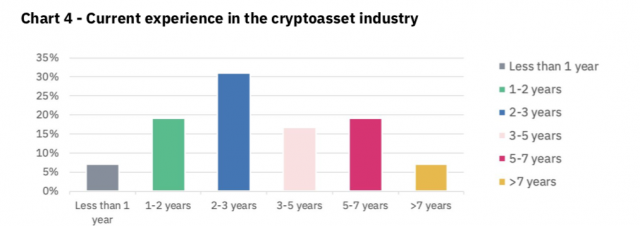

・仮想通貨投資の経験に関しては、ほとんどの大口投資家は数年の経験があり、 7%のみが参入して1年未満であった。

・仮想通貨投資に参入した時期で興味深いのは、投資経験が2~3年(30%)と 5~7年(18%)の層が大きいことだが、その期間は、それぞれ マウントゴックス閉鎖前の2014年のビットコイン暴騰と2017年の暴騰と時期が重なる。

バイナンスの機関投資家の約50%が株式市場で取引を行っており、約25%が外貨取引を行っていると回答している。さらに調査回答者の67.5%が先物契約や証拠金の借入を通してレバレッジ取引を行っていることも明らかになった。

(4)保管方法と分散型取引所

保管方法としては、2500万ドル(約27億円)を超える運用資産を保有する顧客は、デジタル資産をコールドウォレットに保管したり、専用の第三者カストデイサービスを利用していることが明らかになった。 また同時に、顧客の大多数は、デジタル資産の一部を取引所で保管している。

その主な理由として、効率的なマーケットメイキングおよび自己勘定売買戦略のため、一定量のユーザー資金を集中取引所で保有しなければならないからだとレポートはと結論付けている。

さらに、ほとんどの機関投資家(3分の2)はバイナンスのTrust WalletやCoinbase Walletのようなホットウォレットには資金を保管していないことも明らかになった。

分散型取引所は、この顧客層にはあまり利用されていないようだ。 回答者の55%が分散型取引所を試したものの、そのほとんどが流動性の欠如やコンプライアンスの懸念、またユーザー体験の悪さから、その後の利用を避けていることがわかった。

また、顧客の3分の1は、BlockFiやNexoなどの保管貸付サービスを利用しているが、 その大半は長期投資戦略を持つ傾向にあるという。このようなサービスを利用しない顧客は、その理由として、カウンターパーティリスクを挙げている。

さらに機関投資家は、非カストディ型仮装資産借入/貸付サービスプロバイダを避ける傾向にあり、利用しているのは回答者の12%のみにとどまった。

・回答者の87%が以前にOTC取引を利用した経験があり、その理由として法定通貨から仮想通貨への入り口であることが挙げられている。 また、優れた流動性と取引の煩わしさを回避できることもその理由であり、特に大規模な機関投資機関からの回答としてこの二つは顕著だった。

2. 市場概観

(1)リスクおよび成長を促す要因

バイナンスは、機関投資家および大口顧客に潜在的なリスクと仮想通貨業界のマイナス要因について質問して回答を得ている。

その中で最大の懸念として挙げられたのは、ハッキング等の技術的リスクだった。

また、規制の問題に関しては、規制が脅威となると回答した顧客でも、仮想通貨業界の成長を促す最大の要因となる可能性を認識しているという興味深い結果となった。

規制は、仮想通貨プロジェクトが機能し繁栄できる枠組みを提供することによって成長を支援し、促進することを可能にする一方で、規制の方向性によっては、成長と発展を妨げ、業界に大きな不利益をもたらす可能性もあると、レポートでは述べている。

米国のETF承認問題は依然として大きな関心の的であり、多くの顧客が仮想通貨業界の主要な成長促進要因になると期待している。

一方、フェイスブック、JPモルガンのステーブルコインやサムソンなどの民間企業によるイニシアチブは、一般的に暗号資産業界の潜在的成長率が低い要因として認識されているようだ。

(2)ビットコインと仮想通貨の将来

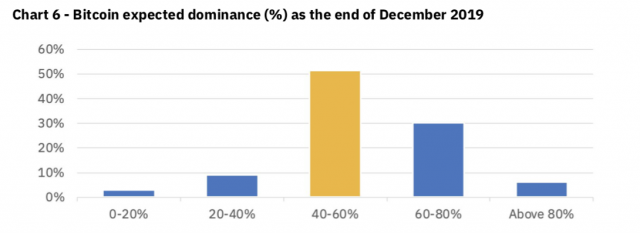

・ビットコインのドミナンスについては、80%以上の回答者が2019年末までにビットコインのドミナンスが40%から80%となるだろうと予想しており、仮想通貨市場におけるビットコインの先駆者的な地位を示すものとなった。

また、仮想通貨業界で最も過小評価されている分野を4つの主要カテゴリーから選択するよう回答を求めたが、次のような結果となっている。

最も過小評価されている分野

42%:ブロックチェーンインフラストラクチャ(例:イーサリアム、Zilliqa、Icon、Nebulas等)

36%:価値の保存/通貨/支払い/決済(例:Bitcoin、Monero、XRP)

15%:ブロックチェーン上に構築されたサービスとDApps(例:取引所トークン、ソーシャルメディア、ギャンブルとゲーム、データ保管など)

6%:その他 プライバシーコインを具体例として回答する顧客も何人かは、仮想通貨全てが過大評価されていると指摘

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX