9/14(木)朝の相場動向(前日比)

伝統金融

暗号資産

本日のNYダウ・ナスダック

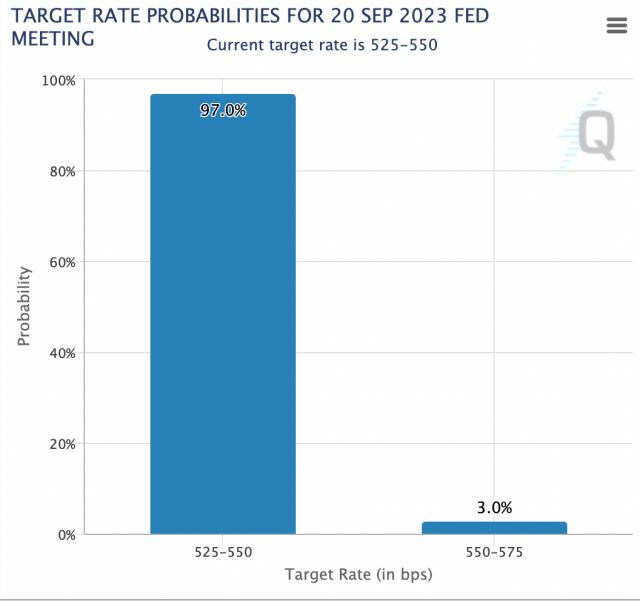

「期待外れ」の米CPIを受け、米NYダウは小幅に下落したが、ナスダックとS&P500は持ち直した。市場は、来週のFOMCに注目をシフトしつつある。CME金利先物市場では21日の会合で金利据え置きへの観測が圧倒的で97%に達したが、11月会合の追加利上げ懸念は一時上昇した。

出典:CME

8月の米CPI結果(消費者物価指数)

- CPI(前月比):結果+0.6% 前回+0.2% 予想+0.4%

- CPI(前年比):結果+3.7% 前回+3.2% 予想+3.6%

- コア(前月比):結果+0.3% 前回+0.2% 予想+0.1%

- コア(前年比):結果+4.3% 前回+4.7% 予想+4.3%

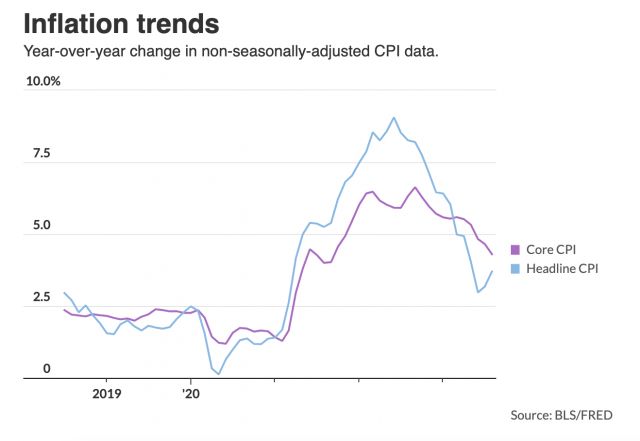

昨夜発表の米8月CPI(消費者物価指数)は総合CPIで前月比で14ヵ月ぶりの大幅な伸びとなり、年率も6月と7月に比して急上昇した格好だ。今回の統計は米経済の勢いが再び増してインフレ圧力が再燃しているとの懸念を強めると示唆する内容だったが、主にはガソリン価格(先月+10%)および夏季における航空券価格の変動(+4.9%)が影響したため、変動しやすい点からFRBが重要視する問題点ではないとの見方がある。

出典:BLS/FRED

一方、自動車保険料は数カ月にわたって続伸したものの、浮き沈みの激しい食品とエネルギー価格を除いたコア財価格(前月比-0.1%)の伸びは明らかに減速しており、年間のコアインフレ率の継続的低下につながったようだ。

なお、先日報じたように消費者からのインフレ期待は全体的に安定。1年先のインフレ期待は3.6%と前月の3.5%から微上昇した一方、3年先のインフレ期待は2.8%と前月の2.9%からやや低下。一方、米消費者は経済に対して悲観的な見方を強めている状況でもあるようだ。家賃や食料品、医療費などの物価上昇の加速を見込んでいるため、多くの米国人がクレジットカードや貯蓄に頼らざるを得ない状況になっている。

また、米学生ローンの返済再開が間近に迫ってきており多数の借り手にとって新たな負担となると見られる。背景には、米野党協議により2020年3月から3年以上延長してきた学生ローンの支払い猶予措置が8月末で打ち切られたなどの動きがあった。

関連:ドル指数年18年ぶりの連騰記録、サウジ減産などで国内ガソリン代高騰

有識者の見解

ブルームバーグによると、ハイ・フリークエンシー・エコノミクスの米国担当チーフエコノミスト、ルビーラ・ファルキ氏は今回のCPIデータについて「9月の利上げ休止を支持するものだ」と指摘し、「しかし、2%の目標に向けた改善のさらなる証拠を確認するまで、FRBが勝利宣言する可能性は低い。必要に応じて追加利上げの可能性を維持するだろう」と述べたという。

また、アライアンス・バーンスタインで先進国市場経済調査のディレクターを務めるエリック・ウィノグラッドは「今日のアップサイド・サプライズが来週の利上げの引き金になるとは考えておらず、FRBは引き続き据え置くと予想している。しかし、インフレは粘り強く、成長も底堅いことから、FRBは明確な引き締めバイアスを維持する可能性が高い」と意見したという。

米FRBパウエル議長は8月末のジャクソンホール会議で、「適切だと判断すればさらに利上げする用意がある」と述べ改めてインフレ2%への抑制を優先するタカ派的な姿勢を示した背景がある。

インフレ率が2%に戻せる時期について、JPモルガン・アセット・マネジメントのチーフ・グローバル・ストラテジスト、デビッド・ケリー氏によれば、来年後半には年率2%を下回る可能性が高まる。「実際、ガソリン価格の上昇が他の個人消費を冷え込ませる程度であれば、最近のエネルギー価格の高騰は2024年に向けて成長率の鈍化とインフレ率の低下をもたらす可能性もあるだろう」、「さらなるショックがない限り、2024年第4四半期までに、前年比のヘッドライン消費デフレーター・インフレ率(PCEデフレーター)はFRBの目標である2%を下回ると考えている」との見方を示した。

米ドル/円

13日の米為替市場でドル/円は147.3円。CPIの結果を受けてドル買いは一時的に進行したが、9月FOMCの金利据え置きへの期待が依然として高く売り戻しに転じた。

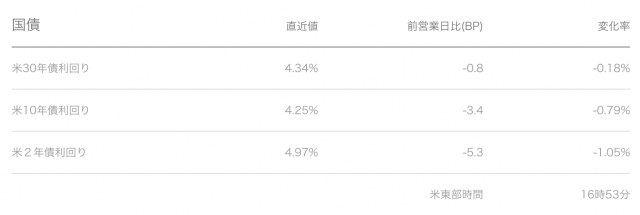

また、今回のCPIがFRBの政策金利見通しに大きく影響するような内容ではないとの見方が強いため、2年債利回りや10年債利回りも低下した。

出典:ブルームバーグ

重要経済指標(注目度:★★★★☆)

来週以降の重要経済指標

— CoinPost(仮想通貨メディア) (@coin_post) September 8, 2023

・9/13(水)21:30 米8月消費者物価指数(CPI)

・9/14(木)21:15 欧州中央銀行(ECB)政策金利

・9/14(木)21:30 8月卸売物価指数(PPI)

・9/14(木)21:30 米8月小売売上高

・9/21(木)3:00 米連邦公開市場委員会(FOMC)政策金利発表

米国株 IT株反発

IT・ハイテク個別銘柄の前日比:エヌビディア+1.4%、AMD+2.2%、テスラ+1.4%、マイクロソフト+1.3%、アルファベット+1%、アマゾン+2.5%、アップル-2%、メタ+1.1%。

関連:株式投資初心者でもわかるPER(株価収益率)とは|株価の割安・割高指標を解説

AI関連では、エヌビディアなど大型ハイテク株の大半は値上がりした。米国の上位10社のうち、アルファベットやマイクロソフト、テスラ、IBMなどトップらが人工知能(AI)規制に関する非公開の上院会合に出席した。イーロン・マスク氏は会合後に「審判がいることは重要だ。AI関連の規制者がいれば、企業が安全で一般市民の利益になる行動をとることを保証してくれるだろう」とコメントした。

また、エヌビディアやIBM、AdobeなどのAI関連大手数社は12日に、AIの能力が有害な目的に悪用されることを防ぐ目的として、米ホワイトハウスが7月に発表したイニシアチブに参加したことが発表された。参加企業は15社に上る。

アップル 中国側の主張

中国外務省は13日、アップルの「iPhone」に関するセキュリティー上の問題を認識していると主張。先週、政府機関内での使用禁止令が報じられて以来初の公式コメントだ。

また、同省の報道官は今回、「アップルや外国ブランドのスマートフォン購入を禁止する法律や規則は発効してはいない」と明確にしつつ、中国政府はセキュリティーを重要視しており、中国で事業を行う全ての企業は中国の法規則を順守する必要があると改めて指摘したという。

関連:アップルiPhone15発表で事実売り、2011年からのビットコイン建てiPhone価格推移も

仮想通貨関連銘柄反落

- コインベース|79.8ドル(-1.8%)

- マイクロストラテジー|341.8ドル(-1.7%)

- マラソン・デジタル|9.8ドル(-2.6%)

- ストロングホールド・デジタル・マイニング|4.5ドル(-2.3%)

関連:CPI発表控え金融相場は様子見基調 Glassnodeは流動性枯渇要因に「無関心」を指摘

国内仮想通貨・ブロックチェーン関連銘柄

- SBIホールディングス|3,233円(+0.9%)

- メルカリ|3,018円(-2.2%)

- ドリコム|548円(+2.2%)

- コロプラ|645円(-0.1%)

関連:9月株式市場見通し

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX