BTCのマイニング費用に注目した理論価格モデル

ビットコイン(BTC)は2020年5月に「半減期」を迎える。

BTCの半減期とは、BTCの新規発行枚数が半減する時期だ。現在、BTCの取引承認に必要な計算パズルを解いた者(マイナー)に報酬として12.5BTCが発行されるが、2020年5月ごろにこの報酬額が6.25BTCに半減することになる。

過去には半減期後にBTC価格が急騰した歴史があり、BTC半減期は直近で投資家が注目する最大のイベントになっている。しかしながら、経験則だけで2020年の半減期後にもBTC価格が上昇すると断言するには根拠に乏しい。そこで、最近では半減期後にBTC価格が上昇する理由を理論モデルで説明する試みが活発化している。

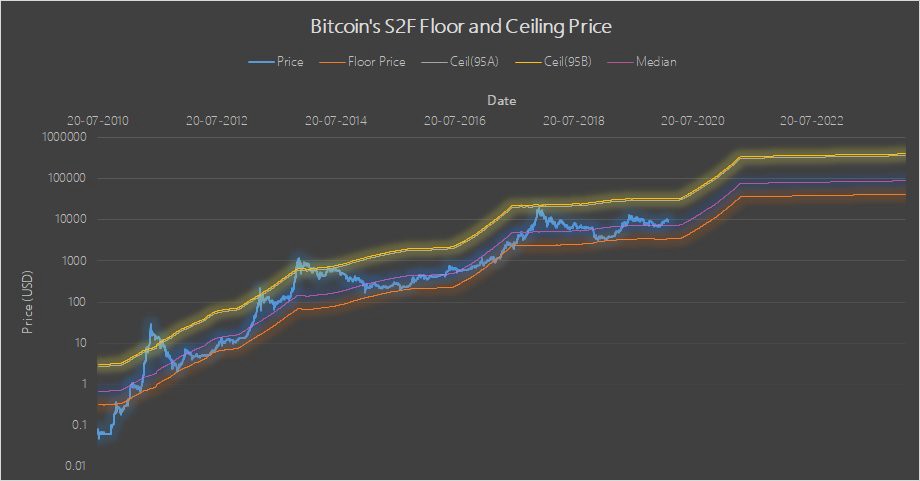

過去の記事で紹介した有名な理論価格モデルとしては、BTCの希少性に注目した「ストック・フロー比率(S2F)」モデルがある。

S2Fモデルでは希少性という観点からBTC理論価格が導出できるものの、いくつかの批判も存在する。それを踏まえたうえで、今回はBTCのマイニングコストに注目した理論価格モデル「生産コスト(CoP)」モデルを紹介する。

ストック・フロー比率(S2F)モデル

S2FモデルはBTCの「希少性」に注目したモデルだ。S2Fモデルは、市場にすでに存在する量(ストック)が年間生産量(フロー)の何倍かを算出することでBTCの価格を予測する。

BTCの場合、約4年に1度訪れる半減期によってこの「フロー」が約半分になる。すると、BTCの「ストック」に対して「フロー」が急減する。これによって希少性が高まり価格が上昇するという理屈だ。

仮想通貨アナリストPlunBによるS2Fモデルを用いた算出では、2020年の半減期後のBTC理論価格は1BTCあたり55,000ドル(約570万円)を突破する。

詳しい解説はこちら

ストック・フロー比率(S2F)モデルへの批判

現在のところ、S2Fモデルは長期的なBTC価格を予測できているように思える。しかしながら、このモデルには問題点も存在する。

例えば、S2Fモデルの理論価格は過去のBTC価格とストック/フロー倍率から事後的に算出されたものにすぎないことが問題点として挙げられる。したがって、同じ理論価格の計算式が(ビットコインキャッシュなどの)アルトコインにも適用できるわけではない。

さらに、短期的には、実際のBTC価格がS2Fモデルの理論価格を大幅に下回ることがあるという点はより重大な問題だ。例えば2018年末のBTC急落時には実際価格が理論価格の半分ほどになったこともある。

生産コスト(CoP)モデル

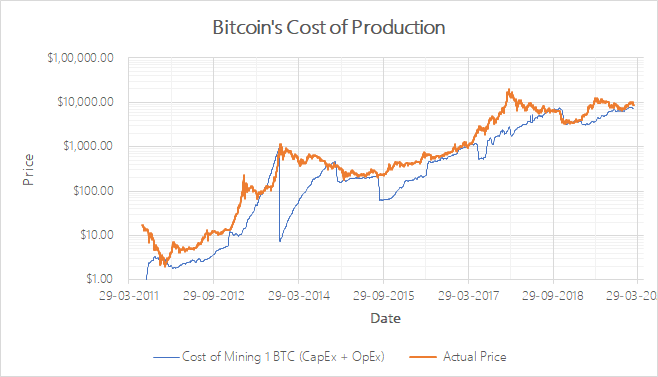

S2Fモデルの問題点を改良するために、Data Daterは、マイニングコストからBTC価格の下限値を予測する理論モデルを提唱している。

具体的には、世界の平均的な電気料金から算出されるマイニングの電力コストとAntminer Storeに掲載されているマイニングマシンのコストを足し合わせることで算出される。

興味深いことに、CoPモデルを用いた理論価格と過去のBTC価格を比較すると、CoPモデルの理論価格がBTC価格を下回ることがほとんどないことが分かる。

マイナーがBTC価格に応じてマイニングに撤退することで、ハッシュレート(採掘難易度)が調整され、1BTCあたりのマイニング費用は基本的にBTC価格を下回る。したがって、モデルと現実に一定の整合性があると言える。

CoPモデルの予測によると、マイニングコストの前提が変わらなければ、3月末のBTCの下限価格は7,577ドル(約78.5万円)程度になる。3月12日時点のBTC価格は7,425ドル(約77万円)だ。

まとめ

CoPモデルを用いると、マイニングコストからBTCの底値を予想できる可能性がある。

また、同様の手法で他のPoW通貨についてもマイニングコストから通貨の底値を予想することができる。

一方で、マイニングマシンの性能や電力コストが大幅に変化する可能性があるため、このモデルは長期的な価格予想には適さない。

さらに、このモデルではマイニングコストを簡略化して計算しているため、産出されたコストは実際のコストとは完全には一致していないことに注意が必要だ。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX