経済デフレとビットコインの上昇

これまで、アルゼンチンやベネズエラ、ジンバブエなどの自国経済が不安な国々では「ハイパーインフレ」が進行しているために、本国におけるビットコインの出来高が上昇し、いわゆる「プレミアム価格」を付けてきた。

しかし、今後ビットコインの価格上昇の火付け役になるのは、その逆の「デフレ危機」だという見解が見られた。著名アナリストBrendan Bernstein氏は「デフレ危機の崖縁に立たされているがゆえ、BTC市場は強気になる」として、その根拠を示した。

Most people think BTC is going to pump from a Zimbabwe esque hyperinflation.

— Brendan Bernstein (@BMBernstein) February 11, 2020

But the opposite is going to happen

We're on the precipice of a deflationary crisis….and this is why BTC will pump

Here's why:

まずは、信用市場(クレジット市場)の負債のターニングポイントがある。現在の米国信用市場の負債は、すでにピークを通り越し段階的に緩和する傾向になると指摘。「投資家は債務返済を行うために、レバレッジを解消している。結果、インフレを抑えることになる」と説明した。

*「クレジット市場」とは、「信用リスク(資金の借り手の信用度が変化するリスク)」を内包する商品(クレジット商品)を取引する市場の総称=日銀。

米連銀(およびNY)は経済的減速を懸念し、昨年複数回の利下げおよびリポを行い、バランスシートは一時約4.5兆ドルまで膨張した。しかし、「この規模の資金流入があっても消費者物価指数は、ほぼ反応しない」と、Bernstein氏は見解を示している。したがって、実体経済(グッズ&サービス)に資金の流れが細くなり、インフレ解消からデフレ発生を誘発し得る要因とされる。

経済成長に影響する労働年齢

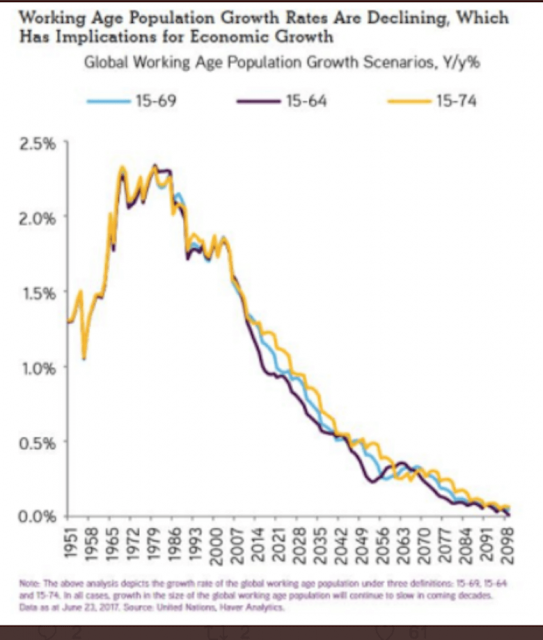

次に、米国の労働年齢人口の減退を取り上げている。人口の推移も経済成長の指標だ。

データによると、現在の米人口ではいわゆる「ブーマー世代(55〜75歳)」が最大のシェアを占めているが、今後5年間、退職者が集中的に増加する見込みだ。

高齢化と少子化のため、「過去100年、労働人口は5倍と成長してきたが、これから100年は20%しか増加しないだろう」とした上で、つまり今後、生産性の弱体化により、GDP(国内総生産)が直接経済的打撃を受けてしまうわけだ。

この問題は米国にとどまらず、世界人口データを見ても2100年までの増加率は減少していくと試算されている。これまでの傾向では、人口の増加に伴い、物価や株価があがりながら、購買力もともに強くなっていたため、インフレに繋がっていた。つまり、資本主義における「消費主義」のピークを迎え、デフレに転落する恐れがあるとのことだ。

さらに、これまで経済の追い風となっていたブーマーたちは退職後、RMD(最低限の引き出し額)という法律で、”リタイヤメント資金”を株市場から引き出さければならず、試算によれば今後「10兆ドル相当」の巨額マネーが株市場から流出すると見込まれている。

Bernstein氏は、結果的には、株市場の廃退は国の経済に深刻な打撃を及ぼすとし、「将来使えるお金がだんだんと減っていく可能性が高い」と見ている。

ビットコインは経済の救世主になるか

Bernsteinの見解では、「多くの人は、ビットコインの価格上昇がジンバブエなど新興国経済をハイパーインフレから救い出せると見ている が、本当はその逆で、デフレの危機から救い出すものだ」と指摘。具体的には、上記の人口増加率の減少や債務返済の関係性で極端な経済減退(日本の高齢化による経済減退に類似)およびマイナス金利は、デフレを引き起こす。

ここでは、ビットコインの価格推移が似たゴールドの歴史的推移を取り上げで、ゴールドの価格を決めるのは、「米ドルの価値でも、インフレでもなく、国債の実質金利(実質利回りとも)だ」と論じている。

過去、ゴールド価格は実質金利とは逆の相関性推移を示している。

デフレを懸念する連銀がいずれQEなどの方策によって実質金利を抑え、より多くの米ドルを市場に流通させることになる。よって実質金利を得られなくなる状況になれば、価値の保存として、ゴールドやビットコインのような有限アセットに資金を移す投資家は今後増えていくと、分析している。

価値の保存および投資的需要は、長期に渡って高まっているとしている。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX