- 仮想通貨の税金がかかるタイミングと税金対策について

- 仮想通貨専門税理士・公認会計士の齋藤雄史氏の寄稿記事です。マイニングやハードフォークなどの具体例を含めて、仮想通貨の税金がかかるタイミングを解説していただきました。

仮想通貨専門税理士・公認会計士

齋藤雄史

東北大学大学院経済学研究科会計専門職課程修了、慶應義塾大学大学院法務研究科法務専攻履修。

新日本有限責任監査法人を経て、公認会計士・税理士事務所を開業し、自らも経営者、投資家として、経営者や投資家の財務・税務をサポートする。

2017年より、仮想通貨専門税理士として、税金の仕組みの基礎から、仮想通貨の税金対策セミナーを各地で開催している。

これまで500人以上の税務申告の相談にのり、要望の大きさから仮想通貨専門の税務相談サービス(Coin Tax Service)を設立、監修を務める。

確定申告の期限が近づいてきました。

正しい確定申告をするためには、複雑な仮想通貨取引のうち何が税金に絡んでくる取引なのかを理解する必要があります。

今回はマイニングやハードフォークを含めた様々な仮想通貨取引についての課税タイミングや税金対策について解説していきます。

ビットコインの課税タイミング

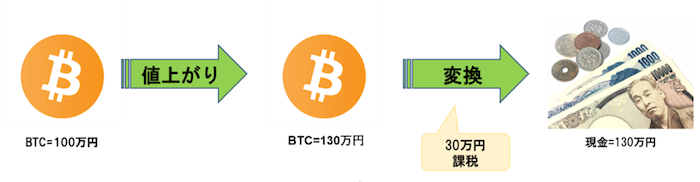

BTCを100万円購入し、130万円に値上がりした後、すべてを現金に変換した。

⇨値上がり差額30万円が課税対象になります。

BTCを100万円購入し、130万円に値上がりしたが、何にも変換せず、そのまま保有していた。

⇨課税はありません。

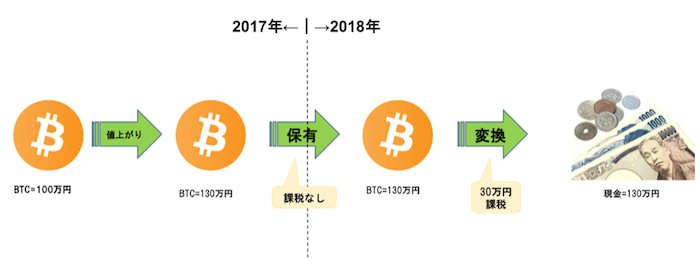

BTCを100万円購入し、130万円に値上がりした。2017年末時点ではそのまま保有し、2018年に売却した。

⇨2017年は課税されず、2018年に値上がり差額30万円が課税対象になります。

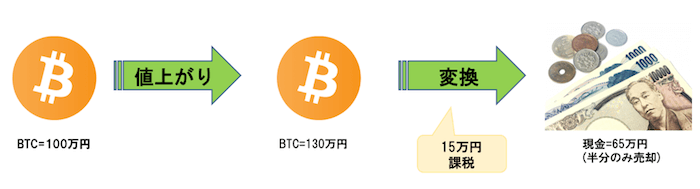

BTCを100万円購入し、130万円に値上がりした。その後、原始の半分(50万円分)を売却した。

⇨(130-100)÷2=15より、値上がり差額15万円が課税対象になります。

ビットコインとアルトコイン

BTCを100万円購入し、130万円に値上がりした後、すべてをETHに変換した。

⇨値上がり差額30万円が対象になります。

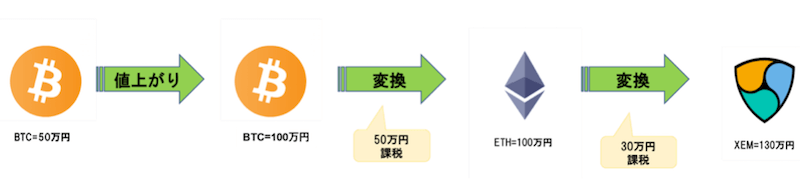

①BTCを50万円購入し、100万円に値上がりした後、すべてをETHに変換した。

②その後、ETHが130万円に値上がりしたので全てをXEMに変換した。

⇨ETHに変換した時点で、値上がり差額50万円が課税対象になります。

⇨XEMに変換した時点で、値上がり差額30万円が課税対象になります。

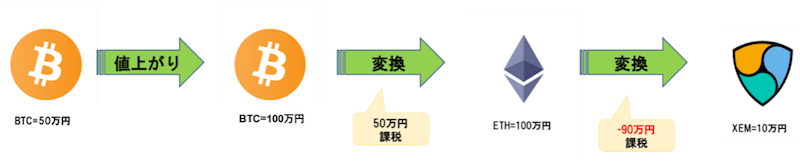

①BTCを50万円購入し、100万円に値上がりした後、すべてをETHに変換した。

②その後、ETHが10万円に値下がりしてしまい全てをXEMに変換した。

⇨ETHに変換した時点で、値上がり差額50万円が課税対象になります。

⇨XEMに変換した時点で、値下がり差額-90万円が課税対象になります。

この場合、①と②が2017年度内であれば、①と②を合算して所得を計算します。

(50万円-90万円)=-40万円(売却損)

※雑所得の金額の計算上生じた損失については、雑所得以外の他の所得と通算することはできません。

つまり、他に雑所得がなければ課税されず、売却損は切り捨てになります。

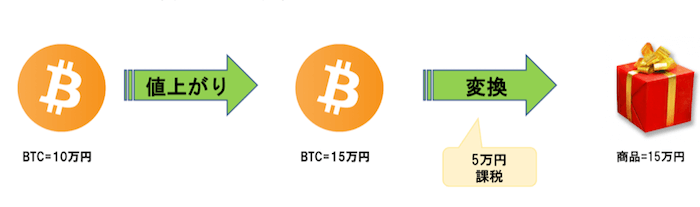

ビットコインと商品などの現物

BTCを10万円購入し、15万円に値上がりした時に、すべてのBTCを使って商品を買った。

⇨買った時点で、値上がり差額5万円が課税対象になります。

BTCを500万円購入し、5000万円に値上がりした後、すべてのBTCを使いマンションを買った。

⇨買った時点で、値上がり差額4500万円が課税対象になります。

マイニングとHF(ハードフォーク)

マイニング(採掘)で得たコインとハードフォークで得たコインは似ているように感じるかもしれませんが、税金を計算する上での扱いはかなり異なっています。

マイニングは取得時と売却時の両方で課税タイミングがあるのに対し、ハードフォークは売却時・使用時にしか課税がされません。つまり、ハードフォークで得たコインは保有し続けていれば利益確定しないのです。

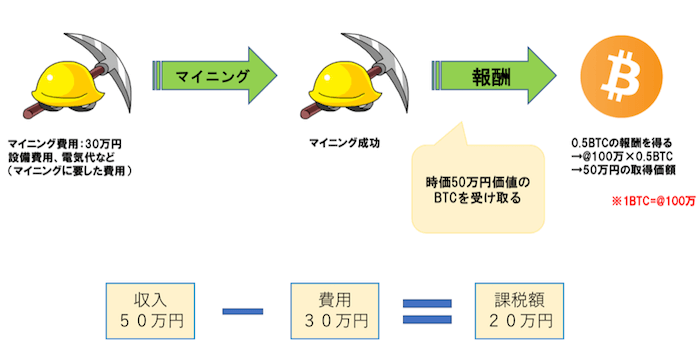

(マイニング)

マイニングでの課税ポイントは以下のようなものです。

①取得時:取得数×取得時時価―マイニング費用

②売却時:(売却数×売却時時価)ー(売却数×取得時時価)

取得時と売却時についてどのように課税されるのでしょうか、具体的に見ていきましょう。

マイニングに成功し報酬として0.5BTC(取得時時価:1BTC=100万円)を得た場合について考えてみます。

①取得時

取得時時価100万円のBTCを0.5BTCもらっているので、収入金額は100万円×0.5=50万円となります。

マイニング費用に30万円かかっているので、費用金額は30万円となります。

したがって、50―30=20万円が課税対象になります。

また、収入の計上時期ですが、報酬を受け取る事が確定した(取得時点)年度に収入計上されると考えられます。

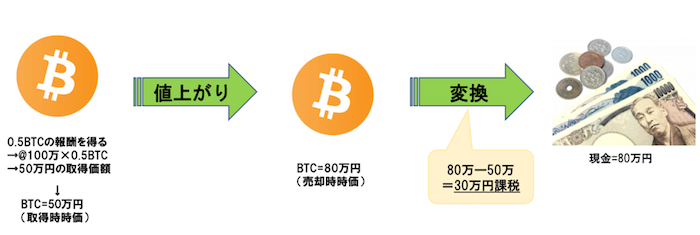

②売却時

売却時は、ほとんど上述の現金に変換した時と同じ考えです。

取得価額が取得時時価の50万円なので、売却時時価80万円の場合、80-50=30万円が課税対象となります。

HFコイン

- ①取得時:取得価格ゼロのため課税なし

- 付与された(分岐・分裂した)時点では、取引相場が存しておらず、同時点ではコインは価値を有していなかったと考えられます。つまり、付与時の時価は0だと捉えています。したがって、この時点では所得は発生しません。

- ②売却時:売却額全額について課税対象(HF後に買い増ししていたら取得価額は移動平均法を用いるのが相当)

- 分裂後に当該コインを売却等した場合には、売却時価―取得価額(0円)という計算になるので、売却価額が全額課税対象になります。

必要経費には何が入るのか?

上述のように、マイニングにかかる支出は費用とすることができます。

ただし、無制限に費用とすることができるわけではなく、マイニングによる収入を得るために必要な経費のみ経費として計上することができます。

費用とできる例としては、以下が挙げられます。

- マイニングマシーンの購入代・電気代

- セミナー参加費、コンサル代

- セミナーのための交通費

- 取引で利益を出すために購入した仮想通貨に関する本の購入代金

- PCやモニターの購入代金(経費の按分が必要)

- 通信費(インターネット利用料等)

経費にするには領収書が必要

ある程度経費になるとはいえ、これらの支出があったことが証明できないと費用処理は基本的にできません。

そこで証明書となるのが‘領収書です。

領収書をきちんと保存するのは少し面倒ですが、逆に、保存するだけで少しでも税金を押さえられると考えていただければ積極的に取り入れたいと思えるのではないでしょうか。

しかし、中には領収書が発行されない場合もあるかと思います。

その場合は、支払い先、日付、支払い金額、支払い内容を記録しておくことで、領収書の代用とすることができます。

クレジットカード明細や、銀行の出金明細等で補完・証明できるようにしましょう。

まとめ

今回は、様々な仮想通貨取引の課税タイミングや経費の範囲についてお話しさせていただきました。

仮想通貨取引の多くが税金に絡んできます、また一方で、必要経費として認められる支出も多くありますので、その存在を多くの人に知ってもらいたいです。

確定申告の期限まで残りわずかですが、どの取引が税金の対象となるのか理解し、仮想通貨で得た利益は忘れずに確定申告していただきたいと思います!

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX