ビットコインと金の相関性が高まる

ビットコインと金(ゴールド)の相関指数が、史上最高レベルに達している。米マクロトレンド日報のDaily Shotがツイートした。現在の水準は0.6まで上昇した。

The Bitcoin – gold correlation hit the highest level in recent years. pic.twitter.com/7UyiCesZqu

— (((The Daily Shot))) (@SoberLook) September 22, 2020

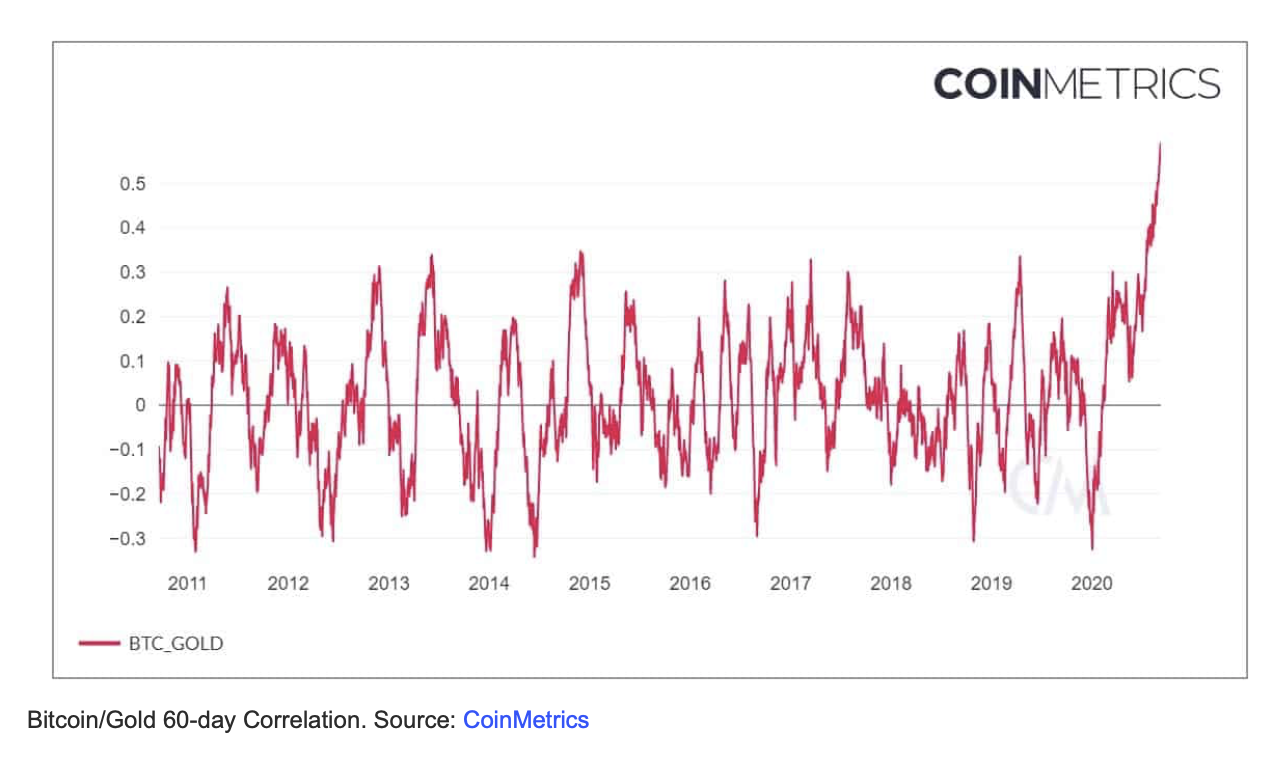

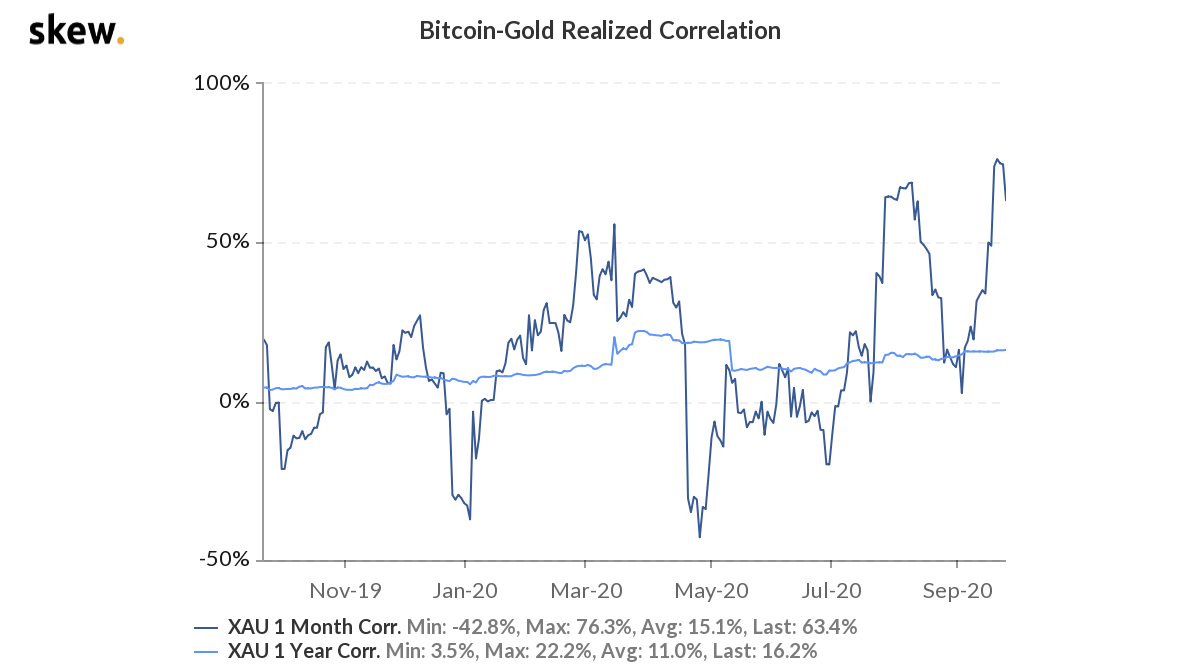

また、データ分析サイトCoinMetricsのチャートでも、60日間の相関指数は0.5を超え、また仮想通貨市場データ分析を提供するskewの30日間の相関チャートでは、9月19日に76.3%という最高値を記録後、昨日も64.3%と高い水準で推移している。

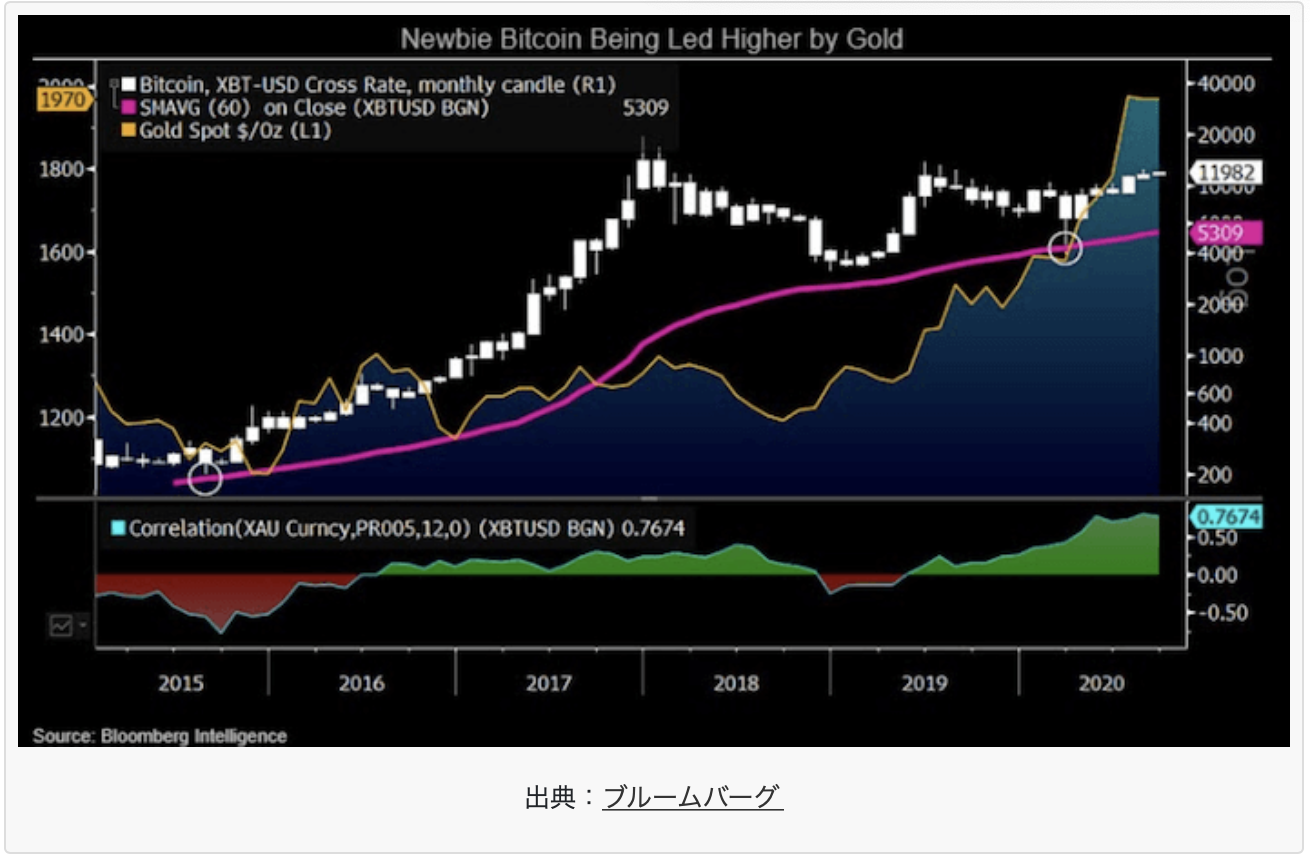

ブルームバーグ月例レポート

米大手メディアのブルームバーグが発行する月例仮想通貨(暗号資産)レポートでも、ビットコインと金価格の相関性の高まりを指摘している。グラフの下の部分が相関性を表しているが、現在、0.7674と過去12カ月間で最も高い水準にあると、ブルームバーグは分析している。

同レポートでは、「ビットコインと金は、限定的な供給量、価値の保存手段、ポートフォリオの多様化、準通貨として認識されるなど、共通した特性を持っている」と指摘。このような特徴を備えた資産の価格は、特に現在の「前例のない量的緩和が行われる世界」において、維持されていくだろうと主張している。

機関投資家の参入

新型コロナウィルスの感染拡大により、世界経済に対する不確実性が高まる中、主要国政府による通貨供給量の大幅な増加や、超低金利政策などの影響と相まって、今年、伝統的に安全な資産の避難先と認識されている金は急騰した。

そして、金と同じく供給量が限られた「無国籍の資産」であるビットコインも、今年に入りインフレヘッジとして、機関投資家の需要が高まったようだ。

仮想通貨業界で大きな注目を集めた事例は、まず5月にヘッジ・ファンド業界のベテラン投資家ポール・チューダー・ジョーンズが、約2%に相当する自身の資産をビットコインに投資したことだろう。

また米ナスダック上場企業のMicroStrategyが、同社の準備資産として総額4.25億ドル相当のビットコインを購入したニュースは大きな話題となり、今後、他社の投資動向に影響を与える可能性がある。

そして、米大手仮想通貨投資ファンドのグレースケールが提供する ビットコインの投資商品、Grayscale Bitcoin Trust (GBTC) に、20社の機関投資家が参入していることが、米証券取引委員会(SEC)に提出された書類からわかった。その筆頭は、運用資産45億ドルのArk Investmentや53億ドルを運用するHorizon Kineticなどだが、同時にRothschild Investment Corporationなど、新しい参入者も見受けられるようだ。GBTCの総資産は約45万BTC(執筆時価格:約499億円相当)で、1年で約2倍となったとのことで、機関投資家によるビットコイン投資需要の高まりを表している。

グレースケールが公開したビットコイン評価の最新レポートでは、世界的にインフレが加速する際には、インフレヘッジ手段として、ビットコインのような供給が限られた資産に対する需要が高まるが、同時にビットコインが中央集権的組織に管理されないことも、その優位性に貢献していると説明している。

コロナ禍により世界で法定通貨、特に基軸通貨であるドルに対する不信感が高まる中、いずれの国にも属さない資産である金とビットコインの需要も継続していくのではないだろうか。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX