Kyber Network レポート

Kyber Networkの開発進捗や方向性、月ごとの取引量の変化などを、エコシステムレポートとして毎月公開しています。この記事では、2月のエコシステムレポートから、Kyber Networkの現状や成長を示す統計、ホットトピックなどをお届けします。

2021年の方向性

Kyber Networkは流動性プロトコルとして、Ethereumで稼働するDEXなどDeFiプロダクトのトークン交換需要に応えています。「リザーブ」と呼ばれるプロフェッショナルなマーケットメイカーが戦略的に流動性を提供し、Kyberにて行われる1日10億円規模の取引量を長らく牽引してきました。

しかし、プロフェッショナルが責任を持って流動性を提供する方法は制限も大きく、Uniswapなど、誰でも流動性が提供できるプロトコルに主役の座を明け渡す要因にもなってしまいました。

そこで2021年にはUniswapのように、誰もが流動性を提供できるシステムAMM(Automated Market Maker)を改良してローンチすることが決定しています。それが Kyber DMM(Dynamic Market Maker)です。

多くのユーザーにKyber DMMを通して流動性提供してもらい、ベストレートを提供して取引高を奪還していく狙いです。

KNCトークンの変更点

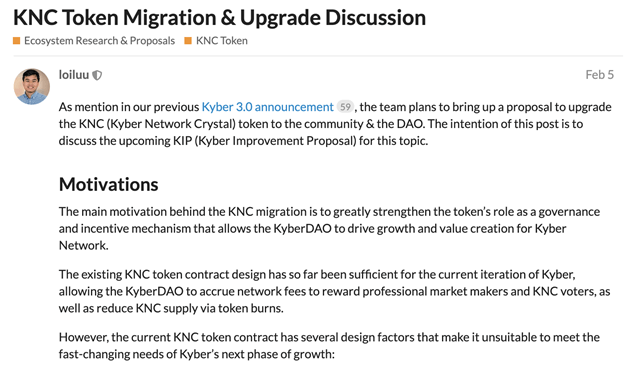

Kyber Networkでは先月、KNCトークンの今後について熱い議論が交わされました。抽象的なテーマとしては、「KNCトークンコントラクトを変更しよう」というものです。

トークンコントラクトとは、KNCを発行、記録しているスマートコントラクトです。

コントラクトを変更すると、現在の制約を排除することができます。排除できる最も大きな制約とは、「KNCトークンの追加発行」です。

コントラクトの変更自体は特に大きな変更ではありませんが、「制約あるコントラクトから移行し、トークンの追加発行が可能な体制にする」ことが大きな争点として議論が進みました。

追加発行は既存トークンの価値を希薄するので、保有者からは忌避されます。しかしKyber 3.0でDMMを導入する場合、ユーザーに対するインセンティブが必要となります。

わざわざ流動性をUniswapや他のDeFiでなく、Kyber DMMで提供することを選択してもらうためには資金が必要ですし、その他の状況に対応するため、柔軟なトークンモデルが求められます。

最初はやはり大反対の意見も多かったものの、

- 実際、追加資金なしでDMMの成功が難しい

- YFI, AAVEでは20~30%の追加発行を行ったが価格は下落していない

といった理由から、「多少のトークン希薄があっても、成長がそれを上回るであろう」と考える意見が優勢になっています。

このフォーラムのトピックでは140のコメントとそれに対する返信が集まり、非常に活発なトピックとなりました。

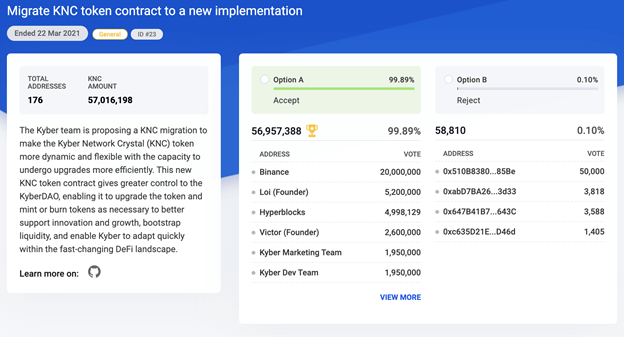

そして3月には実際の投票が行われ、圧倒的賛成により可決しました。

トークンコントラクトの変更により、今後はKNCの最大発行数を変更することができるようになります。その是非やその時期、方法や目的については更なる提案と議論が行われる予定です。

DMM ホワイトペーパー公開

Kyber Network開発の目玉である DMM(Dynamic Market Maker)のホワイトペーパーが、Kyberリサーチャー Andrew NguyenとCEO Loi Luuにより公開されました。

通常のAMM(Automated Market Maker)とは異なり、手数料率が自由に変化したり、価格帯を表すカーブを自由に設定できる強みがあります。これは現在主流となっているAMMの資本効率性を強く高めるための変更点であり、長年AMMを苦しめてきた問題点を解決する試みです。

しかし、3月にUniswapがversion 3.0 を発表し、新たな概念 「Concentrated Liquidity(集中流動性)」を導入することになりました。これにより資本効率性を最大4,000倍、将来的には20,000倍にまで高めることが可能となります。

Kyber Networkが導入するDMMが今後、Uniswap v3を超える開発を続けることに注目が集まります。

Kyber Networkの取引高

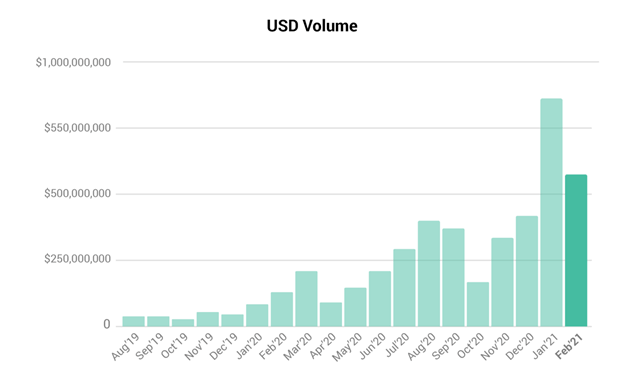

Kyber Networkの成長指標は取引高です。Kyber Networkを通した取引高が高まるほど、ユーザーはレートに満足している証拠ですし、KNCトークンの価値も高まり、Kyberエコシステム全体が取引高から恩恵を受けることになります。

2021年2月までの取引高が集計されています。

2021年は、1月にはこれまでの最高値である約700億ドルを記録しています。2月は少し落ち着いたものの、今後も改良を続けて取引高を伸ばしていくことが大切です。

Kyberに取引高をもたらしているもの

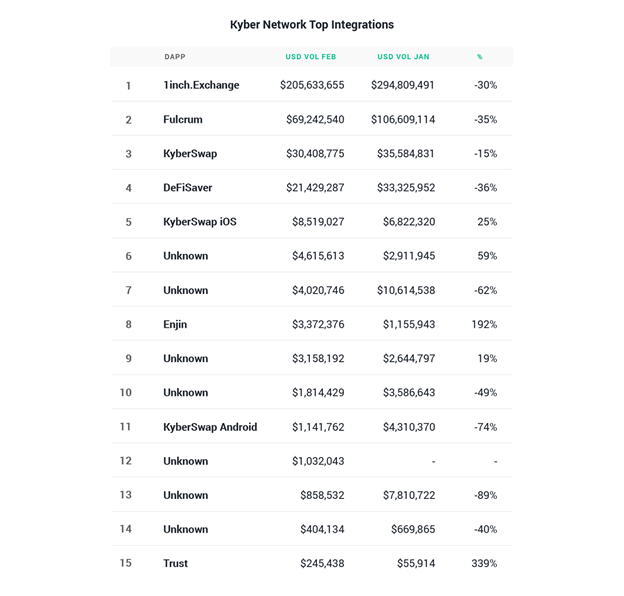

取引高こそKyberの重要指標ですが、その取引高は様々なアプリケーションからもたらされています。

もっともKyberの流動性を利用しているのは、DEXアグリゲーターの1inch.Exchangeです。ユーザーが1inchを通してトークン交換を行うと、1inchはベストレートを提示する流動性プロトコルを探します。

Kyberがベストレートであれば、1inchはKyberから流動性を引っ張り、ユーザーに提供します。彼らは1ヶ月で200億円以上の取引高をもたらす、最もKyberを利用しているアプリケーションです。

今後ユーザーがトークン交換や高度なDeFi運用をしたい場合、モバイルから気軽に行うシーンが多くなると見込まれるため、モバイルからの流入額を増やすことも重要です。したがって、KyberSwapやTrust、 その他モバイルアプリケーションに対して使いやすい、統合しやすい環境を作ることが不可欠です。

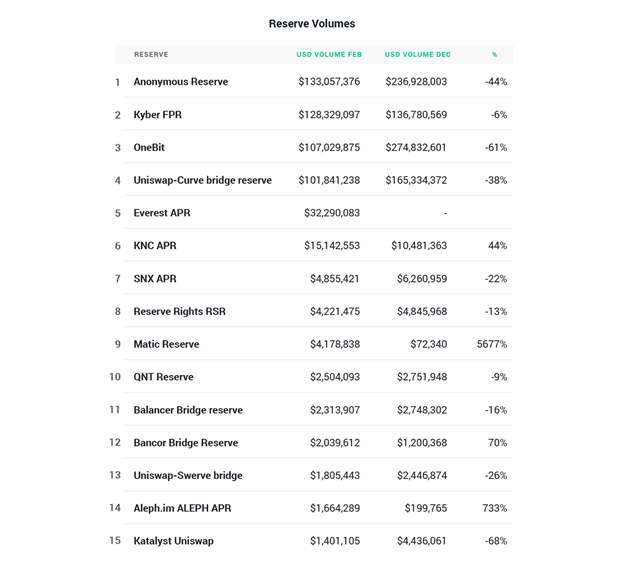

Kyberに流動性を提供するリザーブの指標

Kyberは流動性プロトコルとして、多くのユーザーやアプリケーションからのトークン交換に応えます。その流動性を提供しているのは、リザーブと呼ばれるグループです。

Kyberを通して流動性提供しているリザーブは、プロのマーケットメイカーです。特に名前を明かさないチームもありますし、APRと呼ばれる特定トークン発行チームがいます。

Kyberの取引高のほとんどは、大量のトークンを保有している戦略的なマーケットメイカーであることが分かります。

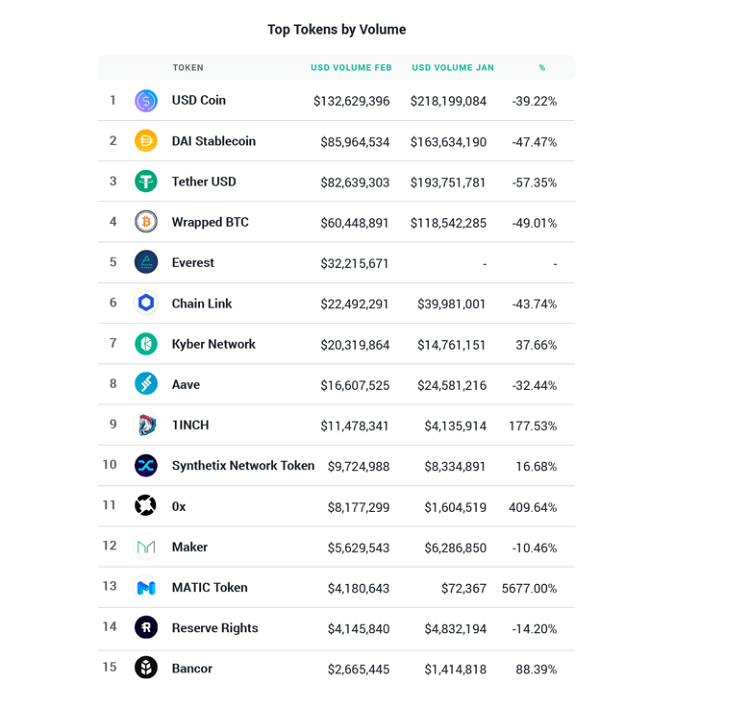

よく取引されているコイン

Kyberに限らずですが、DeFi領域ではやはりステーブルコインの需要が大変に強く、「ほとんどがステーブルコイン」と言っても差し支えないほどの割合です。

USDCやUSDTは特定主体が発行するステーブルコインであり、流動性も非常に高くトレードに重宝されています。ステーブルコインを購入し、それを貸し出して金利を稼いだり、ステーブルコインを売却してETHの価格上昇を狙うなど、堅実な運用を狙う人から投機的トレーダーまで、多くの需要を満たしています。

今後のKyber展望

今後の注目ポイントは、Kyber3.0とUniswap v3がどのように競争していくのか、という点になることでしょう。Kyber3.0で導入されるDMMはあくまでも「AMMの資本効率化」にありましたが、Uniswap v3も大幅に資金効率を高めることに成功しています。

DeFiユーザーや開発者は必ず入念に比較した上で大金の利用を決定するため、今後もアップデートを続けてプロトコルを磨き上げることが必要です。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX