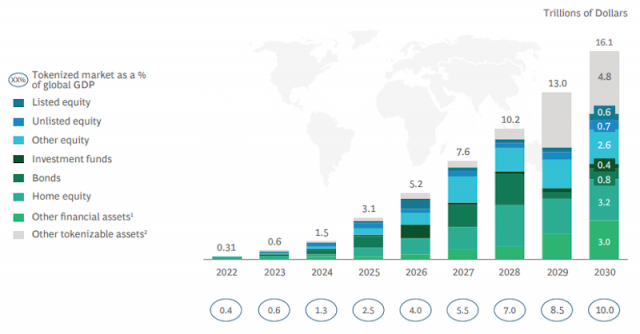

「世界のGDPの10%を占める」

米コンサル大手のボストンコンサルティンググループ(BCG)は12日、金融サービス企業ADDXと共同で資産トークン化についてのレポートを発表した。

「暗号資産(仮想通貨)の冬」においても、資産トークン化領域は今後成長していくと予測している。

レポートは、流動性が低かった固定資産をブロックチェーンによりトークン化することで、流動性や投資アクセスを大規模に高める可能性があると分析。トークン化できる非流動性資産の規模は、2030年までに世界全体で約2,280兆円(16兆ドル)に達し、世界のGDPの10%を占めると予測した。

出典:BCG

非流動資産(固定資産)の主な例としては、不動産、天然資源、土地、商品、鉱山や港湾などの公共インフラ、美術品、コンピュータインフラ、プライベートエクイティなどがある。

また、上場前の株式、ヘッジファンド、インフラプロジェクト、代替投資商品など、限られた富裕な投資家や機関投資家のみがアクセスできる資産クラスについても、流動性が低い資産の例として言及した。

レポートは、オンチェーンの資産トークン化により、資産の非流動性という障壁や、現在存在している資産の分割保有方式の欠点に対応できると論じている。投資家と資産のマッチングや、投資後の流通市場を促進することにも役立つとした。

なお、「トークン化」については、「分散型台帳やブロックチェーン上で、資産の一部を表現するデジタル・トークンを発行することで、透明性の高い不変の所有権が保証されるプロセス」だと定義している。

また、トークン化された資産には大きく分けて「代替性トークン(FT)」と「非代替性トークン(NFT)」があると説明。「代替性トークン」は分割可能で、各資産が同じ市場価値を持っている。例としては、トークン化証券や暗号化資産を上げた。一方でNFTは、それぞれのトークンが固有の価値を持つもので、絵画やコレクターカードなどが含まれる。

NFTとは

「Non-Fungible Token」の略称で、代替不可能で固有の価値を持つデジタルトークンのこと。ブロックチェーンゲームの「デジタルアイテム」交換などに用いられるのみならず、高額アート作品の所有権証明や、中古販売では実現の難しかった「二次流通市場」における権利者(クリエイター)への画期的な還元手段としても注目を集める。

▶️仮想通貨用語集

資産トークン化の利点

BCGは資産のトークン化には、次のような利点があると説明した。

- 高額な商品の価値を分割して、投資しやすくする。

- 流動性の低い資産を各国の規制のもとで上場し、流通市場での取引を円滑にして、国境を超えたアクセス可能性を実現する。

- 満期前の資産(例:農地の将来収益)の取引を可能にして流動性を高める。

- スマートコントラクトにもとづき所有権や取引履歴を共有台帳に記録し、透明性などを高める。

- 高速化やコスト低減などにより取引の効率性を高める。

- 仲介業者を減らすことで、非流動資産により適切な価格をつける。

BCGとADDXは、オンチェーン資産トークン化の市場は、2021年に約3,280億円(23億ドル)を突破したと報告。2026年には約8,000億円(56億ドル)に達すると予想している。

レポートは、資産トークン化の抑制要素についても説明。規制の強化や、規制システムの地理ごとのばらつき、ユーザーが既存市場に固執することなどが、ブロックチェーン基盤の資産トークン化を遅らせる可能性があると指摘した。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX