*本レポートは、暗号資産取引所SBI VCトレードのクリプトアナリストである仮想NISHI(@Nishi8maru)氏が、CoinPostに寄稿した記事です。

ビットコインマーケットレポート(9月14日~20日)

ビットコインは、6月下旬より1.9万ドル~2.4万ドル付近のレンジ相場が続いており、執筆時点では2.02万ドル付近となっている。

直近の注目イベントとして、9/15にイーサリアムが実施予定の「The Merge」という大型アップグレードが挙げられ、アップグレード後はイーサリアムのブロックチェーン上で新たなDapps(分散型アプリケーション)のデプロイが活発となり、取引が活発化することが予想される。

2021年8月のイーサリアムの大型アップグレード「ロンドン」後にイーサリアムが急騰し、ビットコインが連れ高となった事例があることから、注視が必要となる。

足もと

9/13に米消費者物価指数が発表(+8.3%)され市場の事前予想を上回り、金融引締観測が強まったことから、ビットコインを含むリスク資産全体の価格が下落した。

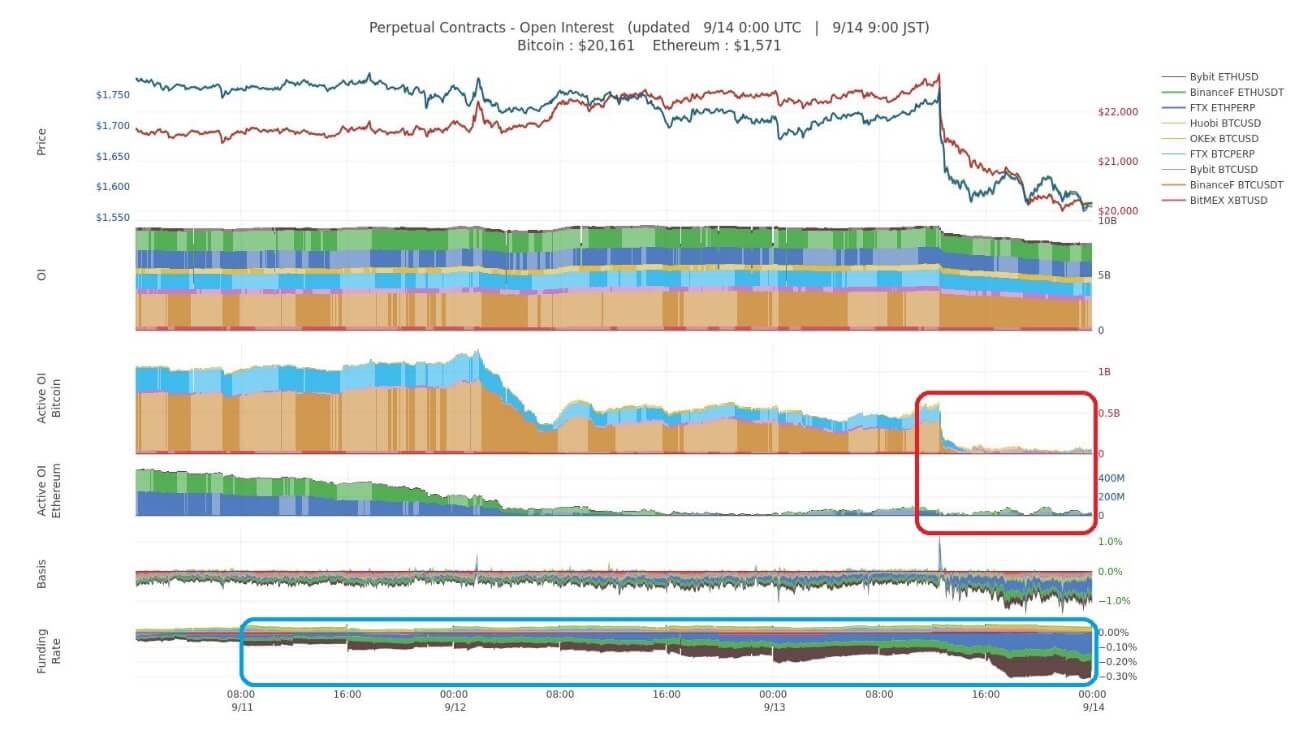

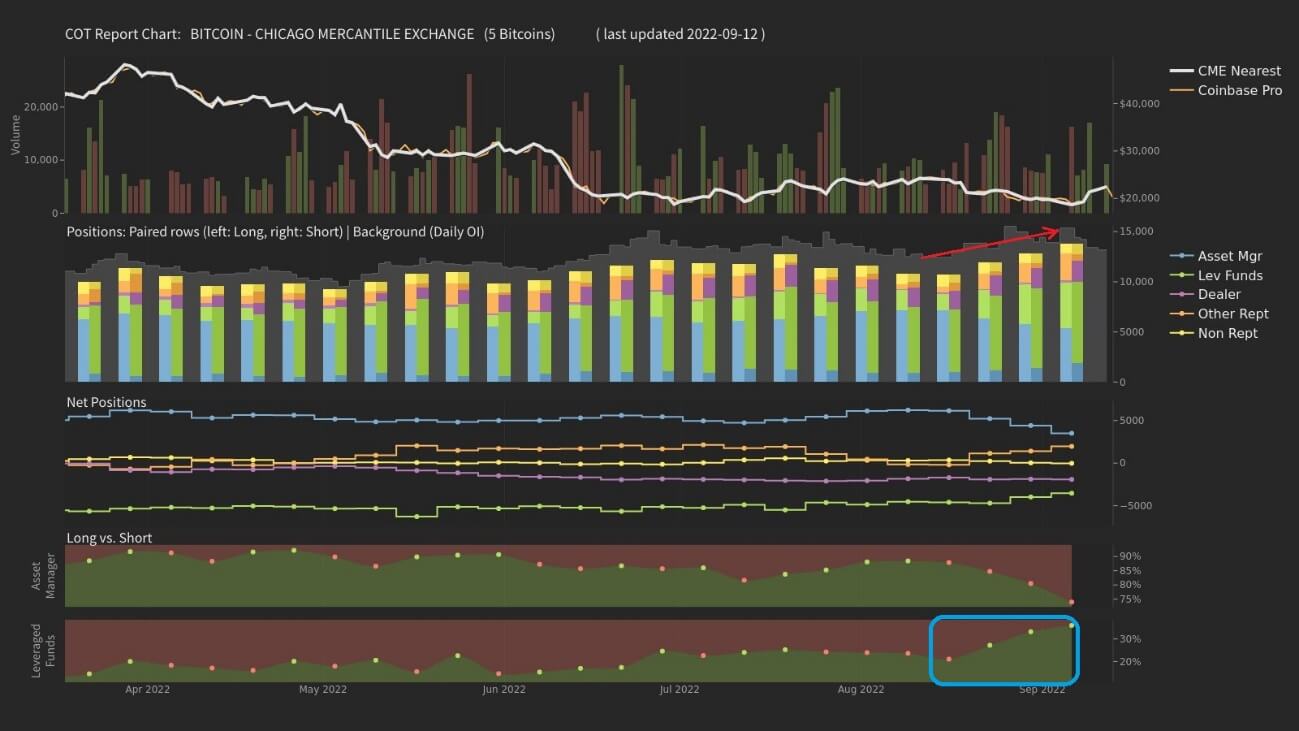

下落に伴いアクティブOIの残高も大きく減少しており(赤枠)、デリバティブ市場の売りの連鎖を起因とする端的な急落は起こりにくくなっているといえる。

また、9/15のイーサリアムのハードフォークに備え、ヘッジ目的と思われるイーサリアムのショートポジションの増加が見られている(青枠)。

現物市場

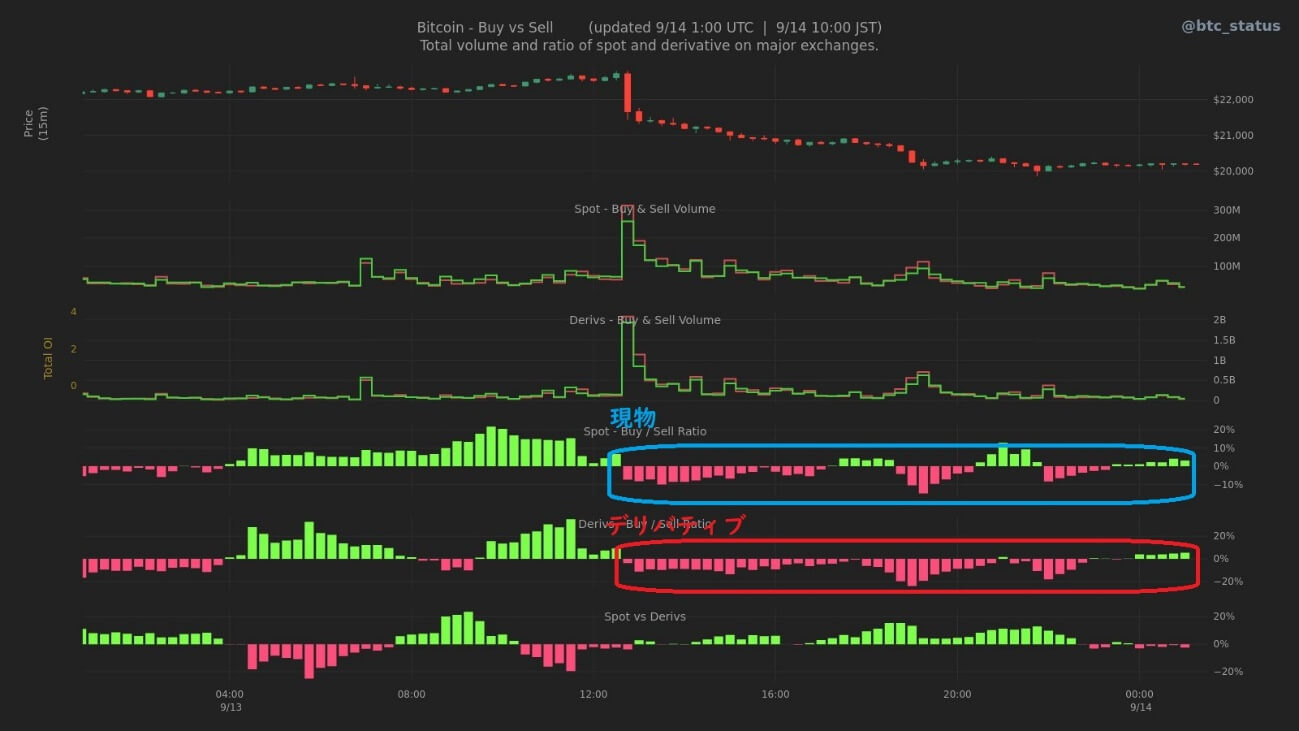

直近の成行売買では現物の売り(画像青枠)を上回るデリバティブ市場での売り(画像赤枠)が見られている。

オプション市場

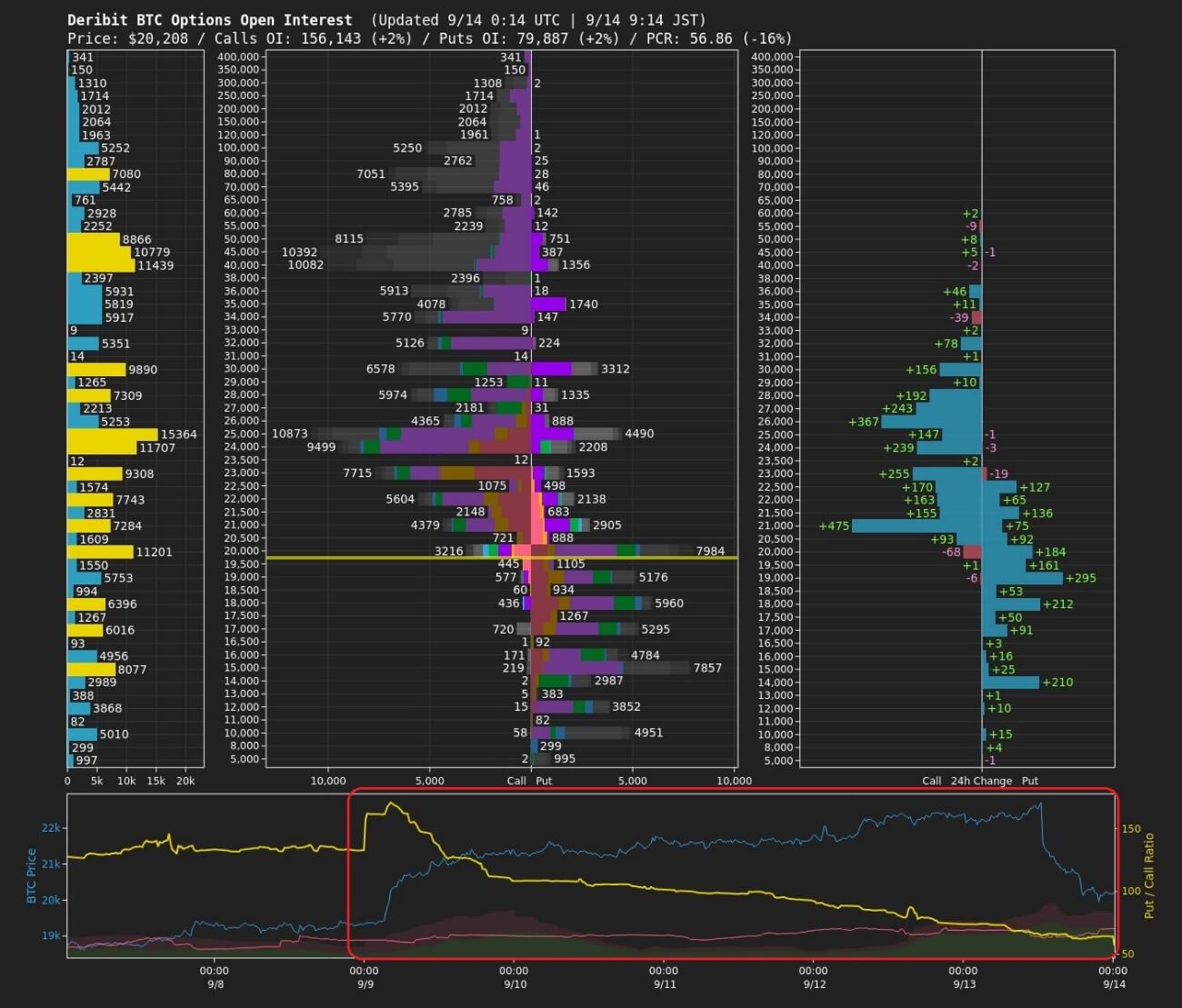

プットとコールの比率であるPCRレシオが低下しており(画像赤枠)、現物渡しで取引される市場ではやや強気となっていると考えられる。現物を多く持つマイナーが徐々に強気となっている可能性がある。

先物・デリバティブ市場

CMEでは8月初旬よりOIが増加しており、資金の流入が見られる(画像赤矢印)。特に価格差益を狙う「Leveraged Funds」(画像青枠)はこの間にロングポジションの比率を10%以上増やしている。(画像青枠)。

デリバティブ市場においては、現物を若干下回る価格(画像赤枠)で取引されており、売られすぎの状態であるとみられる。加えて民間取引所の先物市場においては、現物価格を下回る価格(画像青枠)で取引されているバックワーデーションの状態であることから、需要超過であると考えられる。

外部要因

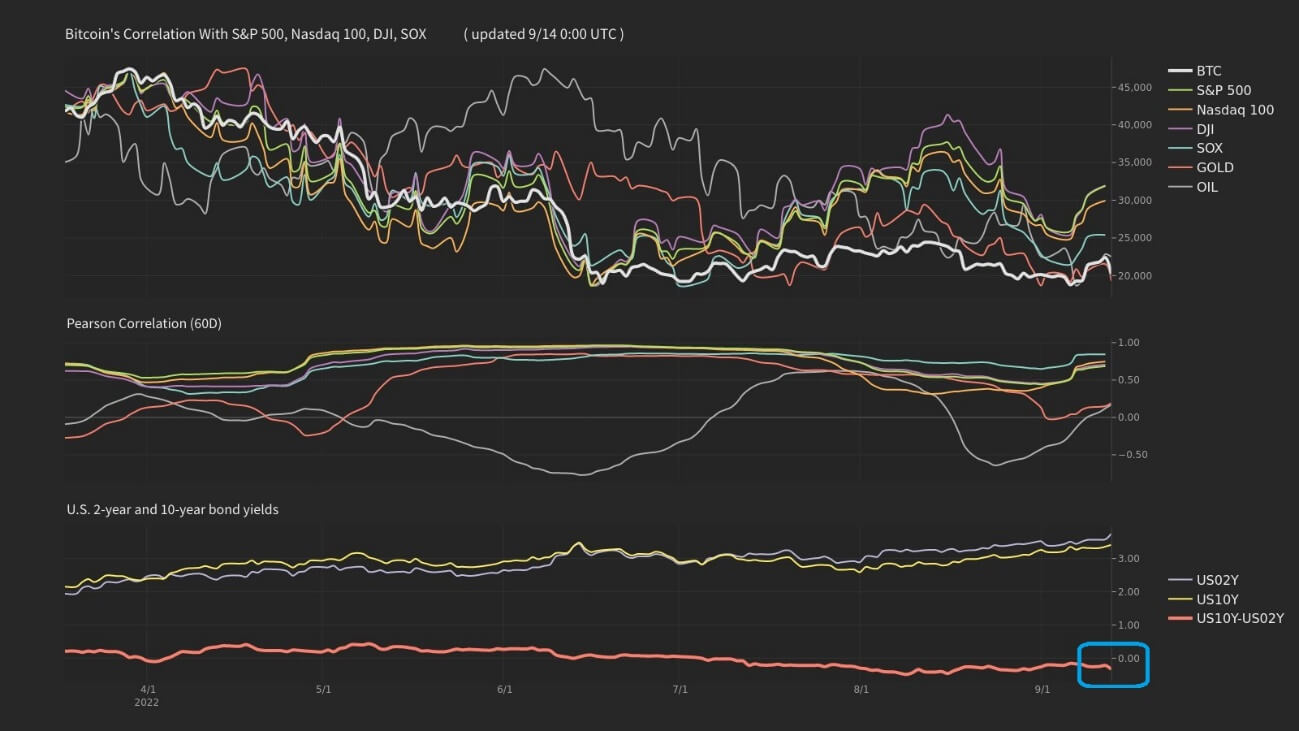

米株価指数との相関はやや低くなっている。6・7月は特に米株価指数との相関が0.9付近となっていたが、現在はNasdaq100が0.75、S&P500は0.68と下落している。

ただし半導体指数(SOX)との相関は0.84と高くなっており、直近は市場全体というよりも半導体関連企業の株価との相関性が高くなっているといえる。また、米国10年債と2年債の利回りの差(画像青枠)も、直近は米物価上昇率の高まりを受け▲0.33%とマイナスになっており、暗号資産市場全体に対して逆風となっている。

ハッシュレート

ハッシュレートは一時強まっていたものの、現在は低下傾向にある。次回難易度予想は▲10.85%の大幅易化予想。

直近のクリプト指標

9月15日 Ethereum 大型アップグレード「The Merge」実施予定日

9月22日 米連邦公開市場委員会(FOMC)政策金利発表

9月22日 日銀政策決定会合 政策金利発表

9月22日 Cardano Vasilアップグレード 実施予定日

10月11日 Devcon6

世界に存在しなかった、クリプト経済指標指標カレンダー。

— 仮想NISHI (@Nishi8maru) March 26, 2020

日本のトレーダーが絶対的優位に立てるよう、入念に作りました。https://t.co/cYcebDABgO

総括

ポジションの状況を見ると売られすぎの状態である。イーサリアムの「The Merge」アップグレード後、Dappsのデプロイが活発になり、暗号資産市場全体で取引が活発になる可能性がある。

ただし、米物価上昇率が市場予想を上回ったこと等により、市場では金融引締が強まることが予想されており、中長期的には暗号資産市場に対し外部環境を起因とする逆風が起こる可能性がある。したがって、日本時間9/22発表の米連邦公開市場委員会(FOMC)政策金利発表の内容は要注目となる。

画像出典:BTC Status Alert

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX