- 60億ドル超と言われる仮想通貨保険サービス市場事情

- ウォール街の機関投資家は、仮想通貨市場へ参入するに当たって、新しい資産を安全に保管する有資格のカストディアンと、ハッキングなどの盗難に対する保険サービスを必要不可欠な要件として提示し始めている。カバレッジ総額が約6600億円にもなり得る仮想通貨保険サービス業界の現状をまとめた。

高まる仮想通貨への保険サービスの必要性

現在、仮想通貨業界には保険サービスが十分に行き渡ってはいないのが現状だ。

正確な数字は不明だが、保険業界が、カストディアンや取引所に提供しえると考えているカバレッジの合計額は、60億ドル相当(約6677億円)にのぼると言われている。

保険会社のAon Risk SolutionsのQuintal氏は、仮想通貨関連の犯罪保険は需要に対して明らかに遅れを取っていると述べた。

保険サービスは機関投資家が仮想通貨に参入する為に最も重要である。

株や債権と違い仮想通貨は無記名資産であり、一度犯罪者が秘密鍵を手に入れたら、資産は紛失してしまう。

今年に入ってからもニューヨークやインドで仮想通貨に関連した誘拐事件や暴力事件が起こっており、仮想通貨は相変わらず犯罪者にとって格好の標的となっている。

そのため、機関投資家のこの資産クラスへの参入は、さらにリスクを複雑化すると見られている。

現在仮想通貨の保険サービス不足の理由の1つは、保険会社がリスクを計れる前例が無いことが挙げられており、ワシントンDCの法律事務所のパートナーであるDaniel J. Healy氏は、次のように述べた。

現在増加している被保険者は、ブロックチェーン関連の損害が発生した場合に適用される明確な保険適用範囲を求めるだろう。

巨額の保険サービスを適用する大手取引所Coinbase

保険の補償範囲の詳細は、ウォレットとストレージの種類によって異なるが、オンラインとオフラインのウォレットを持つ一般的な取引所なら、制限額はおよそ1億ドル程度(約112億円)となっている。

特に注目するべき点は、サンフランシスコに本拠を置く大手取引所Coinbaseで、市場の約2億5000万ドル相当の補償を受けている模様。

Coinbaseは、明確な数字についての発言は避けているが、同社のセキュリティ担当バイスプレジデントであるMartin氏は、この市場最大の消費者の1つであることを認め、Coinbaseは市場はまだ初期段階であったの2013年から仮想通貨保険を取得することに積極的であったと語った。

これについて保険ブローカーのMarsh&McLennanのマネージングディレクターであるSpore氏は、単一の会社の保険の補償範囲について、

被保険者は自らの理由から、実際の許容範囲よりも多いことを宣伝したがる傾向がある。彼らの顧客はより大きな許容範囲があれば安心するかもしれないからだ。しかし、実際の限度額はおそらく2億ドルであろう。また共同保険タイプのものもあり、その場合、被保険者は保険金の一部のみを払うので、実際にはリスク移転はわずか1億ドルしかないだろう。

と語っており、実際の対象範囲はもう少し小規模なものかもしれない。

2種類の主な仮想通貨の保険

現在の仮想通貨保険証券には2つの異なる種類の保険商品がある。

一つはATMの現金や武装車等を保障する犯罪対象の保険だ。

インターネットに接続された状態で秘密鍵が保管されるホット・ウォレットのカバーを提供するのはこの分野である。

もう一つは、金や芸術品のような価値の高い商品が保管されている特別に設計された建物や金庫を対象とする保険だ。

カストディアンがコールド・ストレージのために探しているのは、このタイプのカバー内容であり、この場合ウォレットの秘密鍵は、紙やオフライン・デバイスに保管される。

大手取引所では、両方の保険を検討する必要があり、例で挙げると、Coinbaseは、ホット・ウォレットの資産の2%未満を保有し、残りの98%はコールド・ストレージで保管している。

Spore氏によると、1社のためだけに6億6000万ドルのコールドストレージをカバーする能力を持つ特定のコンソーシアムも存在しているそうだが現状、どの仮想通貨会社もその金額に到達することは稀であると言う。

保険の価格設定

また、被保険対象の仮想通貨がホットウォレット、またはコールドウォレットに保管されているがどうかで保険料には格段の格差が出てくると指摘した。

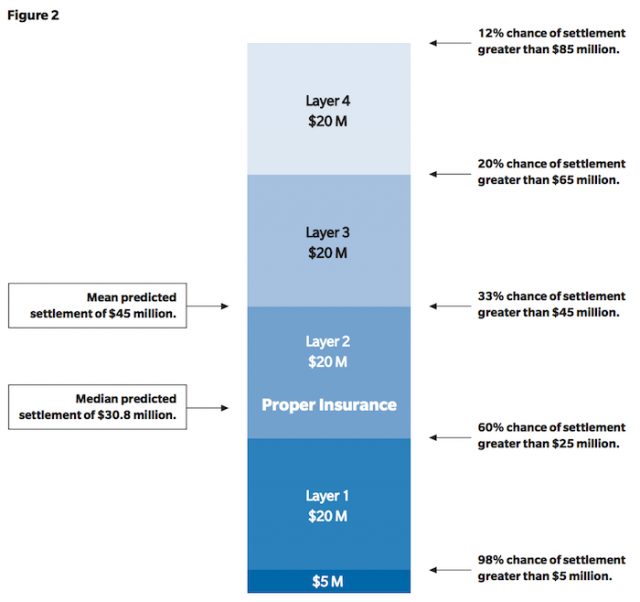

一般的に仮想通貨保険はリスクを深く理解している数名のアンダーライターによって、リスク受容範囲によってプレミアムが変化するタワーと言われるリスク階層の仕組みで組成される。

出典:www.nera.com

この構造では盗難があった場合、タワーの最下層にある引受人は控除後に最初に請求され、その上の人へと続く。

保険者のポジションが高い程、リスクが低くなり、したがってプレミアムは小さくなる。

市場関係者によると、第一階層のリスクを受け入れるアンダーライターが大手を含め最低で6社あると言われている。

さらに、仮想通貨資産の保険は高額になる傾向があり、その理由として一般的に全額払いで提供されるからだそうだ。

言い換えれば、カストディアンは全ての顧客にその他のオプションを提供することはできない。BlockTower Capitalの最高投資責任者(CFO)兼マネージング・パートナーであるPaul氏によると、保険会社は全額を補償する必要がある為、保険は高額になり投資家がそのコストを負担することになる。

その為、従来の保険と比較して、コストが非常に高く感じると述べた。

ロイズ保険組合の参入と障壁

現在、大部分の仮想通貨保険の発信地は、英国ロンドンである。

Coinbase保険証券関連でニューヨークの業者と、またバハマの会社もこの市場への関心を示し始めていると言われるが、実際の中心は、ロンドンに拠点を置き300年以上の歴史を持つロイズ保険組合である。

昨年、85社のロイズ・シンジケートは、法人および個人から構成された総額336億ポンド(433億ドル)の総保険料を資産および負債の全面的にカバーした。

このロイズ保険組合の市場参入は、仮想通貨保険がロンドン市場に大きなチャンスをもたらすと見られていたが、ここに来て傘下組織からの圧力を受け、活動にブレーキをかけているという。

「ロイズ保険組合は新しく急速に進化している仮想通貨市場においては、ロイズ保険組合はより慎重に引受審査を行う必要がある」とロイズ保険組合の代理人は語っている。

ロイズ保険組合は、シンジケートによる精査の詳細については具体的な記述はしないが、仮想通貨カストディソリューションについて経験豊富な第三者によるアンダーライターへの審査が必要であるとしている。

しかしこの審査費用はカストディアンが負担することになり、決して安くはない。

イリノイ州のブローカーであるSafe Deposit Box Insurance (SDBIC)のPluard社長は、「我が社の場合、この費用は50,000ドルから150,000ドルほどかかるであろう」と述べた。

また費用的な理由のほかに、これらの調査には企業が詳細を開示する必要がある。

一般的に資産の詳細を公開することをカストディアンは敬遠するが、ある程度の技術とセキュリティ情報は保険証券化には絶対不可欠であるとされている。

現状のところ仮想通貨資産の保険サービスに導入には、高い費用と業界の慣習を壊さない程度のリスク管理が必要な様だ。

最近の業界の保険関連の動きとしては、保有資産に対する保険サービスの需要はますます高まっている。

8月に米国の仮想通貨カストディアンのKingdom Trustがロイズ保険組合傘下の引受業者と保険を締結した。

また10月にはウィンクルボス兄弟が運営する仮想通貨取引所のGeminiは、彼らが運用・保有する仮想通貨に対して大手保険会社AONと提携していることを発表、さらにスイスでは保険仲介業者Aspis SAがオンラインの保険サービスを始めている。

CoinPostのLINE@スマートフォンへの「プッシュ通知」で、相場に影響を及ぼす重要ニュースをいち早く知らせてくれる「LINE@」の登録はこちら。大好評につき、登録者5,000名突破しました。乱高下する仮想通貨市場における、効率の良い情報収集にぜひご活用下さい!

CoinPostのLINE@、おかげさまで順調に登録者増加中!

— CoinPost -仮想通貨情報サイト- (@coin_post) 2018年10月12日

・各国の規制ニュースや取引所関連速報

・BTCやアルトコインの高騰・暴落情報

・相場に影響し得る注目カンファレンス

など、国内外の「重要ファンダ」をいち早く入手したい方は是非ご活用ください。QRコードでも登録可。https://t.co/4rkZi4LwVx pic.twitter.com/7IUwECtvC0

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX