金商法適応

「暗号資産の金商法適応と解釈次第で、問題が生じる可能性がある」

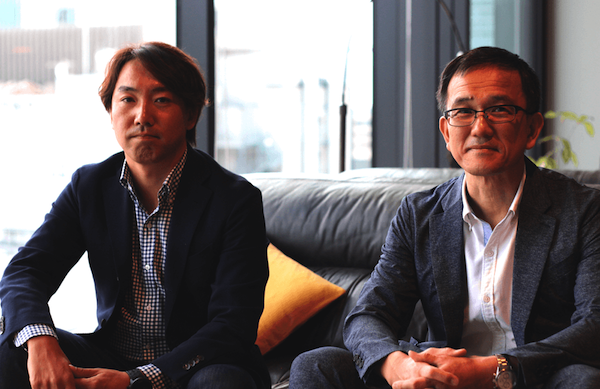

そう答えるのは、TaoTao株式会社の取締役 丸山 顕義氏だ。改正金商法が施行される来年4月~6月以降、暗号資産を原資産としたデリバティブ取引が金商法の傘下となる流れの中で、板取引の規制を含めたいくつか問題点が生じているとCoinPostのインタビューで明かした。

世界に先駆け暗号資産(仮想通貨)の法整備を行った日本では、改正金商法で新たに暗号資産デリバティブが金融資産として組み込まれる。

金融規制の整備を経て、金融機関や機関投資家の市場参入を促すほか、暗号資産現物及びデリバティブ取引の公正かつ健全な発展が見込まれている一方、金商法における解釈次第で、投資家保護や日本の市場形成の面などで問題が生じる可能性があるという。

CoinPost編集部では、改正金商法が施行されるタイミングが暗号資産市場の重要なターニングポイントと捉え、TaoTao株式会社の代表取締役 荒川 佳一朗氏と取締役 丸山 顕義氏にインタビュー取材の機会を頂いた。

TaoTao株式会社は、関東財務局長第00011号の暗号資産交換業ライセンスのもと、2019年5月に暗号資産取引所「TAOTAO」のサービスを開始して間もない企業となるが、荒川氏を中心としたユーザー本位の運営体制で、ユーザーから高い支持を得ている。

本記事の本題ともなる新たなデリバティブ規制に関して提言書を提出した日本仮想通貨ビジネス協会(JCBA)のデリバティブ部会でも、同社は社外取締役の小坂氏が部会長に就任、取締役の丸山氏と共に部会を主導。新たな市場である暗号資産市場の健全な成長を促進すべく日々活動を行なっている。

CoinPostのインタビューでは、TaoTaoの事業方針と市場発展のビジョンを代表取締役 荒川氏を中心に伺う「TaoTaoと暗号資産市場の未来」と、デリバティブ規制で暗号資産市場がどのように変化するかを取締役 丸山氏を中心に伺う「金商法で変わる暗号資産市場」の2編構成で記事をお届けする。

本稿は、投資家が把握しておくべきデリバティブ規制について、JCBAが提出した提言書の内容と共に、今後の暗号資産市場の変化を読み解く内容となる。

暗号資産が金商法傘下となった背景

来年4月~6月を目処に施行される改正金商法以降、暗号資産デリバティブ取引などが規制の適応範囲として加わる日本の暗号資産業界。日本はなぜ暗号資産のデリバティブ取引を金商法に入れたのか?

暗号資産を原資産とする証拠金取引は、その取引規模が大きく膨らんできている現状であっても法律的には明示的に規制対象とはなっていない。監督当局としては、この点とマネロン観点を踏まえ、早急な法整備の必要性を認識した、と丸山氏は背景を語る。

とはいえ、議論の時間が十分に取れない中で、デリバティブ取引であるから金商法を適用することになり、運用面でいくつかの歪を抱えたまま、来年の改正金商法の施行を迎える恐れがあると指摘。これこそが、今回の問題点だと語った。

丸山氏によると、金融庁も問題を認識しているものの、既に法律という大枠が決まってしまっているほか、解釈や運用の余地が限られる状況で議論が進んでおり、より厳しい状況になっているという。

最も重要な板取引の禁止(後述:骨子1に該当)を業界がのんでしまうと、暗号資産のデリバティブ取引で、特に先物・オプション取引は実質的に実施が難しく、厳しい状況に陥るほか、先物・オプション取引ができないとなると、機関投資家たちが市場参入しても使ってもらえない状況に繋がる懸念があるなど、長い目で日本の暗号資産取引は閉じた形の成長になる可能性があると指摘した。

金商法の解釈、3つの注目ポイント

この様に、金商法の解釈次第では、暗号資産市場を大きく左右する懸念がある。JCBAの提言書を元に、以下の三点を提言内容の骨子としてまとめた。(本稿で各骨子の内容を読み解く)

1.暗号資産デリバティブ取引におけるオーダーブックを用いた取引(価格優先・時間優先の原則に従って注文をマッチングさせる取引=板取引)は、店頭デリバティブ取引として整理されるべきであり、当該取引を行う場を提供することは、金融商品市場の開設行為には当たらないと解されるべきである。

2.暗号資産デリバティブ取引の履行として行われる暗号資産現物の交換取引(スワップ取引における元本交換、現渡の先物取引やオプション取引など)については、暗号資産交換業には該当しないと解されるべきである。但し、当該暗号資産現物を利用者のために金商業者が預かる場合には、係る行為は(暗号資産のカストディ業務として)暗号資産交換業に該当すると考えるべきである。

3.証拠金率(レバレッジ比率)に関しては、金融商品取引業等に関する内閣府令その他の関連法令において、特定の数字又は算定法を明記するのではなく、認定金融商品取引業協会の自主規制規則に具体的な定めを委ねるべきである。

板取引の規制について

デリバティブ規制の提言書について、最も重要かつ問題となるポイントは、一つ目の板取引に関する内容だと丸山氏は語る。

現状の国内の暗号資産のデリバティブ取引においては、外国為替証拠金取引(いわゆるFX取引)の暗号資産版であるレバレッジ取引(事前に交換業者に預託した証拠金の4倍の金額で交換業者を相手に売り買いを行い、売り買いの結果発生する建玉については無期限にロールが可能で、最終的には反対売買によって生じる売買代金の差額である差金の授受で決済を行う取引)が主流であるが、幾つかの交換業社では、レバレッジ取引や先物取引において顧客の注文同士をマッチングさせる板取引によるサービスの提供を行なっている。

又、海外の暗号資産デリバティブ取引においては、原則、板取引によりサービスが提供されている。そして、これらの取引は、来年の4月乃至6月以降改正金商法上のデリバティブ取引に該当することとなる。

金商法上では、板取引を提供できるのは基本的に取引所のみとなっており、当該取引所(金融商品取引所)は暗号資産業界でいう取引所とは異なり、東京証券取引所や東京金融取引所など、伝統的に金融商品市場を開設する法人が存在する。

要するに、金商法上の金融商品取引所ではない暗号資産関連事業者は、板取引の提供自体が法律違反(金融商品市場の開設行為)になる可能性があることが、今回の問題だ。

提言書でもこの問題については、「現物取引は、資金決済法の適用を受けることで板取引が可能な中、同じ暗号資産を原資産とするデリバティブ取引では、板取引を用いた取引が事実上不可能になることは、流動性供給を抑制することになり、健全な市場形成に支障を来す可能性がある」と述べられている。

丸山氏は、海外の暗号資産証拠金取引や先物取引は板取引が一般的であり、暗号資産取引が海外と共通している点を踏まえても、グローバルスタンダードな仕組みを導入できることが望ましく、投資家のためにもなると言及。

日本が独自の規制を課すことは、日本の利用者が海外の暗号資産取引所を利用することを事実上促進することになる可能性が高く、結果的に利用者保護に反するおそれがあると懸念を表した。

丸山氏によると、板取引が提供できなくなった場合、暗号資産交換業者が取引ユーザーの売り買いレートを提示することで、注文を呼び込み約定させる相対取引の提供に限られてしまうという。

これはFX市場(為替市場)と同様の仕組み(クォートドリブン方式)となるが、暗号資産市場をFXと同様に捉えてはいけない理由があると説明した。

為替市場の場合、裏側に1日4千兆円も流通するインターバンク市場(金融機関や証券会社等の限定された市場参加者が取引を行う市場)があり、金融のプロが価格を決定していることで、公設市場に近い機能を果たしていると指摘。暗号資産市場の場合はそのような市場が存在するわけではないため、多くの事業者が板を作って値段を作ることが、結果的に「公正な価格発見機能」に繋がるとした。

デリバティブ部会の解説を参考に説明すると、板取引は、一般的には一定の流動性を集めることができれば、Ask/Bidのスプレッドが狭まり、かつ、市場実勢を反映することになるので、適正価格による約定機会が創出されることになる。

もっとも、市場の需給にアンバランスが生じた場合には、約定が難しくなり、結果的にボラティリティが高まることがあり得るのでり、流動性の低い取引対象については、工夫が必要である。

一方、クォートドリブン方式の取引では、取引に即時性があり、低流動性であっても約定機会は一定程度保たれるものの、クォートを出すメイカーのリスクと取引に要する事務コスト等をスプレッドで調整するためにスプレッドは広がり易い取引とされている。(提言書)

提言書によると、日本市場における現物取引では板取引と2Way方式の証拠金取引ではスプレッドが10倍から数十倍に乖離しており、取引ユーザーに負担を強いる形になっている。

デリバティブ部会は、暗号資産取引市場は依然として発展途上と捉え、様々な取引手法を併存させることこそ重要であると考えている。効率的な市場形成を生み出すためには制度的に特定の取引を排除してしまうことは避けるべき動きとして、今回の主要提言内容に盛り込んだ。

その上で丸山氏は、「法律は何か問題があることで、問題を抑えることや表面化を防ぐなど、問題解決のためにあるはずだが、暗号資産デリバティブ取引において板取引があることで誰も困る状況ではない。しかし、法律の整合性の問題から廃止されようとしていることに納得しにくい部分がある」とコメントした。

丸山氏は、JCBAとして提言書でまとめる形をとったが、現状厳しい状況にあることを懸念。

しかし、府令では暗号資産の板取引を除外すると明確に書くことはできないと考えているため、変えてくる可能性はあると考えているとした。そういう意味で時間は残されていることから、継続的に金融庁と議論を行なっていく予定であることを明かした。

デリバティブ取引の履行に係る現物の交換取引の解釈、暗号資産市場の事業者参入の障壁に?

骨子2:暗号資産デリバティブ取引の履行に係る暗号資産現物の交換取引は、暗号資産交換業には該当しないと解されるべき。但し、暗号資産現物を利用者のために金商業者が預かる場合は、係る行為は暗号資産交換業に該当すると考えるべき。

提言書の骨子で記載されたこの二点目の内容は、改正金商法適応を受け、新たに暗号資産業界に参入する金商法業者の参入に係る内容となる。

デリバティブ取引、特にオプション取引の例では、制度設計によってはオプションの権利行使時に一旦の現物受け渡しが発生する可能性がある。

利用者に暗号資産の現物を直接引き渡すケースではなく、権利行使時の一瞬の現物受け渡しの場合も暗号資産交換業者登録が必要になると、市場に参入するプレイヤーの減少に繋がり、市場が拡大い難くなるとの懸念だ。

一瞬の時間のみ生じる受け渡しであれば、預り資産とはみなさず、暗号資産交換業者の登録は必要ないのではないかとしたのが二つ目の提言書の内容だ。

改正金商法が適用されることで、証券会社も暗号資産市場に参入することが可能となるが、証券会社の立場から考えると、オプション取引を提供するときに、これが(暗号資産交換業ライセンスがない場合は)できないとなると非常に厳しいと、丸山氏は指摘する。市場拡大という意味で、オプション取引は様々な形態が作られ得るため、日本の暗号資産市場が拡大する期待を込めて提言を出したという。

提言書では、デリバティブ取引が一般的にレバレッジを通じた投機利用もある一方で、リスクヘッジ目的で用いられることも多く、現物取引にデリバティブ取引が加わることで、流動性が向上し価格の安定が見込めると解説。

利用者保護を図り健全な市場を育成する意味で、過度な投機や不公正取引の抑制、またリスクヘッジ目的の取引や市場流動性向上のための取引を円滑化できる環境整備こそが、金商法の理念に適うとした。

今後、日本の金融機関や機関投資家の間で暗号資産現物及びデリバティブ取引が今後活発化する可能性が相当程度あるなかで、重要な解釈のポイントとなるだろう。

レバレッジをどこまで認めるのか

骨子3:証拠金倍率(レバレッジ比率)に関して、金融商品取引業等に関する内閣府令その他の関連法令において、特定の数字又は算定法を明記するのではなく、認定金融商品取引業協会の自主規制規則に具体的な定めを委ねるべき。

内閣府令や関連法令で明確な数字や算定法を明記することで、問題が起きたときに柔軟な対応ができない可能性があるとの懸念が最後の提言だ。

丸山氏によると、現状、JVCEAが定める自主規制規則のもと、原則4倍のレバレッジ上限が定められているが、金融庁はこれをより厳しくした上で内閣府令に入れ込みたい考えだという。

しかし、一度府令に入れてしまうと、問題(例えば、2015年のスイスフランショック)が起きたケースなどで、有効な対応を取り難くなると指摘。影響の抑制に対しての機動力の欠如に繋がる可能性があると言及。

暗号資産市場で、ビットコインのドミナンス(市場占有率)が極端に強いことも、レバレッジを一律に定める危険性に繋がるとした。

成長段階にある暗号資産市場において、成長の余地もあれば、暗号資産ごとに特性や価格の変動率も著しく異なる。

府令で具体的な数字を定めてしまうと、異常な自体が発生ケースや新たな暗号資産が登場した場合など、臨時に倍率の変更で非常にやりにくい状況にも陥る可能性があり、リスク等に応じた規制や利用者の利益・保護の観点からも、望ましくないと指摘する。

実際に外国為替市場(FX)のケースで、スイスフランショックのときに日本が柔軟に対応することができなかった事例を上げた。

当時、欧米当局では通貨ペアごとに柔軟に対応することで、ドル円以外の取引ペアに対して厳しくする対処、流動性に合わせた形で規制をする実効性を持つことができていたという。

これは、ドミナンスがBTCに偏る暗号資産市場でも同じく柔軟な対応が必要になるケースが想定される。日本の場合も法律で定めるのではなく、自主規制において、各暗号資産の変動率の計算等に基づく証拠金率の算出及び、その定期的な見直しが必要であると論じている。

JCBA、デリバティブ関連で今後の活動は?

JCBAとデリバティブ部会の活動に関して丸山氏は、JCBAとしては提言書に沿った形で意見を述べていくとしながらも、JCBAには交換業者以外のメンバーも多くいることから、交換業者が集まる中で意見交換を行なっていく必要もあるのではないかと語った。

また、金商法の解釈論を確定するには、いつまでに行う必要があるか?との質問に対しては、以下のように回答した。

目処は今の所見えていない。

本来、府令は2019年の10月にもという話だった。現状、資金決済法の府令が出て来ている中で、金商法についてはまだ見えていない。12月にもという話があるので、まだセッションの時間はあると考えている。

TAOTAOのデリバティブ取引導入は?

また、ユーザーも待望するTAOTAOのデリバティブ取引の導入は、早めにしたいと考えていると明かした。

丸山氏は、「デリバティブ取引は、どの商品を見ても現物以上に流動性が最初についた取引所に強みがある。できれば来年の夏頃には導入したいと考えると、できるだけ早く、金融庁としての公式な見解を出して頂きたいし、それが実現できるよう努力したいと意気込みを語り、言葉を結んだ。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX