仮想通貨市場とBTC(ビットコイン)

25日の暗号資産(仮想通貨)市場は、反発。 ビットコイン(BTC)価格は、前日比+3.82%の112.8万円(10700ドル)に。

ここ数日間は、欧州コロナ情勢や米株式市場急落の影響で、ゴールドやビットコインの売りが過熱していた。

BTC先物市場における資金調達率のマイナス推移はショートポジションの増加を示しており、相場反発に伴うショートスクイーズを示唆している。

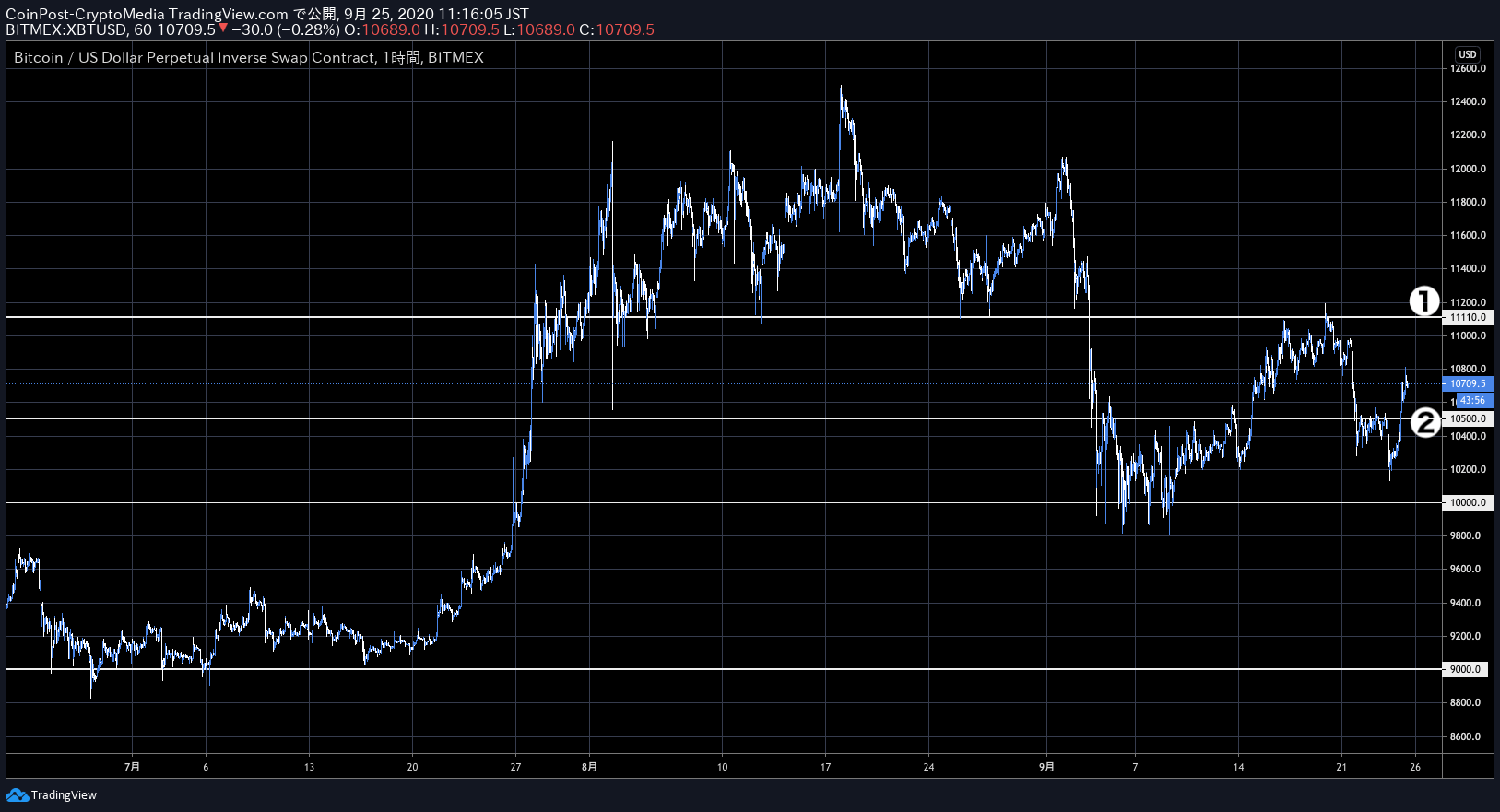

テクニカル的には、三尊ネックラインである11,100ドル付近(上図:①)では売り圧力が強まるとみられる。一方、10,000ドル、10,500ドル(上図:②)の2ラインは、2020年相場で最も意識されてきた水平線であり、足場にできれば再び上値追いも見込めるか。

Crypto Michaël(@CryptoMichNL)は、10,400ドル付近を推移していたの24日20時頃、「10,700〜10,800ドル」の上値抵抗線をテストする準備ができていると言及。米ドルの強弱次第では「11,200〜11,400ドル」もあり得るとの見立てを示していた。

CMEのビットコイン先物清算(SQ)日に警戒感も

CoinPostに寄稿するTAOTAOのアナリスト仮想NISHI氏は、米国の商品先物および金融取引所であるシカゴ・マーカンタイル取引所(CME)の先物清算(SQ)日に言及。「過去の傾向では、SQ日前後にボラティリティ(価格変動率)が高くなることがある」と注意を促した。

CMEのSQまであと24時間だけど、

— 仮想NISHI (@Nishi8maru) September 24, 2020

のこりの未決済建玉多くないか。 pic.twitter.com/3MJsQjzrg2

CMEでは、毎月最終土曜日0時(JST:サマータイム以外は毎月最終土曜日午前1時)に未決済建玉の清算が行われる。無風で終わる可能性もあるが、ボラティリティの上がりやすいSQ前後は警戒するに越したことはない。

関連:「ボラ上昇に警戒感、ビットコインのメジャーSQ迫る」次週注目ファンダとTAOTAOアナリスト解説

DeFi市場規模拡大とETHへの影響

DeFi(分散型金融)市場の急成長に伴い、ブロックチェーン基盤となる仮想通貨(暗号資産)イーサリアムの「ガス代」高騰が囁かれて久しい。

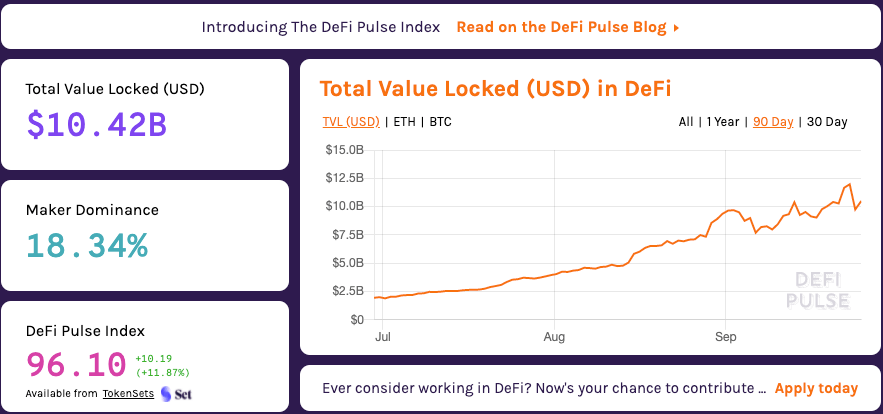

約100億ドル相当の仮想通貨が、DeFiスマートコントラクトにロックアップされており、過熱感を指摘されながらも増加の一途をたどっている。預かり資産上位を占めるのは、Maker、Uniswap、Aaveだ。

DeFi Puls

MakerDAO(メイカーダオ)は、分散型金融プロジェクトの代表格で、ボラティリティのない仮想通貨を目指している。一定の担保資産をロックすることで、イーサリアム基盤のステーブルコイン「DAI」が発行されるもので、米ドルにペッグされる性質上、NFTマーケットでも重宝されている。

ガスは、イーサリアムのアクティビティの単位であり、分散型アプリ(dApps)及びスマートコントラクト実行に必要な計算リソースを消費するため取引手数料を指す。イーサリアムの送金にあたり、「gwei」と呼ばれる単位でガス料金を支払う必要が生じる。

トランザクションごとに支払うガスの量を決定する一方で、Proof-of-Work(PoW)では、ETHを採掘するマイナー側に優先処理するトランザクションの意思決定が委ねられるため、ガス料金の急騰時に相場よりも低く設定した場合、トランザクションの承認遅延に陥る可能性が高い。

イーサリアムの「ガス代」は、主にイーサリアム基盤で構築された分散型金融(DeFi)ブームを受け、過去最高水準に達した。短期的な投機目的で大きな利益を抜こうとする投資家は、一刻も早く自身のトランザクションを通すため、法外なガス代も厭わない。

その結果、イーサリアムの「ガス代」は、今年20倍以上に高騰した。以前まで1トランザクションの手数料が平均1ドル前後だったものが、数ヶ月後には50ドル支払わざるを得ないケースもみられた。

この影響で、DeFi以外の既存のdApps市場にもガス代高騰が重しになるなど、さまざまな悪影響をもたらしている。ログインボーナスやデジタルアセットの取引で「ガス代」が必要となるブロックチェーンゲームもその一つである。次世代イーサリアム「2.0」では、このようなスケーラビティ問題の解消が期待される。

トレード関連の人気記事一覧

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX