DeFiの歴史

DeFi(Decentralized Finance、分散型金融)は最近数ヶ月で多くの注目を集めています。特に大きなきっかけとなったのは、2020年6月頃から始まった、通常では考えられないほどの利率がつく運用方法、イールドファーミングです。

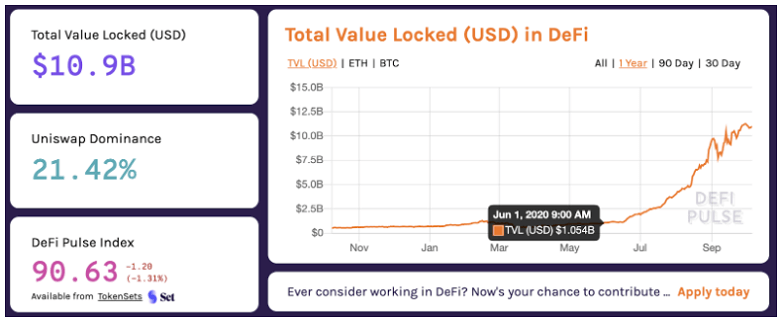

様々なDeFiプロトコルが利用者にガバナンストークンを配布することで成立したイールドファーミングは、DeFiセクターへ新たに数千億円の資金流入をもたらしました。DeFiプロトコルにデポジットされた金額を記録しているDeFi Pulseのデータによると、2020年6月1日には約11億ドルであったデポジット額は10月5日には約110億ドルにまで成長しています。ユーザーがDeFiで運用する資金額が、利率が飛躍的に高まった4ヶ月の間に10倍に膨れ上がったことを意味します。

イールドファーミングがきっかけでDeFiを知った人も多いため、DeFiとイールドファーミングを同一視する傾向も見られますし、注目度を考えればやむを得ない現象です。しかしDeFi開発の歩みは長く、実はイールドファーミングはその一部でしかありません。

2017年頃

DeFiの始まりはICOとDEX(分散型取引所)

DeFiとは、パブリックブロックチェーンのスマートコントラクトを利用して実現できる金融機能です。イーサリアム(ETH)やERC20のトークンは、スマートコントラクトのコードに規定された条件の通りに自動でアドレス間を移動します。初めてこれが利用された有名な実例としては、ICOとDEXが挙げられます。

2016年から2018年始め頃まで、イーサリアムを利用するアプリケーション開発チームが資金調達のためにICO(Initial Coin Offering)を行いました。独自トークンを管理するスマートコントラクトをデプロイし、仲介者なしにトークン発行とETH調達を実現するこの方法は、広義ではDeFiの一環と捉えることができます。

それに伴い、ICOにより誕生した数多のトークンを売買する需要が生まれます。海外ではBinanceなどの従来型の取引所で売買することもできましたが、そういった取引所の仲介を必要とせず、スマートコントラクトによりトークン売買機能を実現するアプリケーションの開発も進みました。

これがDEX(Decentralized Finance、分散型取引所)です。

2017年には EtherDelta、Bancor、2018年には Kyber Network、0x projectのようなDEXが既に稼働しており、ユーザーは取引所に依存せずにETHやERC20トークンを売買する選択肢が与えられていました。トークン売買に関してはDeFiの基盤は一通り揃っていたことになります。

2017年末には、現在もDeFiをリードするMakerDAOが分散型ステーブルコインのDAIをローンチしています。価格変動が激しい暗号通貨やトークンの中、常に1ドルに近い価格を維持するDAIが登場したことにより、DEXによるトークン売買に大きな利便性が加わりました。

2018年、2019年頃

“DeFi”コミュニティの誕生とDeFiエコシステムの拡大

トークン売買を行うDEXだけでなく、もっと複雑な金融機能を持つプロダクトの開発が進みます。そういったムーブメントを後押しするように、2018年8月頃には海外の開発者の呼びかけにより、DeFiのコミュニティ活動が始まります。始めはチャットアプリのTelegramで議論や情報交換をするのみの繋がりでしたが、次第にハッカソン等のイベントを通じ、DeFi開発チームが資金や開発において相互扶助することが当たり前になりました。DeFiの名前が盛んに使われるようになったのも、このTelegramがきっかけです。

このコミュニティ活動の影響は非常に大きく、現在ユーザーを集めている多くのDeFiプロジェクトが誕生するきっかけとなっています。

2018年から2019年にかけては、単なるDEXだけでなく多様なDeFiプロトコルがローンチされます。

- スマートコントラクトでトークンの貸し借りができるCompound

- 分散型ヘッジファンドのBetoken

- 信用取引を可能にするFulcrum

- 条件に従い自動でポートフォリオのリバランスを実行するTokenSets

- オプション取引を提供するOpyn

など、伝統的な金融で扱われる機能がイーサリアムのスマートコントラクトで表現されます。多くのプロダクトは、すぐにユーザーを獲得することに成功しました。

ビットコインの価値をイーサリアムで流通させるWBTCも2018年10月から流通し、現在に至るまで、着実にこれらのプロトコルに浸透しています。

最も有名で巨大なDeFiプロトコルのUniswapは、2018年11月にスタートしたDEXです。開発のリーダーシップを取るため、”Decentralized” と謳いつつも開発チームの管理者権限を手放していないプロトコルが多かった中、Uniswapはより純粋なDecentralized性がユーザーの支持を集めました。

2020年

大きな失敗とイールドファーミングの流行

2020年に入ると、DeFiエコシステムも広く深くなり、DeFiだけで十分に暗号通貨やトークンが運用できるほどになりました。種類も豊富で資金が集まり、それを処理するだけの流動性も十分に大きくなったからです。

一方で、当然DeFiに集まった資金を狙うハックや事故も発生します。以下が主な出来事です。

- Fulcrumのフラッシュローンハック

- MakerDAOの債務超過

DeFiでは常に新技術が開発されますが、その一つがフラッシュローンです。1つのブロック内で返済を済ませるのならば、無担保でETHやトークンを借り入れることができる技術です。

2020年2月、ハッカーはこの技術を利用することで、bzxの資金を引き出すことに成功しました。

また、3月市場の大暴落においてもMakerDAOの担保精算が正常に機能せず、プロトコルとして大きな負債を背負うこととなりました。幸いにもユーザーは具体的損失を被っていませんが、それ以降DeFi全体で複数回のハックがあり、課題が浮き彫りになった時期です。

2020年の6月から、DeFiの最注目プロジェクト、Compoundが利用者に対してガバナンストークンCOMPの配布を始めます。トークン保有者に、プロトコルの運営方針を決定する権利を与えるためです。

COMPを目当てに多くのユーザーが資金をCompoundへ移動させたため、一気にDeFi内でのシェアを取ることになりました。

この後すぐに

- Balancer (BAL)

- Yearn Finance (YFI)

- Curve (CRV)

- Uniswap (UNI)

などが同じ方法でガバナンストークン配布を行います。食べ物の名前をつけたYAM、SUSHIなども出現し、配布を受けたトークンを売却すれば大きな利益となるイールドファーミングが流行することになります。

COMP配布開始の6月時点では約11億円ドルだったDeFiでの総運用金額も、たった3〜4ヶ月で10倍になりました。冒頭に紹介したDeFi Pulseが公表する数字では、市場が一旦冷え込んだ現在でも、依然としてDeFiプロトコルにデポジットされている資金は約110億ドルです。

イールドファーミングのブームが始まった頃から、独自のガバナンストークンを保有することがDeFiプロトコルのトレンドになっています。2017年頃のICOでは、「そのプラットフォームだけで使えるトークン」であるユーティリティトークンが主流でしたが、トークンがプロダクトの邪魔になることも少なくありませんでした。

現在では、プロトコルの方向性を決定し、場合によっては収益配分が見込めるガバナンストークンがDeFiにおける重要な存在を担っています。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX