BTC先物市場(CME)を元プロが解説

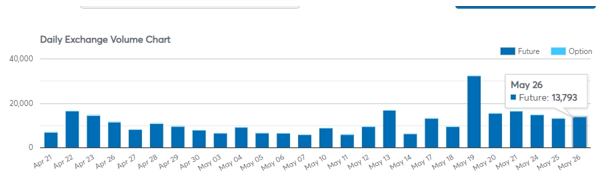

CMEのBTC先物の取引単位は1枚あたり5BTC、表記価格は1BTCあたりの米ドル建てとなっています。1日の取引量は1~3万枚程度で、1BTC=$40,000とすると20-60億ドル相当になります。

GOLD先物の取引量が1日40万枚程度、取引金額にして720億ドル(1800ドルとした場合)であることと比べると、CMEのBTC先物市場規模は発展途上で、今後拡大する余地は大きいと考えられます。

出典:CME

BTC Futures Daily Volume

CMEでは最近、BTC先物よりも取引単位の小さいMBTC(マイクロビットコイン先物)が上場されました。

MBTC先物の取引単位は1枚当たり0.1BTCとBTC先物の50分の1となっており、取引単位を小さくすることでより多様な投資主体の参入を促し、流動性を拡大してくことが意図されています。

なお、世界の株価指数先物で最も流動性のある銘柄はS&P500株価指数先物で、S&P500先物(ラージサイズ)と取引単位がラージの5分の1のE-miniS&P500先物があります。E-mini S&P500先物の方が取引量が多く市場参加者も多く、取引単位が小さいことでS&P500ETF(世界の金融市場で最も活発に取引されるETF)との間で細かい単位での裁定取引が可能となっています。

BTC先物においても、取引の主流がMBTC先物へとなることが予想され、今後予定されている米国市場でのビットコインETF上場にとって重要な役割を担うのではないかと思われます。

市場参加者

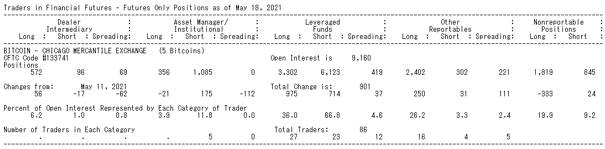

CFTCから週次で発表される建玉報告では、GOLDと同様にBTCの投資主体別建玉明細も公表されています。ただし、GOLDがコモディティのMETALグループであるのに対し、BTCは為替や株価指数と同じFinancialのグループの一つとして発表されています。大口分類の発表形式は以下の通り。

1.Dealer/Intermediary

ex.証券、銀行。GOLDのスワップディーラー同様、販売金融商品のリスクヘッジ手段として先物を使う主体。

2.Asset Manager/Institutional

ex.年金や保険、いわゆる機関投資家および投資信託など。

3.Leveraged Funds

ex.ヘッジファンドやプロップトレーディングハウスのような主体。Asset Managerよりも投機的。

4.Other Reportables

ex.主に事業リスクのヘッジとして利用する、上記以外の事業会社。

出典:CFTC

清算値(settlement price)の算出方法

CMEをはじめ既存の先物取引所(オフショア市場を除く)では、日次で清算値(daily settlement price)を発表します。

清算値の算出方法は取引所毎に異なっていますが、概ね1日の終値価格かその付近であることが多く、CMEのBTC先物の場合は、1日の最終取引前(大引け)の1分間VWAP(出来高加重平均価格)を清算値として用いています。

清算値を発表する意味は、日次で既存ポジションの評価替えを行う(値洗いといいます)ことで、先物取引を維持する証拠金の過不足を日々確認するためです。それ以外にも、投資信託などの金融商品の純資産額を評価するためには清算値が必要となっており、清算値の算出ルールを規格化し、株式市場など他金融市場と同じ時間帯で清算値を出すことは、既存の金融市場に組み入れられるうえで必要不可欠といえます。

清算値にはDaily settlement priceの他にFinal settlement priceがあります。CMEのBTC先物は限月(げんげつ)制で取引が行われており、例えば、BTC先物2021年6月限(がつぎり)の最終取引日は2021年6月25日で、取引最終日を過ぎても反対売買されていないポジションは、最終清算値(Final Settlement Price)を用いて強制的に決済されます。

最終清算価格に用いられるのは、CME CF Bitcoin Reference Rate (BRR) となっています。

CME CF Bitcoin Reference Rate (BRR)

2021年5月時点でのBRRは、 Bitstamp, Coinbase, Gemini, itBit, and Krakenの価格を参考に算出するとされています。

BRRが複数の取引所の価格をもとに算出されているのは、先物価格が紐づけられる原市場スポット価格としての継続性と流動性を担保することが目的と考えられます。

例えば、COINBASEのBTCUSD価格のみを参照していた場合、当該取引所で取引が困難になり理論価格の算出ができなくなることや、出来高が少なく最終清算値算出時にBRRが価格操作される恐れがあり、そういったリスクを軽減するために複数の取引所価格を使用していると思われます。

暗号資産先物価格

原市場のスポット価格がわかっているとき、1年期先の暗号資産先物の理論値はどれくらいになるでしょうか。

GOLD先物の例を参考にすると、BTCUSDの1年後の先物価格は、

1)当該暗号通貨の利回り、2)USDの利回り、3)BTCの保有コストで概算することができます。

上記1),2),3)いずれにおいても誰が(個人投資家か機関投資家か投資銀行かなど)どこで(オフショア市場か公設市場かなど)取引するかによって代入する数値が変わってくると考えられます。1)の暗号資産利回りについてはレンディングだけでなくステーキングのように銘柄毎に利回りが大きく異なる場合もあり、USDの利回りより暗号資産の利回りの方が相当高い場合は、先物価格がスポット価格より安い(バックワーデーション)期間構造が理論値的に形成される銘柄が出てきてもおかしくないといえます。

3)の保有コストについては現状数値化することが難しいうえ、投資主体のリスク許容度によってかなりばらつきが大きいと予想されます。今後、機関投資家向けの暗号通貨カストディサービスが普及していく中、盗難や紛失リスクをヘッジする保険サービスが付随することになることで保有コストの上限が概ね算出できるようになるかもしれません。

個人的な感想では、今後の暗号通貨市場は、これまでの個人投資家による投機取引が主体であった市場から多様な投資主体が参入することで、より効率的な市場形成がなされる事が、多くの機関投資家が参入するうえで必要かと考えます。

直近の暗号資産市場において先物価格の期間構造に変化が見られることは、もしかしたら市場が効率化してきた傾向を示してるのかもしれません。もしそうであれば、直近の大幅な下落はそれほど悲観するものでもないように思います。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX