仮想通貨市況

16日の米株式市場ではダウが前日比741ドル(2.4%)安となり、1年5か月ぶりに3万ドル水準を下回った。ハイテク株中心のナスダックは前日比453ドル(4.0%)安と大幅続落した。景気減速の懸念が高まったことが背景にある。

英イングランド銀など欧州中銀の相次ぐ利上げ(金融引き締め)が観測されたほか、スイス中銀の大幅利上げがネガティブサプライズとなった。同国は長年マイナス金利にあったが、「インフレを念頭にさらなる政策金利引き上げの可能性を排除しない」と表明。外為市場ではスイスフランが急進し、急速な円高が進んだ。

東京株式市場(前場)では、日経平均株価が前日比572円(2.1%)安に。ここ数ヶ月間で「円安ドル高」が急速に進む中、金融政策決定会合の結果を踏まえた黒田総裁の会見が15時半から予定されており、インフレ抑制を優先する世界と逆行する金融緩和政策から転換するかが注視される。黒田総裁は、新型コロナウイルスのパンデミックで落ち込んだ景気を下支えするための大規模金融緩和を続ける考えを示していた。

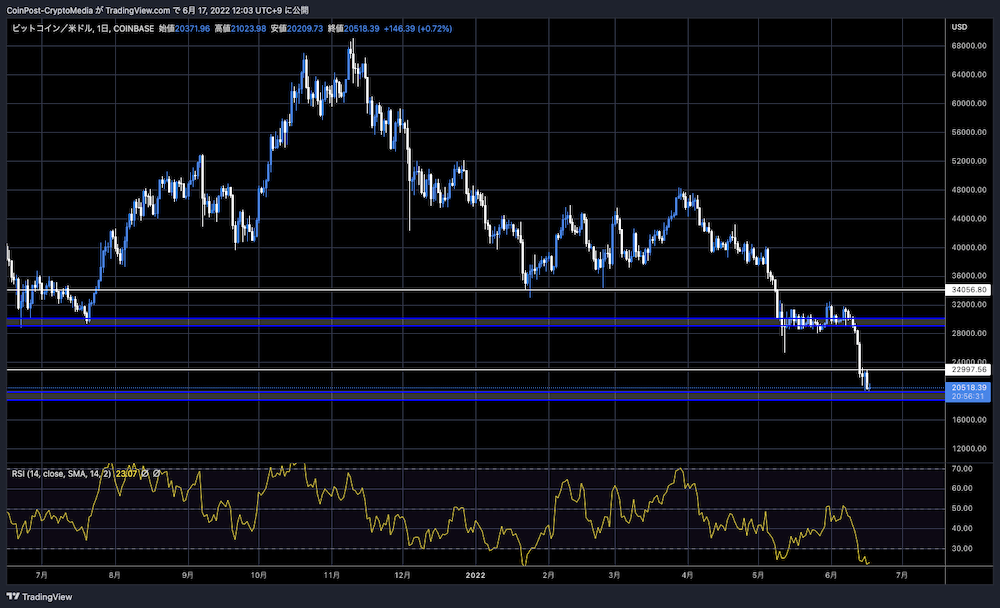

17日の暗号資産(仮想通貨)市場では、米株指数の急落を受けビットコインが前日比8.9%安の275万円(20,540ドル)と反落。

過去数回の米連邦公開市場委員会(FOMC)相場同様、通過後にはヘッジ解消によるショートカバーが起こるも上値は重く。米株指数の大幅下落に伴い、反発分を帳消しにした。リスクオフ時の相関係数は過去最も高い水準を継続している。

関連:ビットコインと米株市場の30日相関、コロナショック時上回り過去最高の0.9に

負の連鎖止まらず

暗号資産(仮想通貨)急落に伴い、担保資産にレバレッジを効かせた高利回り運用が横行していたDeFi(分散型金融)市場を中心に、さまざまな問題が顕在化している。

Celsius

大手レンディングプラットフォームのCelsius Network(セルシウス)を巡る流動性危機では、極端な市場変動を理由に出金や送金などのサービスを一時停止したことで、市場で混乱が生じた。

.@CelsiusNetwork is working around the clock to respond to customers' questions. Please find our FAQ here. https://t.co/cHZ6QxdMI2

— Celsius (@CelsiusNetwork) June 16, 2022

関連:仮想通貨融資のセルシウス、出資企業が救済する可能性低いか

貸付サービスを提供する「Finblox」にも波及しており、顧客保護を理由に「出金限度額」の引き下げを発表した。

IMPORTANT UPDATE FROM FINBLOX! pic.twitter.com/VjclRMMiSe

— Finblox (@finblox) June 16, 2022

関連:仮想通貨銀行Finbloxが出金制限、Three Arrowsの債務問題の影響は?

また、自律分散型組織のMakerDAOは17日、Lidoステーキングプラットフォームに預け入れられた債券トークン「stETH」と「イーサリアム(ETH)」のペッグが完全に機能しなくなるリスクに備え、AaveのDAI Direct Deposit Module(D3M)を一時無効にする措置を決定した。

The Maker Governance has voted to temporarily disable the @AaveAave DAI Direct Deposit Module (D3M).

— Maker (@MakerDAO) June 15, 2022

This change is available for execution on June 17 2022 21:03 UTC.

🗳 https://t.co/3wKQiEvcMw

D3Mは、Makerのエコシステムとサードパーティの融資プールとの相互作用を可能にするもの。DeFi市場の不安定な性質により、AaveユーザーがステーブルコインDAIの借入率予測できない問題を解決するため、AaveのDAI市場に「最大変動借入金レート」を適用した。

なおstETHは、現時点でETHより約6%低いディスカウントで取引されている。

Three Arrows Capital

大手ヘッジファンドThree Arrows Capital(3AC)は、暗号資産(仮想通貨)の大幅下落で発生した追加証拠金(マージンコール)に応じなかったことがわかった。英フィナンシャル・タイムズ(FT)が報じた。

報道によれば、仮想通貨レンディング大手のブロックファイ(BlockFi)は、ポジションの一部を解消した。

3ACはアルゴリズム型ステーブルコイン「TerraUSD」の崩壊に伴い、資金調達ラウンドを主導し大量保有していたテラ(LUNA)暴落などの影響で多額の損失を被ったとみられ、債務超過に陥った可能性がある。

これまでの清算額は、4億ドル(約540億円)にのぼるとの試算もあり、市場は、経営破綻した場合に及ぼす負の連鎖を警戒する。DeFi(分散型金融)関連銘柄などその影響は多岐にわたるとの指摘があるからだ。

関連:大手ヘッジファンド「Three Arrows Capital」、ビットコインのポジションを強制清算か=FT報道

3ACはさまざまなシードラウンドの企業に早期から投資しており、アバランチ(AVAX)やポルカドット(DOT)、イーサリアム(ETH)も大量に保有しているとされる。その多くは資産のロックアップが掛かっているものとみられるが、強制清算および解除後の売り圧力が懸念されるなど、FUD(恐怖心理や悪い噂)蔓延に繋がりやすい状況にある。

Keep an eye on these assets.

— Miles Deutscher (@milesdeutscher) June 16, 2022

These are 3AC’s primary holdings.

They’ll presumably look to dump during upcoming unlocks. pic.twitter.com/ozXP8HcdXe

USDD

TronDAOは、暗号資産(仮想通貨)取引所およびDeFiレンディングプラットフォームからさらに30億TRXを引き出すことを発表した。売りポジションを持つショーターの流動性を縮小し、TRXの価値の急激な低下を回避する目的があるとされる。

DAO(自律分散型組織)のTRON DAO Reserveは14日、USDDの価値を維持するための準備金増額で担保率300%台まで引き上げた。

For the current market extreme condition, @trondaoreserve has received another 500 million USDC to defend #USDD peg. Now USDD collateralization rate is 310%. https://t.co/3ZdRvCB0rD pic.twitter.com/z0PXqPXKhu

— TRON DAO Reserve (@trondaoreserve) June 14, 2022

しかし、過剰担保を維持するもアルゴリズム型ステーブルコインUSDD(Decentralized USD)の価値ディペッグは解消されず、一向にペッグバックに成功しない状況が続いており、UST(TerraUSD)崩壊の余波が尾を引く中で市場の見方は懐疑的だ。

過去に掲載したマーケットレポート一覧はこちら

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX