仮想通貨市況

年次経済政策シンポジウム「ジャクソンホール会議」では、26日23時頃(日本時間)にパウエルFRB(米連邦準備制度)議長の講演が予定される。

インフレ(物価上昇)の抑制を喫緊の課題と位置付けるFRBは、一時的に景気を冷やす副作用を厭わず、金融引き締めペースを加速してきた。

今回のジャクソンホール会議に関する市場の関心は過去最大に高まっていると言える。

パウエル講演では、このような正念場にあって”誤ったシグナル”を市場に発信しないよう細心の注意を払いつつ強硬路線を維持することが想定される中、リスク資産のポジションを縮小する動きが広がっており、1週間ほど前まで反発基調にあった暗号資産相場も例外ではない。

昨今では、長期金利の利回り再上昇とドル高が、世界の株式市場への圧力を強めている。

米モルガン・スタンレーのAndrew Sheets氏は、「連邦準備制度理事会(FRB)の量的引き締めが9月から本格化する。」と指摘。「金利収入が株式のリターンを上回り、(ドル建て)現金保有の魅力が増している。」との見解を示した。

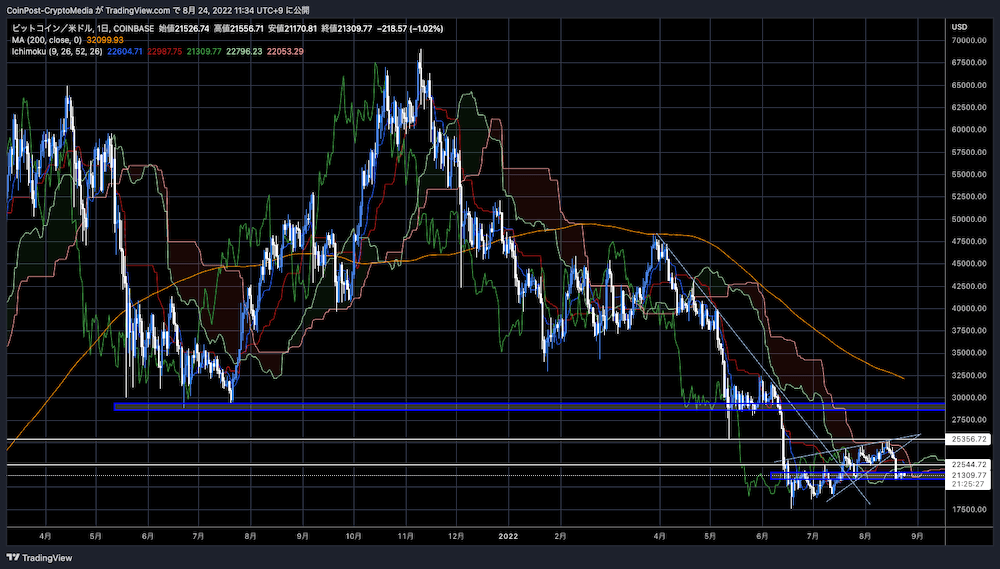

暗号資産(仮想通貨)市場では、ビットコインは前日比0.02%安の21,269ドルに。

BTC/USD 日足

20,800ドル〜21,800ドルの狭いレンジ内で推移するが、ことごとく上値を叩かれ、戻り売り優勢の状況にある。

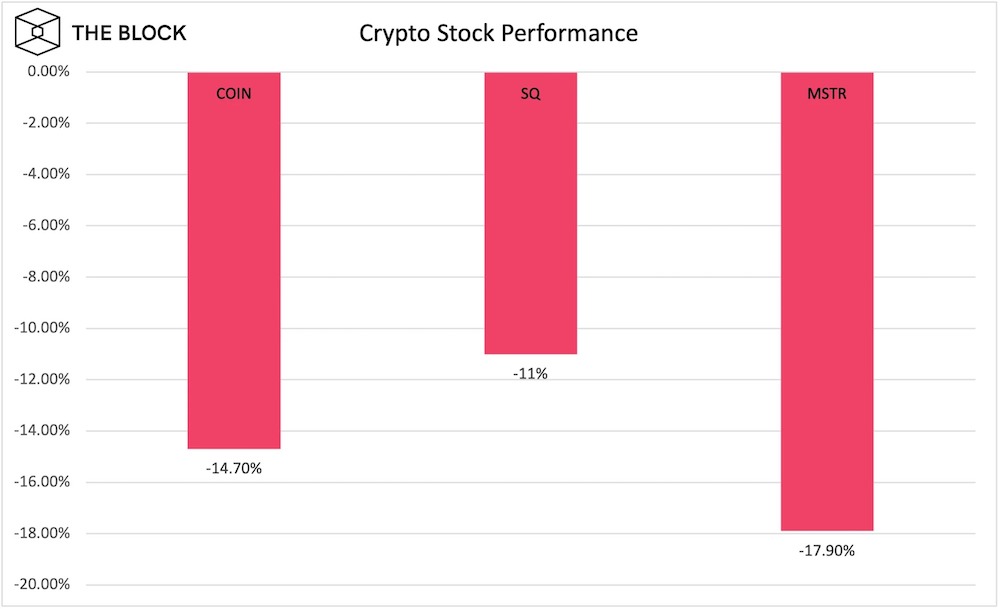

The Blockの報道によれば、8月18日以降、株式市場と暗号資産(仮想通貨)はともに大幅な下落を見せている。

S&P 500とナスダック100はそれぞれ-3.76%と-4.65%下落したほか、仮想通貨関連銘柄の米最大手取引所コインベースは-14.7%、モバイル決済企業Block(旧Square)は-11%、BTCを大量保有するマイクロストラテジーは-18%下落した。

The Block

IMF分析

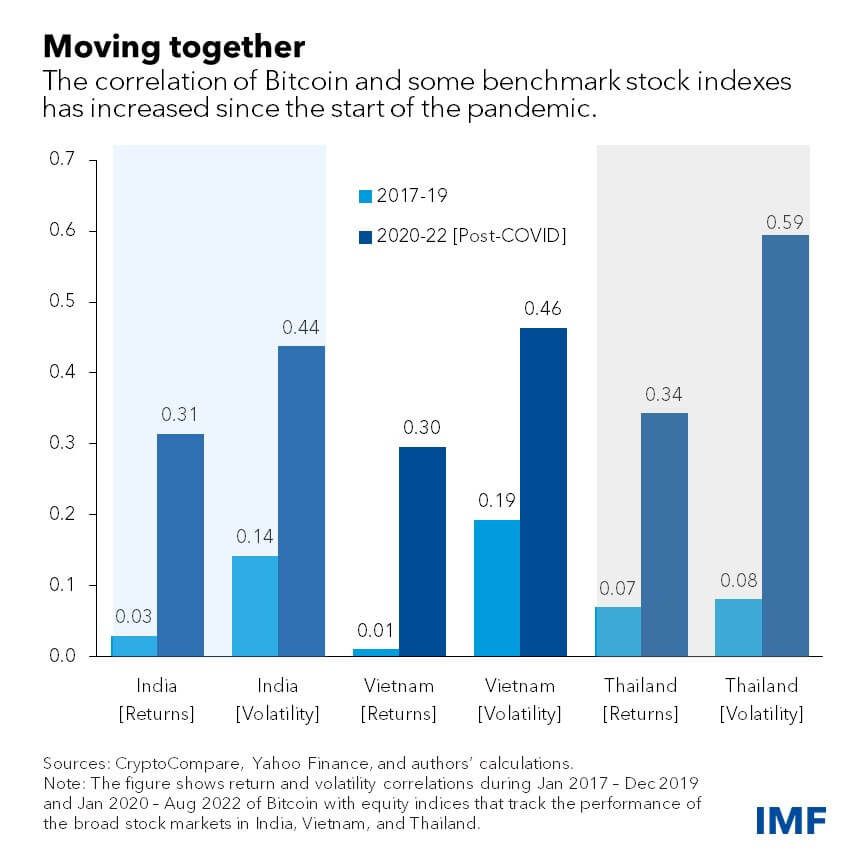

国際通貨基金(IMF)は21日、ビットコイン(BTC)やイーサリアム(ETH)と、アジア株式との正の相関係数が急上昇している点について分析結果を発表した。

IMFは、株式市場と暗号資産(仮想通貨)市場の連動性について、新型コロナウイルスのパンデミック前(2017年〜2019年)とパンデミック後(2020年〜2022年)では影響レベルが一変しており、金融市場のリスク要因になり得ると指摘した。

特に顕著なのが、インド、ベトナム、タイなどのアジア圏の株式市場との相関係数であり、可視化されたグラフを比較すると一目瞭然だ。

IMF

中でもインドの株式市場とビットコインのリターン相関は、パンデミック前の10倍に達したという。暗号資産市場の時価総額は、20年3月に大規模金融緩和が始まると、わずか1年半で20倍に急増し、21年12月には3兆ドル規模に達した。

この点についてIMFは、「金融業界に体系的なリスクをもたらす可能性がある」と指摘。「仮想通貨で大きな損失を被った機関投資家は、ポートフォリオのリバランスで株の大量売却を進める必要性に迫られ、伝統金融市場のボラティリティ拡大を引き起こしたり、従来の債務のデフォルトを引き起こしたりするリスクが顕在化しつつある。」と警鐘を鳴らした。

IMFは総括として、「アジアにおける仮想通貨規制の枠組みについて、規制対象の金融機関に関する明確なガイドラインを確立し、投資家保護に努めるべき」と言及。効果を最適化するため、仮想通貨規制はこれらの法域間で緊密に調整される必要があるとした。

機関投資家の動き

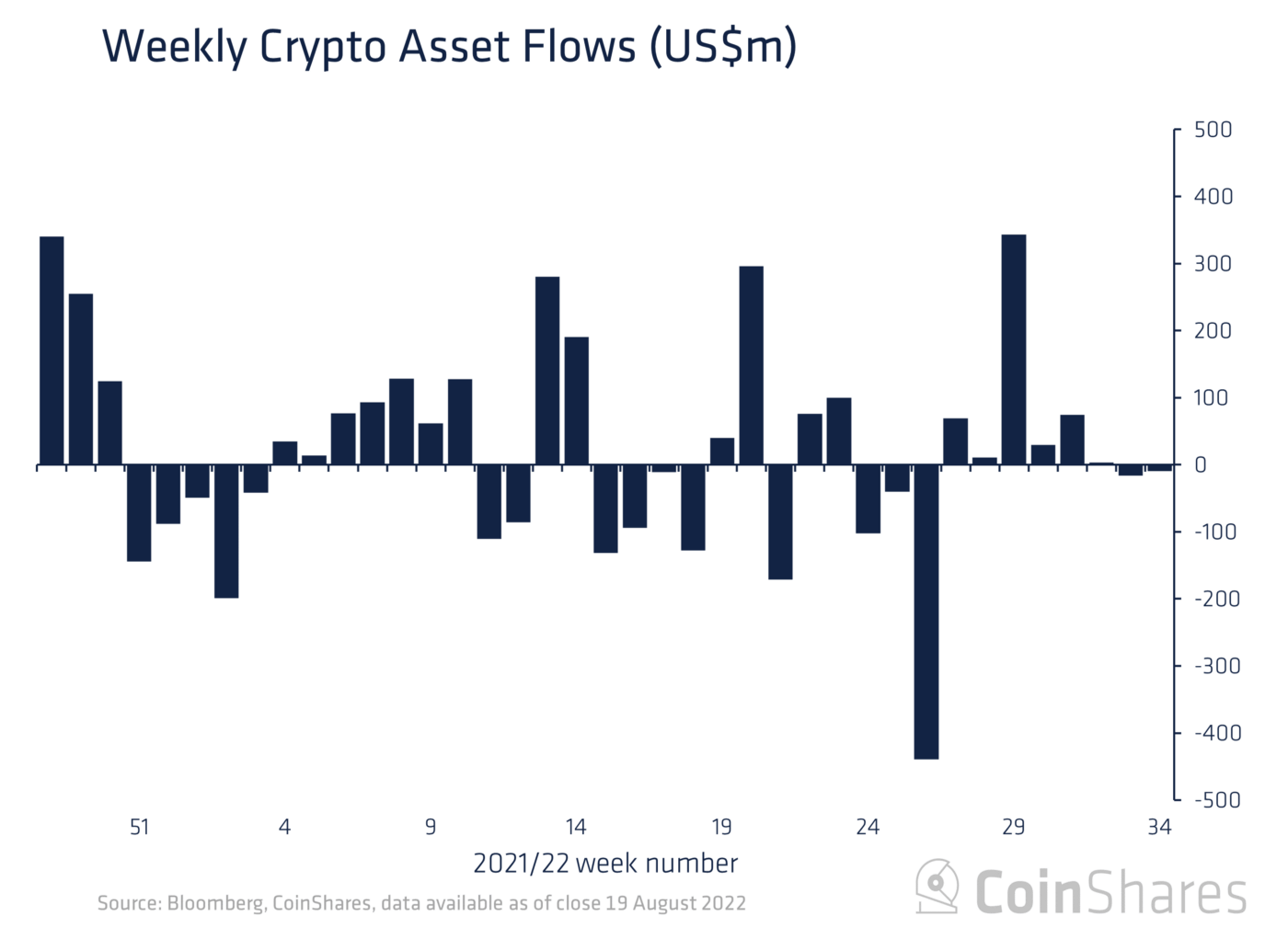

資産運用会社CoinSharesの週次レポートによれば、暗号資産(仮想通貨)投資信託などのデジタル資産に対する機関投資家の資金フローは、先週は900万ドルの小規模な流出超過となった。

CoinShares

デジタル資産投資商品の週間出来高10億ドルは、年平均から55%減を意味するもので、今年2番目に低調な薄商いとなった。

大型アップグレード「The Merge(ザ・マージ)」を控えるイーサリアム(ETH)は、300万ドルの流入超過に。6月中旬以降、9週間に渡って計1億6,200万ドルの流入が観測された。

一方、ビットコインの先物をショート(空売り)する上場投資信託である米ProSharesのインバース型ビットコイン先物ETFへの流入も減少しており、機関投資家が価格変動リスクの大きな暗号資産(仮想通貨)運用リスクへのエクスポージャー自体を減らしていることを示していると考えられる。

過去に掲載したマーケットレポート一覧はこちら

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX