米大幅利上げ観測

米国で大幅利上げを継続するとの見方が一段と強まっている。米New York Times紙は18日、「米連邦準備制度理事会(FRB)幹部は、来月(のFOMCで)政策金利を0.75ポイント引き上げる方針を固めた」と報じた。

関連:世界の投資家が注目する米金融政策決定会合「FOMC」とは|分かりやすく解説

FRBはこれまで利上げの最終到達点(政策金利のピーク)を4.6%に設定していたが、今後の経済指標次第でさらに上昇する可能性があるとの見解も出ている。

昨今のインフレ指数高止まりなどの状況を受け、米中央銀行による利上げの減速シナリオが再度遠のいているようだ。NYT紙は以下のようにまとめている。

中央銀行総裁は、今年11月の会合で利上げ減速に向けた議論をすると予想していた。しかし、労働市場が依然好調で、インフレが止まらないことを示唆するデータが直近相次いだため、利上げ縮小の本格的な議論は少なくとも1カ月遅らせる構えである。

米連邦準備制度理事会(FRB)は22年10月時点、インフレ退治を最優先に、金融引き締め姿勢を強化している。2022年の相場環境において、株価はFRBの金融政策に敏感に反応してきた。

暗号資産への影響も無視できず

2021年以降の市場規模拡大と機関投資家の参入増加により、株式市場との相関性が高まる暗号資産(仮想通貨)ビットコイン(BTC)にとっても、特に米国の金利動向は無視できない要因となっている。

10月3日には、米国で業績悪化、景気後退の到来を意識させる経済指標が相次いで報告されると、債券買いの勢いが増して長期金利がピーク値の4%から3.64%へと低下。FRBの金融引き締めが減速するとの見方が持ち上がり、株価やビットコインといったリスク資産が買われ、反転上昇に繋がった。

一方、同日の講演で米ニューヨーク連銀のウィリアムズ総裁が金融引き締めを続ける姿勢を示すなど、FRBの金融政策に対する市場の警戒感は依然として残されている。

23年の利上げ予想

FRBの積極的な利上げの背景には、インフレ(物価高)の加速、強い労働市場などの経済状況が影響している。過去1か月間だけでも、以下のような米中央銀行総裁の発言、及び経済指標が出ている。

FRBパウエル議長(9月20日、参考記事): 「現在の高インフレが長く続けば続くほど、インフレ期待が定着する可能性が高くなる」と発言

セントルイス連邦準備銀行のジェームズ・ブラード総裁(10/14、参考記事): 「12月にも4分の3ポイントの大幅利上げ(政策金利を4.6%程度に引き上げる)」。23年も利上げ継続に賛成する可能性を示唆。

ミネアポリス連邦準備銀行のニール・カシュカリ総裁(10/18、参考記事): インフレ率の低下に関する実際の進展がなければ、23年の金利を4.5%~4.75%で停止することに賛成する理由がないとの見解示す。

金利上昇を示す一つの指標は、米消費者物価指数(CPI)が挙げられる。10月13日に発表されたCPIは前年同月比8.2%上昇となり、市場予想の8.1%を上回った。変動の大きい食品とエネルギーを除く「コア指数」も市場予想を上回り、1982年来の記録的水準を付けた。

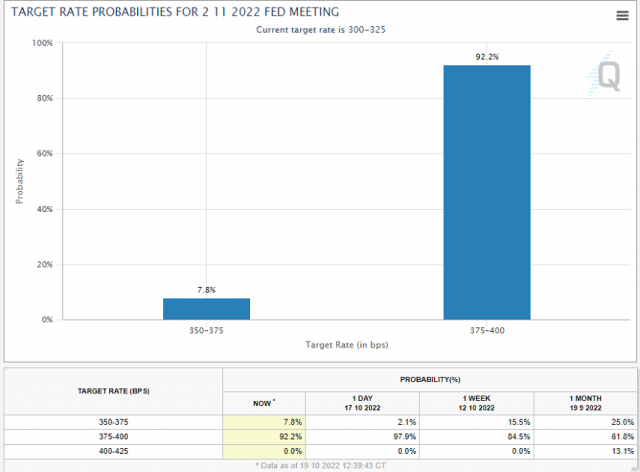

一方、投資家は11月1-2日に開催されるFOMCで4会合連続の0.75ポイントの利上げ幅は完全に織り込んでいる。以下は、CMEグループが提供する金利予測ツール「FedWatch」。本記事執筆時点では、11月のFOMCで0.75ポイントの利上げが行われる可能性は92.2%と極めて高い。

なお、画像の下の表を見ると、10月14日時点は過去の歴史で類を見ない1.00ポイント利上げされる可能性は3.4%との予測だったが、CPI結果を受けた現時時点では0%と見方が後退していた。

出典:FedWatch

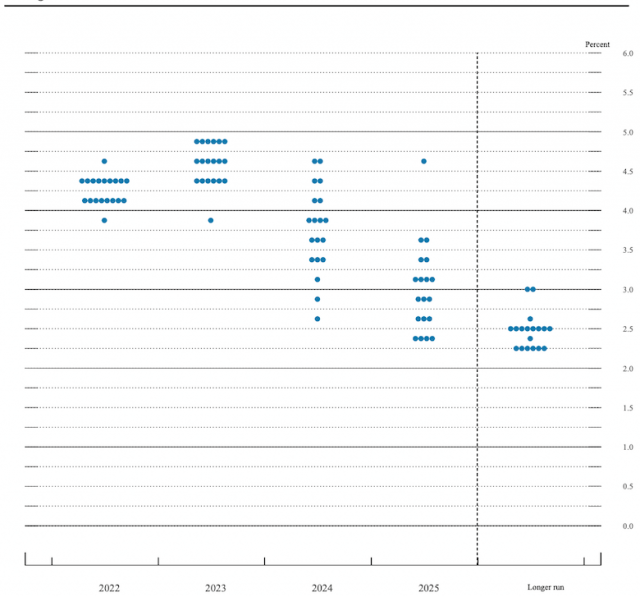

執筆時点、政策金利(FFレート)は現在3.1%前後に設定されている。9月20日から21日に開かれたFOMC後に公開されたドットチャートでは2022年末時点のFFレートは4.25〜4.5%が適切であるとした参加者が最も多く、9名だった。

出典:FED

ドットチャートはFOMCメンバーが予想する「政策金利の見通し」を示すもの。次回のドットチャートは今年12月のFOMCで発表される予定だ。

関連:9月の米CPI、市場予想を上回る前年同月比8.2%に 利上げ継続の見方強まる

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX