マクロ経済と金融市場

昨日の米NY株式市場では、ダウは前日比99ドル(0.3%)安で取引を終えた。

米長期金利の上昇が止まらず、リーマン・ショック前の水準となる4.148%に達したことが相場の重石となった。

米主要企業の四半期決算では、テスラ社が保有するビットコインについて2億1800万ドル相当の引き続き保有していることが判明した。今年7月時点で、それまで保有していたBTCの内、75%となる9億3600万ドル相当をすでに売却済み。

イーロン・マスクCEO率いるテスラは21年2月、5億ドル相当のビットコイン購入を発表。米大手上場企業による仮想通貨の大量保有の初事例となり、BTCの最高値更新を後押しするなど、当時の強気トレンドを牽引した。

関連:ビットコイン高騰で過去最高値更新、テスラ社のBTC購入報道受け

仮想通貨市況

暗号資産(仮想通貨)市場では、ビットコインは前日比1.22%安の19,040ドルと続落した。

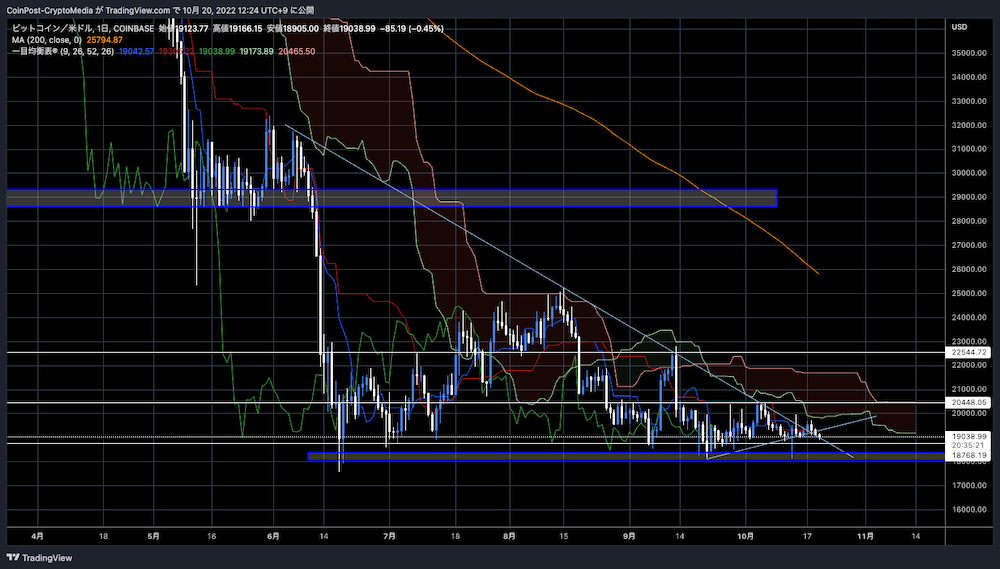

BTC/USD日足

13日のCPI(米消費者物価指数)発表当日には一時的にボラティリティ(価格変動性)が上昇。急落後の反騰が見られたものの、14日に勢いを削がれるとその後は上値の重さが目立つ展開となっている。

11月3日に米連邦公開市場委員会(FOMC)を控え、様子見基調が続くことも考えられる。次回FOMCで濃厚な金利引き上げ幅0.75%は織り込み済みとされており、市場の焦点は12月以降に映るものの、関係者の発言には神経を尖らせている。

Alex Krüger(@krugermacro)氏は、来年1月下旬〜2月上旬にかけて相場が反転する可能性を指摘した。その根拠として、「FRBの利上げ最終局面は、23年2月1日が最後になる可能性がある」と指摘した。

Fully prepared for 4 more months of this

— Alex Krüger 🇦🇷 (@krugermacro) September 20, 2022

現在は、ドル指数の高騰が止まらず、株や仮想通貨などリスク資産の下押し要因となっているが、ドルがショートされることによりトレンド転換を促すとの見立てを示している。

デジタル資産管理会社CoinSharesリサーチ部門の責任者であるJames Butterfill氏も、”米ドル”のトレンドの変化を注視する1人だ。

長期間に渡り「ドル指数(DXY)」のポジショニングを追跡してきたという同氏は、購買力平価(PPP:purchasing power parity)、つまり異なる通貨間の購買力比較の観点から、現在の米ドルは割高水準(過大評価)にあると指摘。

「FRBが金融政策を方針転換した場合、先進国市場通貨以外を含める”貿易加重”ベースでもドルが急落する可能性が高いと述べた。

オンチェーンデータ分析

Maartunn(@JA_Maartun)氏は、Cryptoquantのオンチェーンデータを元に、米大手取引所コインベースから計48,000BTCが送金されたことを指摘した。大半が3〜5年間休眠状態にあったBTCだという。

The outflow of 48K $BTC is coming from #Coinbase Pro and has a dollar value of $940.032.000,00 😱

— Maartunn (@JA_Maartun) October 18, 2022

Futher investigation is needed to conclude wether it's an exchange in-house flow, sended to a new wallet or really a clean outflow pic.twitter.com/wJ51ybIy9j

この点について、取引所内のフローの一環なのか、新しいウォレット移転したのかは引き続きリサーチが必要とした。

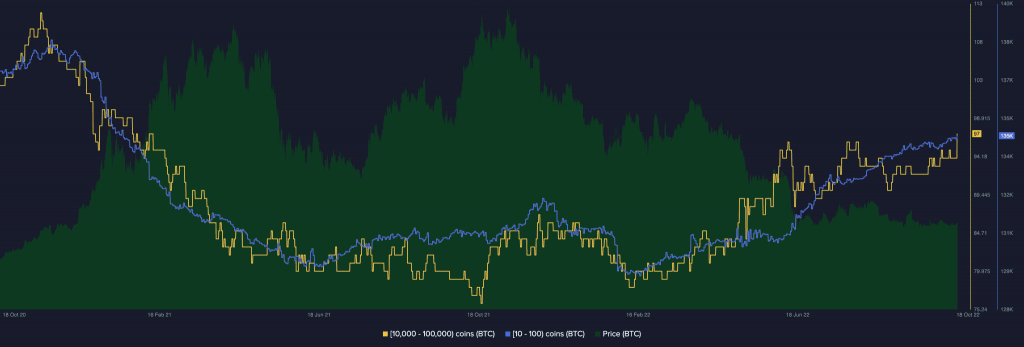

なお、Santimentのデータによれば、10,000~100,000BTCを保持するクジラ(大口投資家)のアドレスの数は、強気相場の真っ只中にあった21年2月以来の最高値となる「97」を記録している。

Santiment

関連:クリプト指標導入「CoinPostアプリ」の使い方をトレーダー目線で解説

過去に掲載したマーケットレポート一覧はこちら

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX