トークン価格を安定させるには?

本記事の前編はこちら。

- 1. ユーティリティトークンの価格安定化

4.1 ①使用ポイント(機能)を多数設ける

4.2 ② NFT Burn設計を組み込む

4.3 ③ソフトペッグ設計を組み込む

4.4 ④ステーキングで流動性を高める

4.5 ⑤複数の取引所・DEXへのユーティリティトークン上場 - 2. ガバナンストークンの価格上昇

5.1 ①大手のCEXへの上場

5.2 ②トークンBurnを行う(バイバックする)

5.3 ③ユーティリティの設定(消費ポイントを多く設置する)

5.4 ④適切なロックアップとべスティングを設定する

5.5 ⑤モメンタム(話題性や熱量)を維持する - 3. DAU数の増加に伴う需給バランスのコントロール

6.1 新規流入とユーティリティトークン価格との関係性

6.2 Web3ゲームのDAU数は、多ければ多いほどいい、というわけではない

6.3 “稼ぐ”以外の消費動機の醸成 - まとめ

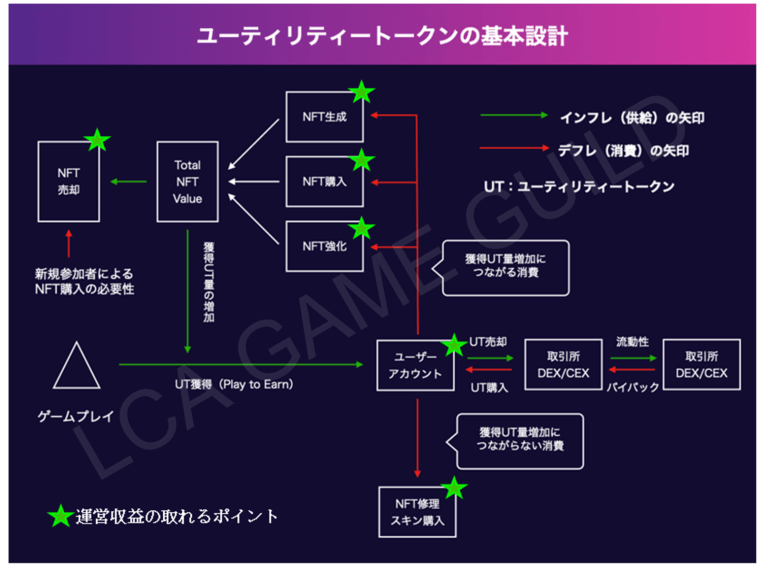

1. ユーティリティトークンの価格安定化

まずは、最近になって意識されるようになったユーティリティトークンの価格安定化について、多くのBCGで取り入れられている施策を紹介していきます。

ユーティリティトークンの価格安定化施策まとめ

- 使用ポイント(機能)を多数設ける

- NFT Burn設計を組み込む

- ソフトペッグ設計を組み込む

- ステーキングで流動性を高める

- 複数の取引所・DEXへのユーティリティトークン上場

①使用ポイント(機能)を多数設ける

「金は天下の回り物」という言葉通り、ゲーム内通貨であるユーティリティトークンも使われることがその根源的な役割です。

逆に言えば、使用場面が少ないと、すぐに利益確定されてトークン供給量が過剰に増えたり(=インフレ効果/価格下落)、逆に価格上昇に期待してユーザーが貯め込んだり(=デフレ効果/価格急騰)されかねません。

いずれにしても、トークノミクスとしてはいい効果を生み出しません。

使用ポイントを多数設けて、「使われることが当たり前」の環境を生み出さないと、ユーティリティトークンとしての第一義の役割を発揮することはできないでしょう。

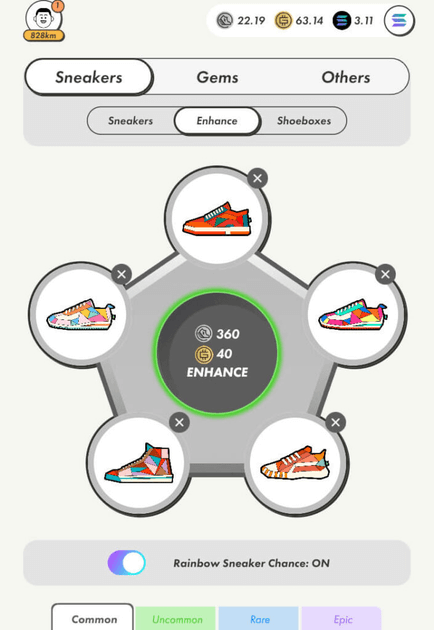

② NFT Burn設計を組み込む

ゲームを進めるにつれて獲得できるUTが増加の一途を辿る設計になっていると、ユーティリティトークンの供給が需要を大幅に超え、価格が下落します。

例えばSTEPNの場合、靴(NFT)のレベルを上げるほど獲得できるユーティリティトークンが増える設計でした。

加えて既存ユーザーがプレイすればするほど、NFTのブリードが行われ、市場にNFTが供給されていきます。

この供給され続けるNFTは、新規ユーザーが買い支えてくれないと、どんどんインフレしていき、経済が回らなくなります。(これがいわゆる、”ポンジスキーム的”であるといわれる所以です。)

そのため、新規ユーザーの買い支えに頼らない、既存ユーザーのNFT消費を促す(NFTの需要を増やす)ために、NFTのBurn設計が必要です。

③ソフトペッグ設計を組み込む

ソフトペッグとは、マーケットの状況に応じて自動的にトークン価格が調整される仕組みのことです。

具体的な設計はプロジェクトにより様々です

例えばSPLINTERLANDでは、トークン($DEC)の価格に応じて、報酬として吐き出すトークンの量を調節する仕組みを導入しています。

【Splinterlandsのソフトペッグ制の仕組み】

通常バトルで獲得できる$DECの1日の報酬プールは1DEC=$0.001の時、1日100万DECまでとなっています。

仮に$DECの価格が$0.0005に下落した場合、翌日は自動的に50万DECのみ報酬プールに追加されます。

$DEC供給量を絞ることで売り圧を和らげデフレを起こします。

逆に、$DECの価格が$0.005/DECに上昇した場合は、翌日500万DECが報酬プールに追加されます。

この場合、$DECの供給量を増やすことでインフレを起こし、価格を下げようとします。

Splinterlandsのソフトペッグ制の詳細は『「SPLINTERLANDS」ソフトペッグを機能させるための「仕組み」と「課題」』をご参照ください。

④ステーキングで流動性を高める

ステーキングとは、トークンを一定期間ロックする(売れなくなる)代わりに、期限が来たら報酬を利息として支払うシステムです。

トークンホルダーから見ると、預けているだけで報酬を得られるというメリットがあるので、トークンを売らずに保持するインセンティブが働きます。

一方で、ロックされているトークンが多くなるということは、それだけプールに入る量も多くなり、取引所内のトークンの流動性が高まります。

流動性が高いと、ユーザーがトークンを取引したいときに直ぐに交換することができ、その分、価格のボラティリティが低く抑えられ、価格の安定化に繋がります。

しかし、報酬を吐き出すということは、その分トークンが市場に流通することになりますので、将来的なインフレを促しているともいえ、導入には慎重になる必要があります。

⑤複数の取引所・DEXへのユーティリティトークン上場

複数の取引所やDEXにトークンを上場した方が、ユーザーが触れる機会が多くなります。

その分、取引量も多くなって流動性が高まるため、トークン価格の安定化に寄与します。

特に、取引量の多いCEXやDEXの方が、上場する効果が大きいと言えるでしょう。

2. ガバナンストークンの価格上昇

安定性が求められるユーティリティトークンとは違い、株式のような役割を持つガバナンストークンは、その時価総額がそのままプロジェクトの価値としてみなされるため、価格は高い方が望ましいとされています。

価格を上げていく方法をいくつかご紹介します。(ただし、これらの手段を講じても、市況によっては全く反応しないこともあります)

ガバナンストークンの価格上昇施策まとめ

- 大手のCEXへの上場

- トークンBurnを行う(バイバックする

- ユーティリティの設定

- 適切なロックアップとべスティングを設定する

- モメンタム(話題性や熱量)を維持する

①大手のCEXへの上場

上場の審査が厳しいCEXへの上場を果たすことは、そのままそのトークンの信頼性に直結します。

逆に、簡単に上場できるDEXへの上場は、取引量を増やすことには繋がるかもしれませんが、権威付けには弱く、価格上昇要因にはなりにくい部分があります。

グローバルのBinanceやOKEx・KuKoinやHuobi Grobalなどへの上場できれば、話題性があり、信頼も大きく増すことになるため、特に効果的です。

②トークンBurnを行う(バイバックする)

ガバナンストークンは発行数を有限にすることがほとんどですので、市場の流通量を減らす(バイバックする)ことで、相対的に価格が上昇します。

バイバックによるBurnの量やタイミングは、運営が中央集権的に決める場合もあれば、Bitcoinのように定期的、かつ自動的にBurnさせていく設計にすることもできます。

例えばAxie Infininityの場合は、アクシー(NFT)をMintする際にコストとして使用した$AXSは自動的にBurnされる設計になっているため、ユーザーがアクシーをMintするほど、市場のAXS数も(供給量が増えなければ)減っていくことになります。

一方で、STEPNの場合は、靴(NFT)をMintする際にコストとして使用した$GMTは運営の収益となり、$GMTをいつ、どれくらいBurnするかは運営の采配に委ねられています。

どちらの方針を採用していたとしても、運営が必要に応じてトークンをBurnさせる前提で考えておく方が、トークンの価格を暴落を阻止しやすいです。

③ユーティリティの設定(消費ポイントを多く設置する)

また、運営がバイバックしなくても、エコシステムの中での消費ポイントが増えれば、それがトークンのBurnにつながります。

そこで、ガバナンストークンにもユーティリティトークンのような機能を付すことが有効な手法になります。

STEPNはユーティリティトークンであるGSTと同じくらい、ガバナンストークンであるGMTにユーティリティをつけていました。

トークンをユーザーに積極的に消費してもらうことで、市場への供給量を絞り、価値を上げようとする直接的な手法です。

④適切なロックアップとべスティングを設定する

Seed SaleやPrivate Saleで投資をした投資家や運営チームなど特殊な条件で多くのトークンを有しているステークホルダーに対しては、ロックアップ(クリフ・べスティング)をかけます。

トークンは株と比べてすぐに現金化できてしまうため、ロックアップをかけておかないと、一気に大きな売り圧がかかってトークン価格が暴落してしまいます。

ロックアップは長ければ長いほどトークンの売り圧を分散させられるため、経済圏にとってはプラスであり、長期化している傾向にあります。

2020年ごろは、半年〜数年のプロジェクトが多かったのですが今ではStar Atlasなど8年以上のロックアップをかけるプロジェクトも出てきています。

※トークンアロケーションの詳細については『【GameFi銘柄TOP100を独自調査】トークンアロケーションがプロジェクトの成功を決めてしまう理由』をご覧ください。

⑤モメンタム(話題性や熱量)を維持する

おそらく最も影響力が高く、最も難易度が難しいのが、モメンタムを維持することです。

ガバナンストークンの価値は、本質的には、プロダクトの価値を反映するものではあるものの、投資的な側面がある以上「なんとなくすごそうだから買っておこう」という期待感による買い圧への影響は甚大です。

この「期待感」をユーザー(既存も新規も)に与え続けることが、ガバナンストークンの継続的な価値上昇には欠かせません。

しかし、Web3プロジェクト外部経済と接続するため、仮想通貨市場や世界の株式市場という、大きなトレンドには逆らえません。

直近のFTXの倒産といったネガティブなニュースが出れば、Web3業界全体に悪影響が出ます。

とはいえ、普段からプロジェクトがユーザーから信頼され、応援され続けており、コミュニティの熱量が継続していれば、下がった価格も徐々に回復させ得ることができます。

そのため、ディスコードなどを活用したコミュニティビルディングや、Web3市場を理解したマーケティング戦略は、強固な経済基盤を作るために絶対にやっておかなければなりません。

※Discordを活用したコミュニティ運営については『誰も教えてくれないDiscordコミュニティの設計書』をご参照ください。

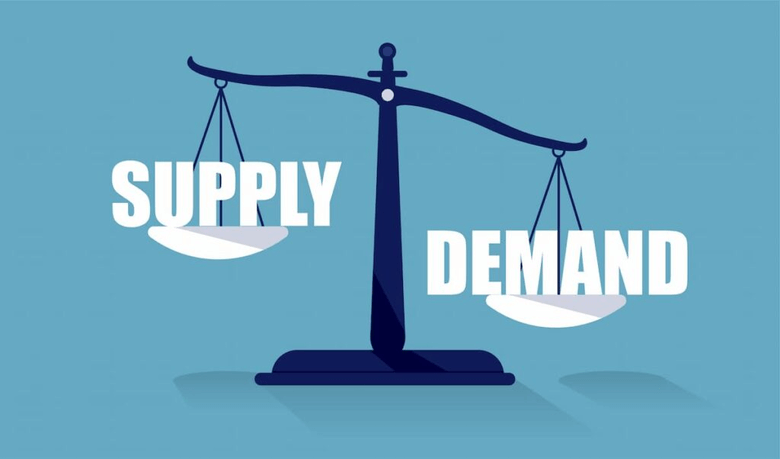

3. DAU数の増加に伴う需給バランスのコントロール

新規流入とユーティリティトークン価格との関係性

新規流入数とユーティリティトークン価格との関係性は、以下の対立する2軸のバランスの中にあります。

- 新規ユーザーが入りたいと思う、 1日の稼ぎがどのくらいか?(GSTが安すぎない方がいい=稼ぎが減ってしまいゲームに魅力がなくなる)

- 新規で入ってきたユーザーが、新しく靴を買える価格帯がどのくらいか?(GSTが高すぎない方がいい= Mintコストが高いと靴の価格が上がる)

ユーティリティトークンが高すぎてしまうと、1番はユーザーにとってプラスですが、 2番は経済圏にとってマイナスになってしまうので、調整が必要です。

そのため経済圏をコントロールする上では、①新規流入数のコントロールし、②マーケット内のNFTの需給バランスを調整しながら、③トークン価格を適正値に保つためのマネジメントが必要になります。

Web3ゲームのDAU数は、多ければ多いほどいい、というわけではない

DAU数が多いと、一般的に以下のようなメリットがあります。

- 活発な取引が行われ、経済圏が活性化する

- 活発な取引が、運営の手数料収入増加に繋がる

- 流動性が上がり、トークン消費量が増え、経済圏が安定する

そのため、ユーザー数が多い方が、中長期的にゲームを成長させていくには望ましく、運営はユーザーの新規流入を狙うことになります。

しかしその反面、プロジェクトが成長段階の時には、増えすぎることによるデメリットもあります。

- DAU数の増加=トークン利確量の増加=トークン価格の下落

- NFTの購入需要超過=NFT価格の高騰=新規参入の障壁

そのため、多くのゲームでは、テストに参加できる人数を制限したり、招待制度にして新規流入数をコントロールしています。

“稼ぐ”以外の消費動機の醸成

現在多くのBCGにおいて、トークンのユーティリティーのほとんどが、「Play to Earn」によるトークン獲得量を増やすための、経済的なインセンティブに紐づくもので構成されています。

「稼ぐ額を多くしたい」というモチベーションは、トークンを消費する動機として強力です。

しかし、DAU数が多くなればなるほど、その分毎日Mintされるトークン量も大きくなり、利確される金額も多くなっていきます。

つまりトークンのユーティリティを、経済的なインセンティブに紐づくものだけで構成すると、将来の巨大な売り圧に耐えられなくなるのです。

持続可能な経済圏の維持するためには、「経済的なインセンティブにつながらない消費設計」が必要です。

★経済的なインセンティブにつながらない消費設計

☆自己顕示欲・承認欲求を満たせる要素(コレクティブル、スキン)

☆ゲームでの競争を有利に進められる要素(強化アイテム、時間短縮)

☆寄付やカーボンクレジットといった社会貢献的な消費

これらの「ユーザーの収益とは関係ない」消費ポイントをどれだけ多く設置でき、そのための消費を積極的に行いたいという需要を生み出せるかが、トークンの需給バランスを維持するためのポイントとなります。

まとめ

以上がトークノミクス設計において最低限実現すべきことについて解説してきました。

トークノミクス設計で最低限抑えるべき3つのポイント

- ユーティリティトークンの価格安定化

- ガバナンストークンの価格上昇

- DAU数の増加に伴う需給バランスのコントロール

繰り返しになりますが、トークノミクスは歴史がまだ浅く、これが最適解ではないことに留意してください。

これらのポイントは、既存のゲームのトライアンドエラーからうまれてきた、持続可能な経済圏を作るためのアイデアでしかありません。

世界中で、さまざまなプロダクトが日夜開発されており、トークノミクスはまだまだ進化する余白を残しています。

LGG Researchでは、今後も最先端のトークノミクス事例を紹介していきます。

本記事が、トークノミクスの基礎理解と設計に少しでもお役に立てば幸いです。

当サイトでは、実際の報酬額やトークン消費量を設定してトークノミクスがどう変容するかを体感できるシミュレーションシートを用意しています。

新規流入数や、毎日のUT獲得量がトークノミクスにどのように影響力を与えるのかを理解したい人は、ぜひ無料版トークノミクスシミュレーターを試してみてください。

Web3ゲームを新規開発する際の実践的な学習ツールとしてぜひご活用いただけます。

シミュレーションシートの詳細はこちら。

本記事の前編はこちら。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX