トークン化証券・債権

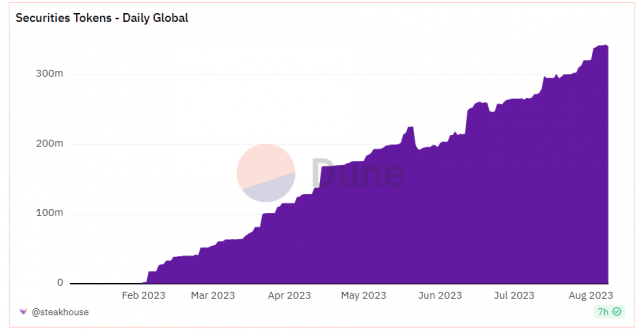

近年、証券や債権のトークン化が分散型金融(DeFi)の世界に統合される動きが加速している。8月9日時点のDuneダッシュボードのデータによれば、トークン化証券市場の時価総額は、観測可能な6つのプロジェクトの合計で3億4,200万ドル(500億円)に達し、わずか2か月の間に約70%増加している。

出典:DUNE

Matrixport、Ondo、そしてFranklin Templetonは、国債やETFの株式を反映するトークン(ERC-20)をイーサリアム上で作成している。特にFranklin Templetonは、米ナスダックに上場されている米国政府マネーファンド(FOBXX)のトークン化資産をポリゴンに拡張した。

関連:フランクリン・テンプルトン、米国政府マネーファンドをポリゴンに展開

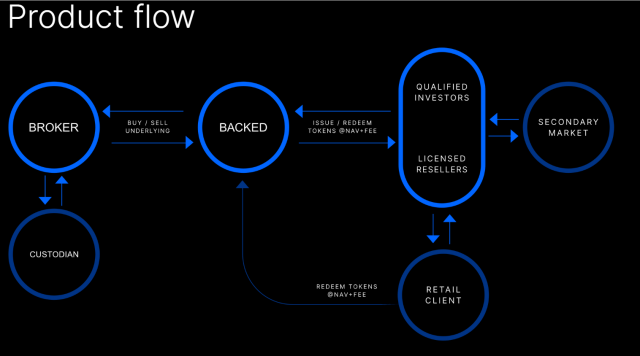

一方、Backed Financeは、トークン化と実物資産の分野で注目を集めるスイスのスタートアップ企業である。彼らはスイスのDLT法(分散型台帳技術関連法:2021年施行)に準拠し、特定のユーザー、例えば米国や日本のユーザーを対象外とするなど、独自のアプローチをとっている。

この企業は、Chainlinkの価格フィード技術を採用し、実世界の資産価値、たとえば株式やETFを追跡するbTokensを発行している。これらのトークンは、異なるウォレット間で自由に移動することができ、その価値は原資産によって保証されている。

出典:Backed Finance

Backedは、発行したトークンと等価の原資産を購入し、承認されたカストディアンを通じて保管している。トークンの所有者は、いつでもトークンを原資産の市場価格で換金することが可能だ。

Backedが提供する資産の中には、Coinbaseの株式トークン(bCOIN)や、S&P 500を追跡するETF(bCSPX)などのトークン化された証券が含まれている。

さらに、Backed Financeは、アップル、マイクロソフト、アマゾン、アルファベットを始めとする496の主要企業、およびブラックロックのETF(iShares)をトークン化しており、イーサリアム、BNBチェーン、ポリゴンなどの複数のプラットフォームで展開する。

Backed Financeの共同設立者であるAdam Levi氏は、「仮想通貨セクター全体でRWA(実物資産)の採用を促進したい」と意欲を示す。

DeFiコンポーサビリティへの期待

ボストン・コンサルティング・グループによれば、2030年までに現実資産のトークン化市場は数兆ドルの市場規模に達する可能性がある。特に、DeFi利回り運用におけるコンポーサビリティ(構成可能性)が伝統金融とWeb3金融の重要な接点になり得るとされており、国債のトークン化は、金融機関にとって重要なユースケースだ。

bTokensを含む、ERC20で発行されたトークン化証券・債権は、DeFiの特徴であるコンポーザビリティ(構成可能性)の実現が期待されている。ユーザーは近い将来、btokensを用いた多様な運用戦略を組み立てることが可能となるだろう。

具体的には、レンディングプロトコルCompoundでGoogleトークンを貸し出して、ステーブルコインDAIを借り入れたり、金利獲得プロトコルYearn Financeの戦略にブラックロックのETFを組み込む、さらにはテスラを基盤としたDeFiデリバティブの開発まで、幅広い選択肢が考えられる。

関連:BCG「トークン化可能な固定資産は2030年までに2千兆円規模に到達」

構成可能性(コンポーザビリティ)とは

構成可能性とは、あるシステムの各構成要素同士が、互いに連携しあって機能する概念。DeFiでは、各プロダクトのスマートコントラクト同士を簡単に統合し合うことができる。これにより、単一のプロダクトでは不可能に近い、多様な機能の提供が可能になる。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX