資金流出額は約43億ドル

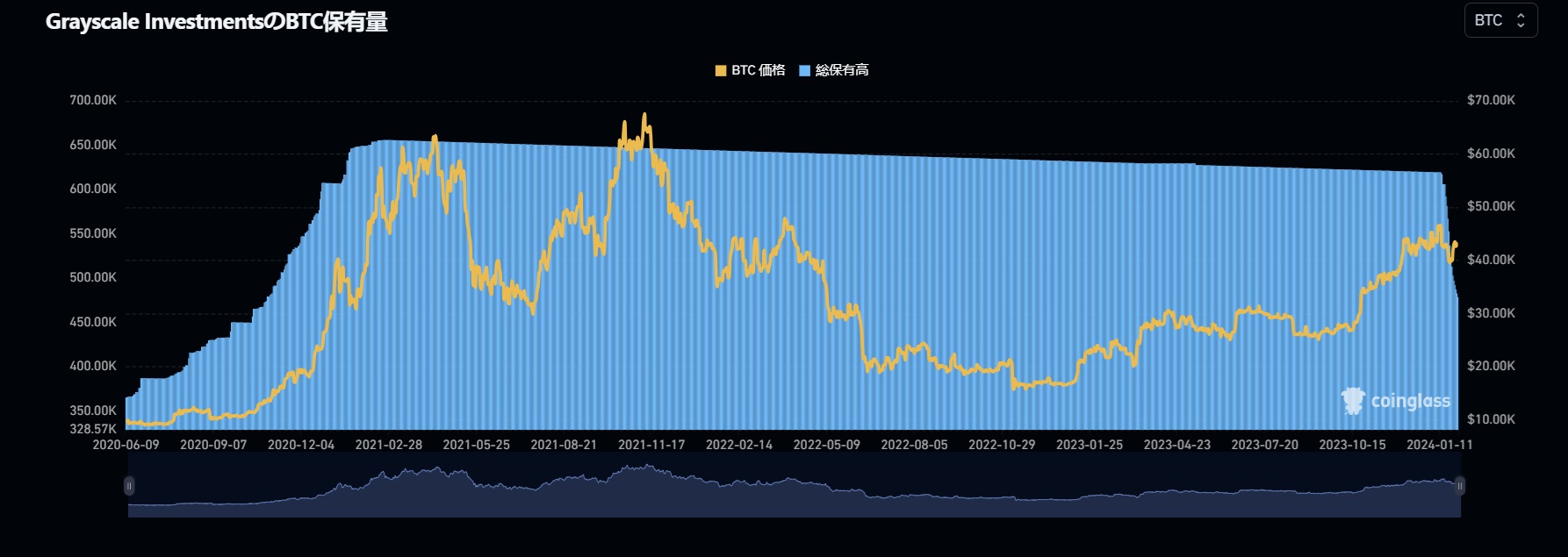

日本時間1月17日にグレースケール・ビットコイン・トラスト(GBTC)がビットコイン現物ETF(上場投資信託)への転換を果たして以来、その動きがビットコイン市場に顕著な影響を与えた。しかし、最近の資金流出は鈍化の兆しを見せており、市場も落ち着きを取り戻しつつあるようだ。

大手暗号資産(仮想通貨)取引所の分析部門Bitfinex Alphaの29日付けのレポートによると、GBTCのETFへの転換以降、同信託からの資金流出額は約43億ドル(約6400億円)に達した。

出典:Bybt

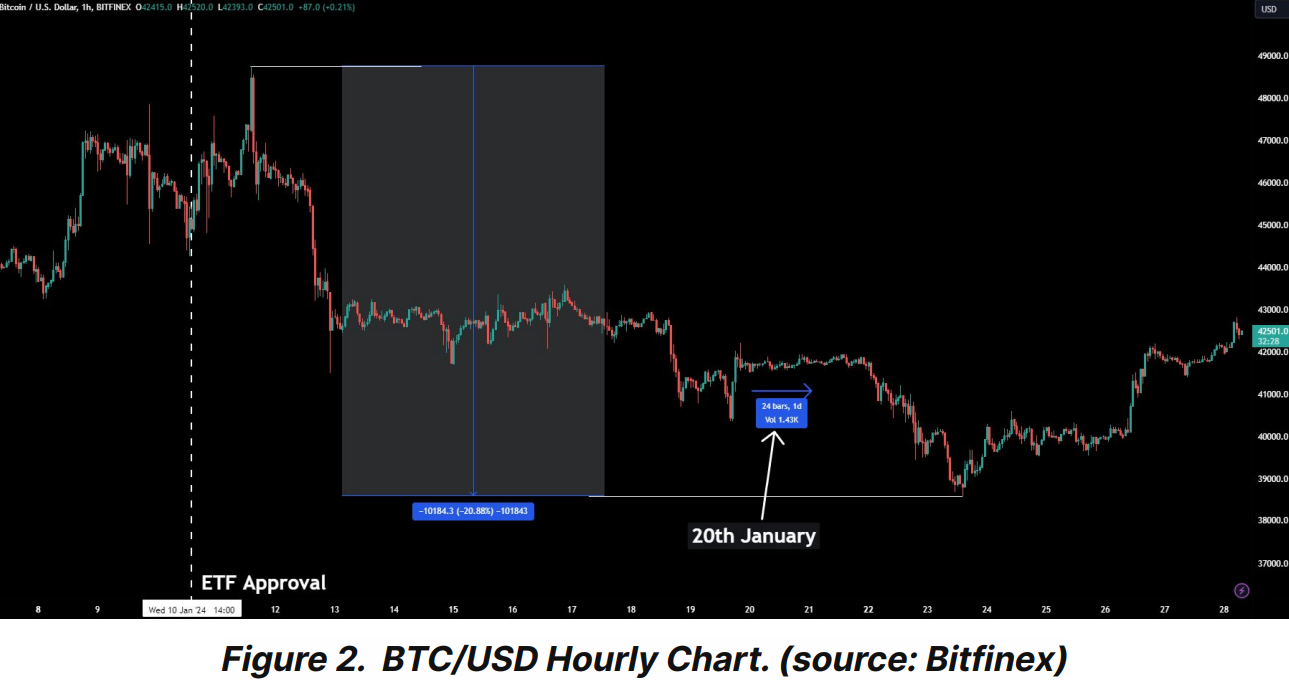

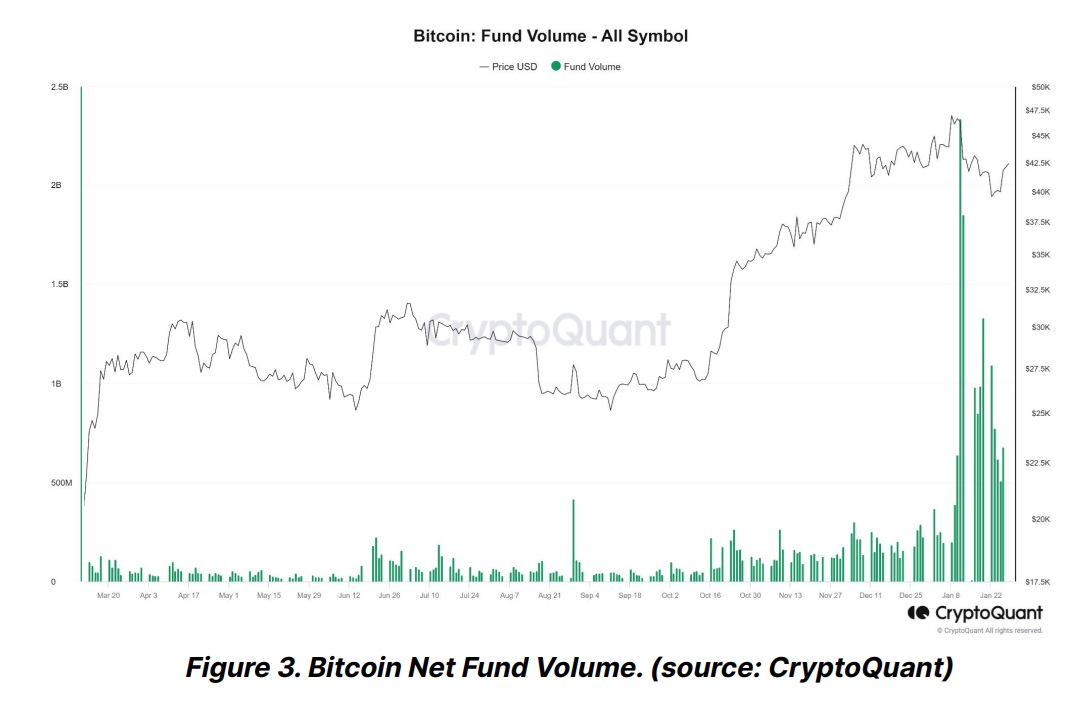

これらGBTCからの資金流出とビットコイン価格の動向の間には密接な関係があると見られており、ETF承認後のわずかな価格上昇に続き、ビットコイン(BTC)の価格は20%程下落した。

出典:Bitfinex Alpha

承認当初、グレイスケールのビットコイン・トラストが世界最大のビットコイン・ファンドへと変貌を遂げ、当初は286億ドルを超える運用資産を誇った。だが、破綻した仮想通貨取引所の資産整理に伴い、同取引所がGBTCの保有資産の大部分を売却したことが、市場に大きな波紋を投げかけた。FTXは、約2200万株(約10億ドル相当)を売却し、自社のGBTCに対する保有率を事実上ゼロに減少させた。

GBTCは過去数年間、ネガティブプレミアムで取引されてきた。そのため、GBTCがETFに転換され、ディスカウントが実質的にゼロになるタイミングで、多くの事業体がGBTCからの撤退を決断したようだ。2023年2月13日には、GBTCは純資産価値に対して-47.35%のディスカウントで取引された。このディスカウントは徐々に縮小し、1月26日にはゼロに達した。

関連:ビットコイン投資信託GBTCの「マイナス乖離」、反発の背景は

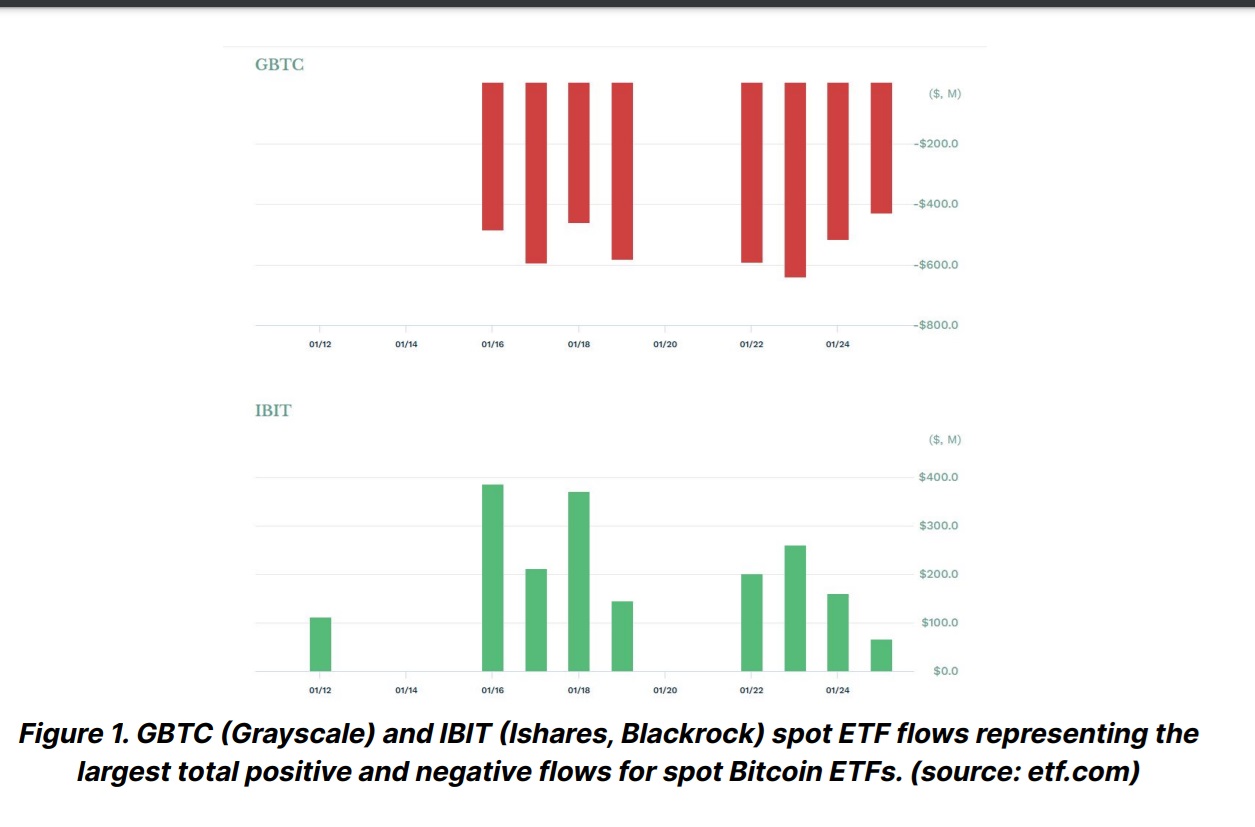

全体では8億ドル強の純流入

一方、10銘柄のビットコイン現物ETFが市場に登場しており、ビットコイン・トラストETF(GBTC)を除けば、ビットコインETF(上場投資信託)への純流入額は52億ドルに達し、19,000 BTC(約8億2,400万ドル)の流入超過となった。特にブラックロックのiシェアーズビットコイン・トラスト(IBIT)は、19.2億ドルという最大の純流入額を記録している。

出典:Bitfinex Alpha

ビットコインETF市場では手数料競争が激化しており、GBTCが1.5%の手数料を維持している一方で、競合他社は0.2%から0.9%という低い手数料設定で市場に挑んでいる。この高い手数料体系が、投資家によるより低コストのビットコインETFへの移行を促進した。

しかし、ビットコインETF間での資金移動が減少傾向にあることから、市場の波は徐々に静まりつつある。

出典:Bitfinex Alpha

暗号情報会社IntoTheBlockの29日付けのデータによると、GBTCを含め、ビットコインETFは現在ビットコインの流通量の3.23%を保有している。これは供給量の約1%がETFに所有される金(ゴールド)のETFよりも高いシェアである。

「ビットコインの調整にもかかわらず、ビットコインETFの高い所有率は、これらが伝統的な金融投資家の間で支持を得ていることを示している」と同社のHead of Research ルーカス・アウトムロ氏は見ている。

関連:米ビットコイン現物ETF10銘柄、1月に合計19,000 BTCの純資金流入

関連: 初歩から学ぶビットコインETF特集:投資のメリット・デメリット、米国株の買い方まで解説

半減期特集

投資家向けCoinPostアプリに「ヒートマップ」機能を導入しました!

— CoinPost(仮想通貨メディア) (@coin_post) December 21, 2023

仮想通貨の重要ニュースはもちろん、ドル円などの為替情報やコインベースなど株式市場の暗号資産関連銘柄の値動きも一目瞭然です。

■iOS版、Android版のDLはこちら

https://t.co/9g8XugH5JJ pic.twitter.com/bpSk57VDrU

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX