マクロ経済と金融市場

27日の米NY株式市場は、ダウ平均株価は、前日比36.2ドル高の39,164ドル、ナスダック指数は53.5ポイント高の17,858で取引を終えた。

東京株式市場では、日経平均株価(前引け)は、前日比386.3円(0.98%)高の39,727円となり、今年3月以来の4万円台回復が見えてきた。

米国株の暗号資産(仮想通貨)関連銘柄では、コインベースが前日比4.3%高の224ドル、マイクロストラテジーが4.6%高の152.45ドルに。暗号資産ヒートマップは、一転して全面高を示す一面グリーンに染まった。

CoinPostアプリ(ヒートマップ機能)

仮想通貨市況

暗号資産(仮想通貨)市場では、ビットコイン(BTC)は前日比0.96%高の1BTC=61,614ドルに。

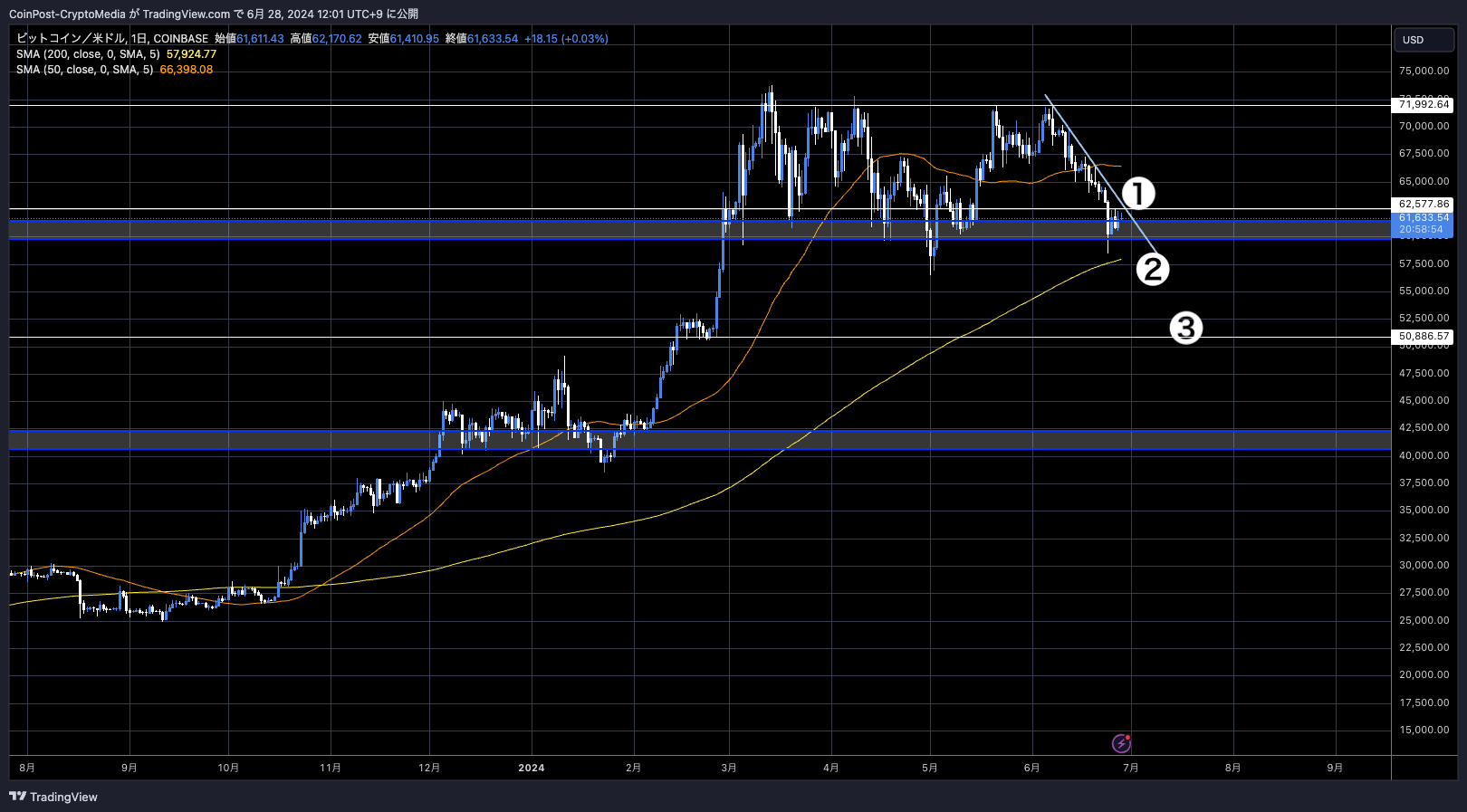

下値を切り上げつつ推移する反発局面において、戻り高値およびトレンドライン(①)をブレイクできるかどうか買い圧力を試される局面だ。上抜けた場合はイーサリアム現物ETFの証券取引所への上場承認などが刺激材料となり、ショートカバーを伴うリスクオンにつながる可能性も考えられる。

一方、上値が重く直近安値58,414ドルを下回るようだと、想定以上の調整局面が長引くか、あるいは弱気トレンドに転落するおそれもある。その場合の下値目処としては、200日移動平均線(SMA)の57,925ドル(②)や51,000ドル付近のサポートライン(③)が視野に入るだろう。

オンチェーンアナリストのWilly Woo氏は、大規模ロスカット(強制清算)が誘発され得るラインとして1BTC=54,000ドルを下回った時の弱気シナリオに警戒感を示しつつ、短期的には反転シグナルに注視していると述べた。

Short term technicals point to a reversal playing out here.

— Willy Woo (@woonomic) June 24, 2024

2 hours away from a TD9 reversal on daily candles.

If this plays out, then we go into a hidden bullish divergence to correct for the overselling of the market. pic.twitter.com/TPWRhmeGYn

これは、暗号資産(仮想通貨)相場でも比較的信頼度の高いとされるTD(Tom Demark)シーケンシャルインジケーターに基づいた分析であり、市場のトレンドリバーサルポイントを特定するために使用されるものだ。

投稿時点から約2時間後の日足終値で、このまま推移すればTD9のリバーサルシグナルが点灯すると指摘。日次RSI(相対力指数)が30以下の売られ過ぎ水準を示していることに加え、強気のヒドゥン・ダイバージェンスが生じることになる。

この分析は、ビットコインが短期的に反転する可能性が高いことを示唆しており、足元の売られ過ぎ水準が是正され、ビットコイン価格が上昇に転じる可能性が高まるとしている。

市場心理好転か

大手マイナー(採掘業者)やドイツ政府によるビットコイン大規模売りやマウントゴックス(Mt.Gox)の弁済売り懸念などの影響でリスクオフに傾きかけていたセンチメント改善の背景には、大手資産運用会社VanEckが米国初のソラナ現物ETF「VanEck Solana Trust」を申請したことがある。

これに伴い、ソラナ(SOL)価格が急騰した。

関連:大手資産運用会社VanEck、米国初のソラナ現物ETF「VanEck Solana Trust」を申請 SOL価格が急騰

関連:ビットコイン続落で2週連続陰線、市場から警戒される3つの下落要因は?

デジタル資産の金融サービス会社であるGSR(Global Strategic Resources)は27日、ソラナETF(上場投資信託)のテーマで記事を投稿し、「ソラナ(SOL)は、ビットコインやイーサリアムと並んで仮想通貨市場を代表する“BIG3”としての地位を固めている」と評した。

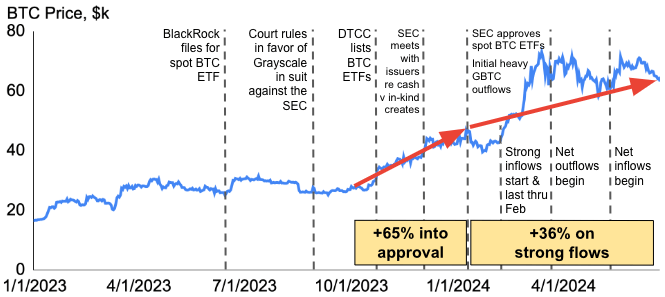

今年の暗号資産(仮想通貨)相場については、米国初となったビットコイン現物ETF承認の影響力の大きさを挙げ、承認可能性の高まった23年10月時点の1BTC=27,000ドルから、1BTC=63,000ドルまで、2.3倍ほど相場を押し上げた主因であるとした。

現在の相場は、米国のドナルド・トランプ前大統領が仮想通貨業界を支持したことで、政治的背景も変化を強いられていると言及。米SEC(証券取引委員会)とともに仮想通貨業界への締め付けを強めてきた民主党のバイデン政権も、緩和姿勢に転じつつあると指摘した。

その一つに、両院で物議を醸していたSECの仮想通貨会計方針(SAB 121)を覆す法案が超党派で可決され、下院では包括的なデジタル資産規制枠組み(FIT21)が可決された点を挙げている。

現バイデン政権下ではイーサリアムETFに続くアルトコインのETFが規制当局に承認される可能性は低いとしながらも、トランプが政権に返り咲いた場合は、ゲーリー・ゲンスラー委員長に代わるリベラルなSECコミッショナーを起用する可能性は十分にあるとの見立てを示した。

これまで規制判断基準として曖昧であった「証券」および「商品(コモディティ)」を明確に定義する「デジタル資産市場構造法案」によって、この動きは加速し得る。

一方、ソラナ(SOL)のグローバル投資商品のAUM(運用資産残高)は、ビットコインの2%程度であり、2013年時点で組成された投資信託「Grayscale Bitcoin Trust」と比較すると、ビットコインには大きく出遅れているため、ソラナETF承認後の資金流入については、弱気シナリオとしては下限を2%程度と見込んだ。

2021年から2023年の流入額を根拠に、ベースラインとしては5%程度を。強気シナリオとしては、過去3年間の年間平均相対流入である14%と予想している。

GSRはデータ分析の総括として、将来的なソラナ(SOL)の市場価格は弱気フローシナリオでも現状の1.4倍、ベースラインシナリオでは3.4倍、最も強気なブルースカイシナリオでは8.9倍まで増加する可能性があることを示唆した。極めて興味深い分析結果と言えそうだ。

米国におけるビットコイン現物ETFの申請は過去何度も却下され、長い歳月を経てようやく米SEC(証券取引委員会)の承認へと漕ぎ着けた経緯がある。上場承認は年単位で時間を要することもあるため、直ちに市場に影響を及ぼすものではないと慎重な意見も散見される。

関連:現米政権下でソラナ現物ETFの承認可能性低い? 有識者コメントまとめ

関連:ビットコインの買い方|投資メリットやリスク、おすすめ取引所は?

ソラナ(SOL)上場の国内取引所

:PR

【求人】

— CoinPost(仮想通貨メディア) (@coin_post) June 13, 2024

CoinPostでは、事業拡大に伴いウェブディレクター及び広告運用に携わる正社員を募集しております。WEBマーケティングなど、広告業界の経験歓迎。

WebXをはじめとする、CoinPost関連事業のUI/UXデザインの企画・設計を担うデザイナーも募集中です。

■詳細https://t.co/UsJp3v7P39

投資家向けCoinPostアプリに「ヒートマップ」機能を導入しました!

— CoinPost(仮想通貨メディア) (@coin_post) December 21, 2023

仮想通貨の重要ニュースはもちろん、ドル円などの為替情報やコインベースなど株式市場の暗号資産関連銘柄の値動きも一目瞭然です。

■iOS版、Android版のDLはこちら

https://t.co/9g8XugH5JJ pic.twitter.com/bpSk57VDrU

過去に掲載したマーケットレポート一覧はこちら

本記事は企業の出資による記事広告やアフィリエイト広告を含みます。CoinPostは掲載内容や製品の品質や性能を保証するものではありません。サービス利用やお問い合わせは、直接サービス提供会社へご連絡ください。CoinPostは、本記事の内容やそれを参考にした行動による損害や損失について、直接的・間接的な責任を負いません。ユーザーの皆さまが本稿に関連した行動をとる際には、ご自身で調査し、自己責任で行ってください。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX