マクロ経済と金融市場

1日の米NY株式市場は、ダウ平均株価は前日比173ドル(0.41%)安の42,156ドル、ナスダック指数は278ポイント(1.53%)安の17,910で取引を終えた。

東京株式市場では、日経平均株価(前引け)は前日比638円(1.65%)高の38,013円にとなった。

ビットコインの(BTC)下落を受け、米国株の暗号資産(仮想通貨)関連銘柄では、コインベースが7.3%安、マイクロストラテジーが3.5%安、マラソンデジタルが7.0%安と売りが先行した。

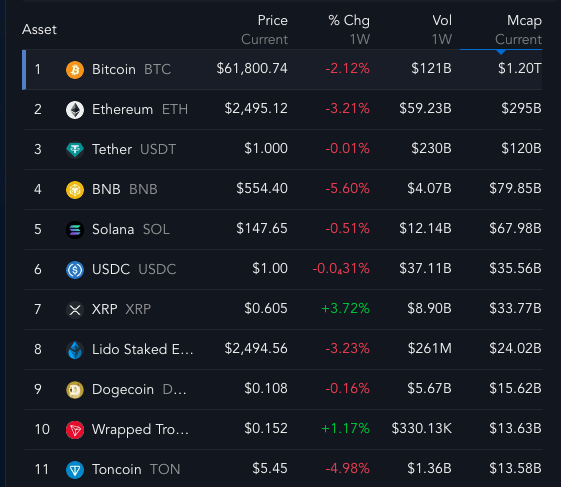

仮想通貨市況

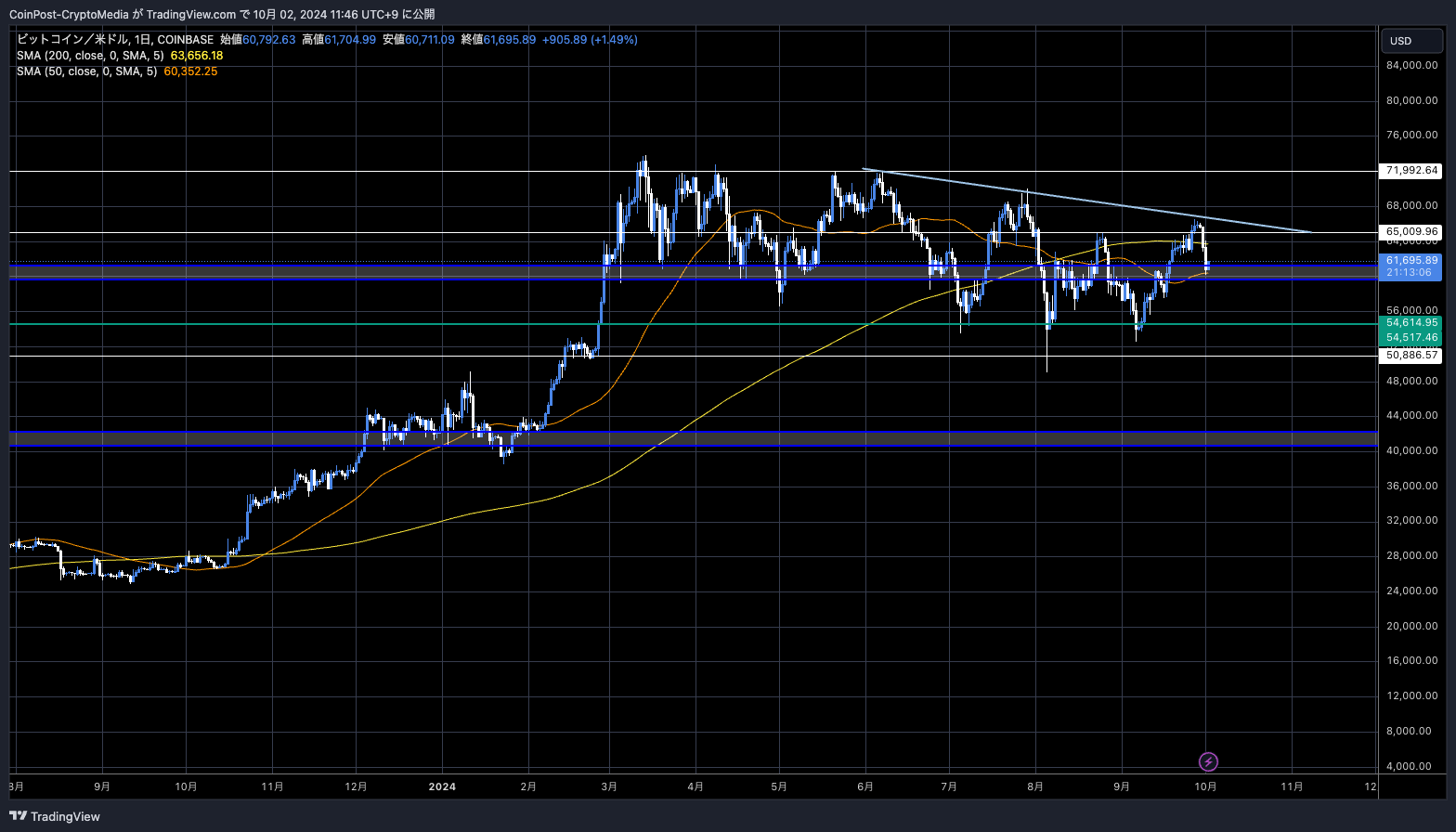

暗号資産(仮想通貨)市場では、ビットコイン(BTC)は前日比2.3%安の1BTC=61,707ドルに。

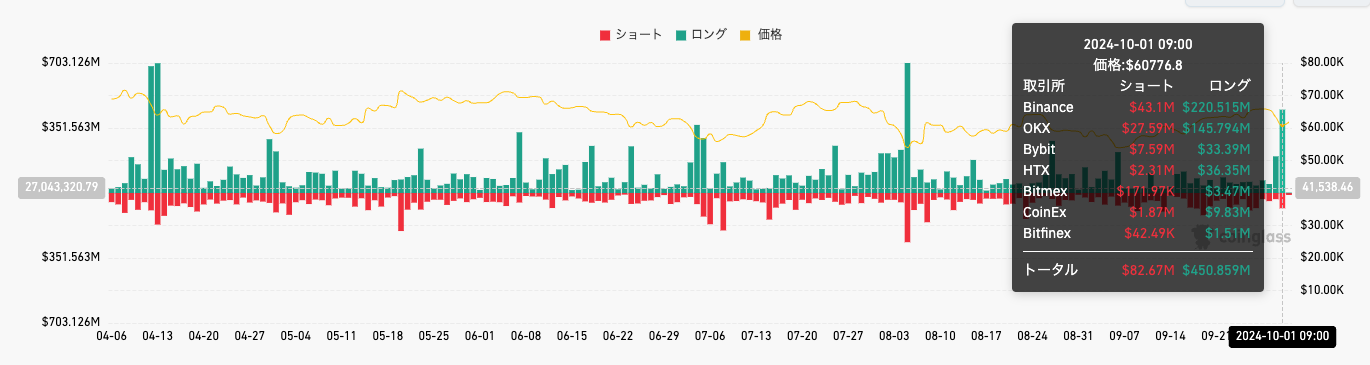

先物市場では4.5億ドル(650億円)相当の暗号資産がロスカット(強制清算)された。

過去3ヶ月間では、8月5日の暴落時に次ぐ規模である。

イスラエルとイランを巡る中東情勢の緊張の高まりを受け、投資家の間でリスクを避ける姿勢が強まり、債券や金(ゴールド)が買われ、株やビットコインには売り注文が広がった。

Investors are literally selling #Bitcoin to buy #gold as geopolitical tensions spike. pic.twitter.com/ib7c38K75K

— jeroen blokland (@jsblokland) October 1, 2024

ゴールドが安全資産として認識され、資金の避難先に選ばれる傾向があるのに対し、ビットコインはインフレヘッジとしてのデジタル・ゴールドの性質よりも、依然としてリスク性資産のカテゴリにおいて株と連動する形で売買される傾向にあることを意味する。

背景としては、イランがイスラエルにミサイル攻撃を開始したことが報じられ、投資家のリスク回避姿勢が強まったことがある。ヒズボラに対するイスラエルの軍事行動への報復であるが、イスラエルがさらなる報復に打って出れば、イスラエル防衛を支援する米国を巻き込み先鋭化するリスクが懸念される。

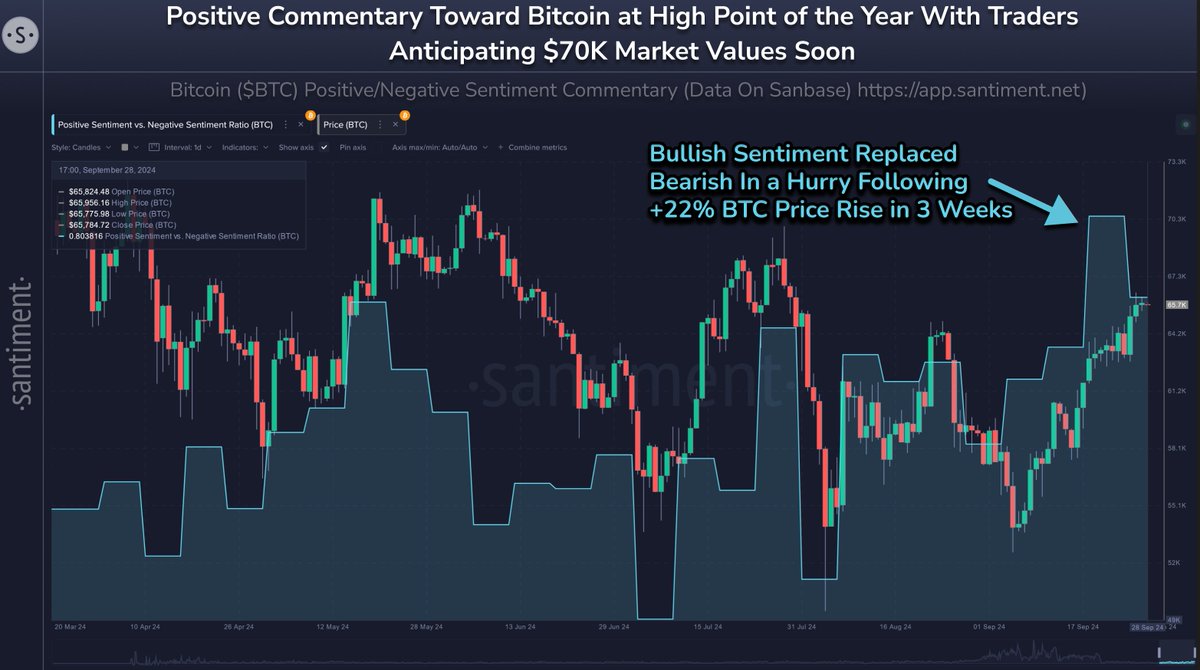

FRB(米連邦準備制度)の大幅利下げを受け、9月末までの過去3週間でビットコイン価格が22%上昇したことを受けて、サンティメントはX(旧Twitter)などSNSにおける投資家心理の偏りに言及。

弱気投稿1件に対して強気投稿が1.8件と超過しており、楽観的な見方が急増したことを指摘していた。

相場の歴史的にも群衆の予想(市場心理)に反して市場は動く。今回の調整が継続する可能性があることを示唆するとした。

一方で、先物市場のFunding Rate(資金調達率)やOI(未決済建玉)が落ち着き、過熱感が冷めてくれば、需給面ではポジティブだ。資金調達率が高いときはロングポジションが優勢であり、市場が過熱していることを示す。

OIが減少してくれば、高値圏でのロングポジションが清算され、過剰なレバレッジが解消されるサインと言える。

K33リサーチのレポートでは、ブラックロックのビットコインETF(上場投資信託)であるiシェアーズ・ビットコイン・トラスト(IBIT)において、機関投資家向けオプション取引が9月に承認されたことも、追い風となっている。

Axel Adler Jr氏が示したオンチェーンデータでは、チャートの緑の部分は、短期保有者の一部が含み益を利益確定し、ビットコインを売却していることを示した。

Some STHs have moved into profit and are selling coins (green circle on the chart), but the decrease in STH supply by 1.31M BTC indicates that fewer BTC are circulating among STHs (HODL), which is a sign of growing confidence in the market. pic.twitter.com/9dItHqZ9e3

— Axel 💎🙌 Adler Jr (@AxelAdlerJr) September 30, 2024

しかし、同時にSTHの供給量がピーク時から131万BTC(830億ドル相当)減少していることから、短期保有者の間でビットコインが市場に出回らずに保有されていることが分かる。

短期保有者(STH: Short-Term Holder)の基準は、一般的に180日(約6か月)未満の期間ビットコインを保有している投資家を指す。このような短期保有者の供給量が減少し、多くの投資家がビットコインを手放さずに保有し続けていることは、市場に対する信頼感の向上を示しており、全体的には強気市場への移行の兆候と見ることができる。

また、主要な仮想通貨取引所内に保管されているビットコイン量がビットコインETF(上場投資信託)が米国で初承認された今年初め以降に大幅減少に転じ、5年ぶりの低水準に落ち込んだことも、潜在的な強気シグナルを裏付けていると言えそうだ。

2年前は約330万BTCだったが、現在は約260万BTCまで減少した。これは強気のシグナルとみなされ、供給量の減少を考慮すると、価格上昇につながりやすくなる。

関連:仮想通貨相場上昇の燃料になるか ステーブルコインの時価総額が今年最高額に

関連:ビットコインETFは日本で買える?現物BTCとのメリット比較や関連銘柄の買い方も紹介

アルトコイン相場

コインマーケットキャップ時価総額上位の主要アルトコインが、軒並み連れ下げする中、XRPが前日比+3.7%と逆行高に。

米資産運用企業Bitwiseが、米国初となるXRPのETF(上場投資信託)申請準備を行なっていることが報じられた。

関連:仮想通貨XRPのETF、米国でBitwiseが申請へ=報道

また先月12日には、グレイスケール・インベストメンツによるXRPのクローズドエンド型ファンドのローンチ計画が判明した。グレイスケールは以前にもXRPファンドを立ち上げていたが、米SEC(証券取引委員会)が証券法違反を主張してリップル社を提訴したため、2021年にファンドを閉鎖した経緯がある。

関連:リップルX幹部が語る日本市場の重要性、SEC裁判やIPOの可能性にも言及|WebX2024インタビュー

関連:ステーキングや積み立てサービスに優位性、仮想通貨取引所「SBI VCトレード」のメリットを解説

関連:おすすめ国内仮想通貨取引所 投資家のクチコミ比較ランキング

ソラナ(SOL)上場の国内取引所

:PR

【求人】

— CoinPost(仮想通貨メディア) (@coin_post) September 27, 2024

CoinPost編集部では、Web3関連企業に対する取材やクライアント対応、記事執筆に携わるライターの方を募集中です。

1年以上の中・長期で働ける学生の方も歓迎。ご応募お待ちしております!

■詳細https://t.co/UsJp3v7P39

過去に掲載したマーケットレポート一覧はこちら

本記事は企業の出資による記事広告やアフィリエイト広告を含みます。CoinPostは掲載内容や製品の品質や性能を保証するものではありません。サービス利用やお問い合わせは、直接サービス提供会社へご連絡ください。CoinPostは、本記事の内容やそれを参考にした行動による損害や損失について、直接的・間接的な責任を負いません。ユーザーの皆さまが本稿に関連した行動をとる際には、ご自身で調査し、自己責任で行ってください。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX