仮想通貨相場の追い風となるか

米連邦準備理事会(FRB)は、17日と18日に開催したFOMC(連邦公開市場委員会)の会合で、通常の倍である0.5ポイントの利下げを決めた。

FOMCのプレスリリースで、インフレ率が目標の2%に持続的に向かっていることへの自信がより強まり、雇用とインフレの目標達成に対するリスクがほぼバランスがとれていると判断したと説明。一方で、経済の見通しは不確実性があるとし、今後も雇用とインフレに注意を払うとしている。

関連:世界の投資家が注目する米金融政策決定会合「FOMC」とは|分かりやすく解説

今回の利下げで、フェデラルファンド(FF)金利の誘導目標レンジは4.75%〜5%となった。2023年7月に0.25ポイント利上げした後は目標レンジを据え置いてきたが、2020年3月以来、4年半ぶりの利下げである。

今回のFOMCの会合で利下げを行うこと自体は示唆されており、注目点の1つは利下げの幅だった。

今月発表された8月の米消費者物価指数(CPI)などの影響で、一時は0.25ポイントの利下げになるとの見方が増えたが、先週に「ウォール・ストリート・ジャーナル(WSJ)」と「フィナンシャル・タイムズ(FT)」が0.5ポイントの利下げの可能性が残されていることを報じたことで、大幅利下げを市場は織り込んでいた。

関連:FRBの大幅利下げ可能性が低下 米CPIのコア指数が予想以上の伸び

年4回公表される今回の経済見通しによると、2024年末時点のFF金利予測の中央値は4.4%で、2025末時点は3.4%。この予測に基づけば今年はあと0.5ポイントの追加利下げが行われることになる。今年行われる残りのFOMC会合は11月と12月の2回だ。

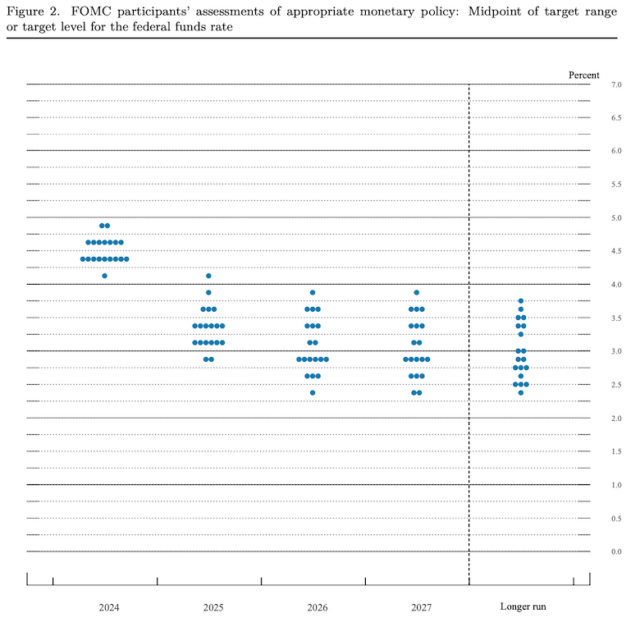

以下の画像は、FOMC参加メンバーが適切と考える各年の政策金利を示した分布図「ドットチャート(英:Dot Plot)」の最新版である。

出典:FOMC

なお、FRBは定期的に発表される経済データも見ながら金融政策を決めるため、ドットチャートの信頼性を疑問視する声があることには注意が必要。FRBのパウエル議長も会合後の会見で、金融政策はあらかじめ決定しているわけではなく、会合ごとに決めていくと強調している。

関連:ここから始める外国株式|海外銘柄に投資する方法を徹底解説

景気の見通し

今回のFOMCで他に注目を集めていたのが、FOMC参加者による経済の見通し。最近はインフレが沈静化してきている一方で、景気後退に対する懸念が高まっていた。

経済見通しによると、2024年末と2025年末時点における失業率予測の中央値は共に4.4%。6月の時点ではそれぞれ4.0%と4.2%だったため、失業率の上昇が予想されていることにはなるが、先月の失業率である4.2%から大きな上昇にはなっていないとの見方が上がっている。

雇用統計のデータは、8月の金融市場の急落を招いた重要統計。パウエル議長は会見で「今回の利下げ決定は、緩やかに成長し持続的にインフレ率が2%に向かう状況で、政策スタンスを適切に再調整することにより労働市場の強さを維持することができるという、我々の確信の強まりを反映している」と話した。

金融市場の反応

0.5ポイントの利下げ発表(日本時間19日3時)を受け、NYダウやナスダック総合指数、ビットコイン(BTC)は一時的に上昇したものの、その後は下落。ビットコインの価格は本記事執筆時点で60,231ドル(約855万円)で推移しており、前日比マイナス0.2%となっている。

利下げ幅が大きく、現時点では景気への見通しも悪くなかったため、株や暗号資産(仮想通貨)などのリスク資産には通常は追い風となるはずだが、上述した通り0.5ポイントの利下げが織り込まれていたため、利益確定売りが出たとの見方がある。また、米長期金利が上昇したことも影響した模様だ。

今後については、利下げ局面に入ったことが重要であるとの指摘もあり、特にビットコインは米国で現物ETFが誕生したり、半減期を迎えたりして価格上昇に期待が集まっている。

これから注視する点としては、引き続き米国の景気と大統領選、中東情勢、日銀の金融政策などが挙げられている。

関連:ビットコインの買い方|初心者が知るべき投資メリット、リスク、最適な取引所選び

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX