Kyber network寄稿

前回の記事『DeFi(分散型金融)が歩んできた歴史』では、Ethereumで展開されるDeFiプロトコルに1兆円規模の資金が集まっていること、そしてその市場規模がEthereum発足からICO、DEXといった地道な開発コミュニティの努力の歴史によって裏付けられたものであることを示しました。

DeFiアプリケーションも、Binance等の取引所に資金を預けずにトークン売買ができるようなシンプルなDEX(分散型取引所)からスタートしました。しかしDeFiコミュニティの発展と開発者の参入は増え続け、現在ではDEXだけでなく、複雑な金融機能もスマートコントラクトで表現したアプリケーションが揃っています。

こうしたDeFiアプリケーションが増えることで、集権的な主体に依存せずに暗号資産を運用できる選択肢が与えられたことになりますし、何よりも世界中の人々に「インターネットさえあれば、居住地や身分に関係なく、高度な資産運用ができる」環境を提供することができます。

現在多くのユーザーに支持されているDeFiアプリケーションを紹介します。

分散型ステーブルコイン

「DeFiアプリケーションを運用する」と言っても、暗号資産はドルや円など法定通貨に比べるとボラティリティが高く、暴落リスクも伴います。したがってDeFiユーザーには、ドルや円と同じ価値を持つステーブルコインが不可欠であり、それなくしてDeFi利用を広げることはできません。

MakerDAO

MakerDAOは、イーサリアム上で分散型ステーブルコインDAIを発行するプラットフォームです。DeFiを開発するチームの中でも最も歴史があり、多くの開発者やユーザーから厚い信頼を集めています。

ユーザーはETHや他の暗号資産を担保としてロックすることでステーブルコインDAIを借り入れ、それを売ったり貸したりして運用することができます。DAIを発行するユーザーが増えると、市場にDAIがたくさん放出されます。一般ユーザーはそのDAIを購入することで、暗号資産のボラティリティを回避できます。

MakerDAOのこちらのページでウォレットを接続すれば、すぐに担保と引き換えにDAIを発行できます

ステーブルコインはUSDTやUSDCなど、ある主体が責任を持って発行する便利な方法もありますが、それは同時に彼らにコインの凍結権限があることも意味します。利便性は非常に高いものの、発行主体や特定国家の管理下に置かれたコインでは、不当に政府に迫害される人々や一定国に住む人々などに対して、国境や立場を超えたDeFiを提供することができません。

そんな観点から、DAIのような「分散型」ステーブルコインはDeFi内でも圧倒的な存在感を放っています。

様々なDEX (Decentralized Exchange、分散型取引所)

トークン交換をEthereum上のスマートコントラクトで実行できるのがDEXですが、同じDEXでもたくさんのプロトコルが稼働しています。また、単純に交換するだけでなく、マーケットメイカーとしてDEXを利用することもできます。

Uniswap

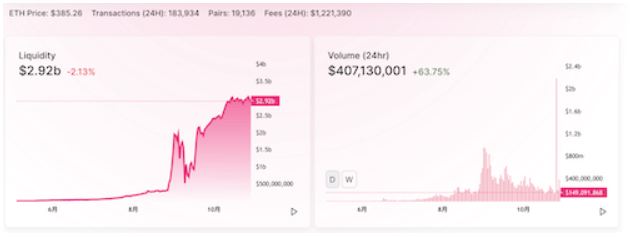

引用元:Uniswap Protocol Analytics

UniswapはシンプルなDEXで、最も多くの取引高を誇るプロトコルです。ユーザーは資産を預ける必要なく、ウォレットから直接トークン売買ができます。

取引所のようなオーダーブックは存在せず、トークンが貯まっているプールから売買する販売所形式であり、新規ユーザーも使いやすいUXが好まれています。

単純に売買する(テイカーになる)だけでなく、自分のトークンをプールに拠出する(メイカー, 流動性提供者になる)こともできます。テイカーが売買する度に0.3%(変更可能性あり)の手数料を得ることができるため、暗号資産の運用手段としても注目されています(場合によってはimpermanent lossと呼ばれる損失が出ます)。

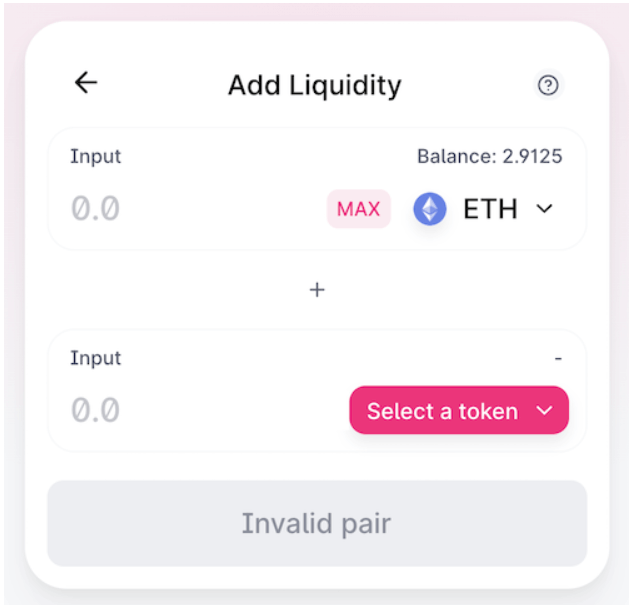

こちらからウォレットを繋げば、トークン売買でなくマーケットメイカーになれます(ETHと、それと同額のトークンをプールに提供)

KyberSwap

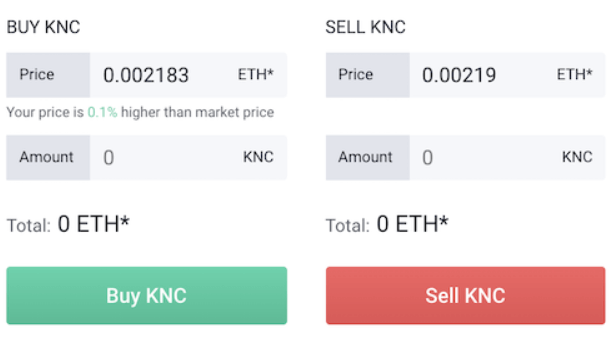

Uniswapと同じ販売所形式ですが、こちらはユーザーが自由にマーケットメイカーになることはできません。マーケットメイクするのは複数のプロの流動性提供者であり、彼らは提示するレートを競いあう仕組みです。

したがってUniswapにはトークン種類やユーザー数で劣るものの、トークン交換を求めるユーザーにベストレートを提供できる可能性が高くなっています。リミットオーダー(指値注文)が可能であるなど、DEXとして多機能であることが特徴です。

単純な売買だけでなく、資金を預けることなく指値注文も可能

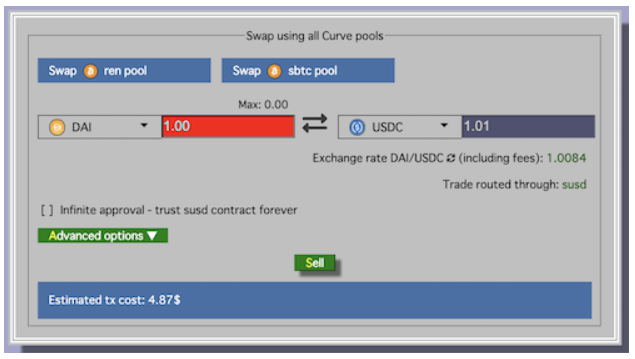

Curve

引用元:Curve

Curveはステーブルコイン同士の交換に特化したDEXです。DeFiで利用されるドル建てステーブルコインはDAIだけでなく、Tetherの発行するUSDT, Circleの発行するUSDCなど数種類があります。

また、WBTCやrenBTCなどBTC建てステーブルコインも数種類存在します。これらの「同じ価格のものを交換する」ことに特化したメカニズムを持つのがCurveです。もちろん、流動性を提供して手数料を得ることもできます。

暗号資産の貸し借りができるレンディングプラットフォーム

ステーブルコインなどの暗号資産を保有している場合、それを貯蓄/運用する手段が必要です。最も簡単な運用手段は「暗号資産を貸し出して利息を得る」ことであり、その機能を提供するDeFiプロダクトも多く利用されています。

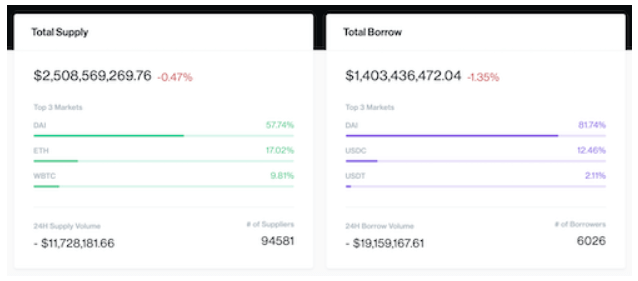

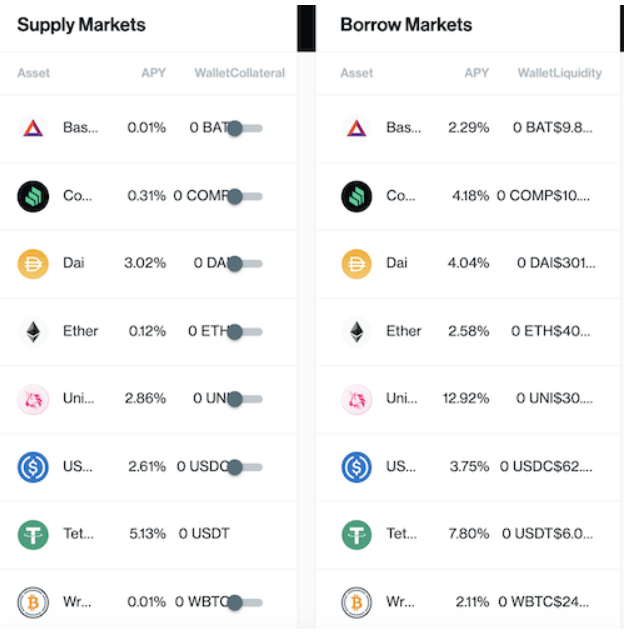

Compound、AAVE

CompoundのMarket Overview画面

CompoundとAAVEは、暗号資産の貸し借りをイーサリアム上のスマートコントラクトで仲介するDeFiアプリケーションです。「暗号資産を貸し出し、利息を得たい」と考える世界中のユーザーがCompoundやAAVEのスマートコントラクトに暗号資産をプールします。

そして「暗号資産を借り入れて、それを運用したい」と考えるユーザーは、そのプールから暗号資産を借り入れることができます。借り手が払った利息が、貸し手が受け取る利息の原資となります。

DeFiは全ての人に平等にサービスを提供するため、ユーザーの身分確認は一切ありません。したがって暗号資産を借りたいユーザーは必ず、借りる金額以上の担保を提供する必要があります。

担保の価値が下落して借入額を下回りそうになると精算され、担保が借金返済に利用される仕組みです。担保を提供し、利息を払ってまで暗号資産を借りる主な理由の一つは、トークンをショートするためです。

ウォレット接続すればここですぐに暗号資産を貸し出せる。貸し出した資産を担保として暗号資産を借りることもできます

このように、取り扱い通貨や精算方法などに各プラットフォームの違いが生まれています。

その他デリバティブなど

暗号資産の運用や決済受付が広がると、オプションや先物取引などデリバティブが必要となりますし、その他高度な暗号資産運用方法もDeFiで活用されています。

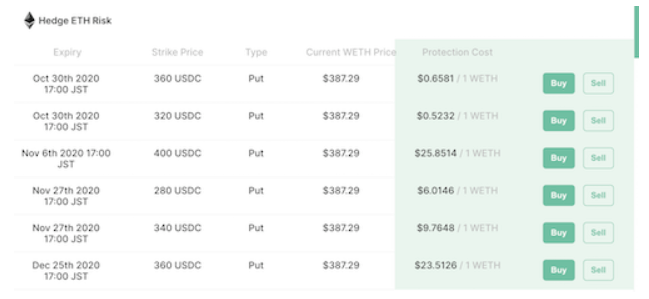

Opyn

引用元:Opyn

Opynのトップページでは、

- Hedge ETH risk

- Hedge DPI risk

- Hedge UNI risk

など、トークンのボラティリティリスクを緩和するためのオプションが提示されています。各暗号資産のプットオプションやコールオプションが並んでおり、ユーザーは気に入った条件のオプションを購入したり、反対に発行して売却することができます。

Opynではオプションの条件がトークン化されているため、他のDeFiプラットフォームを活用しつつ、ユーザー間でのスムーズなオプション売買が可能です。

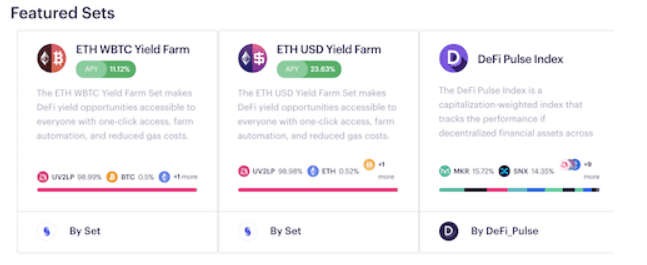

TokenSets

暗号資産のポートフォリオを管理するDeFiアプリケーションです。例えばBTCとUSDを一定割合で運用しつつ、マーケットが一定の動きを見せると自動的にリバランスを行う、など条件を自由に規定した暗号資産運用を実現しています。

このリバランス機能を利用し、暗号資産の様々なインデックスを構築することも考えられています。複雑なポートフォリオ戦略も単一のトークンで表現されており、ユーザーは好みの戦略を取ったトークンを購入するだけで、多種多様な資産運用を実現することができます。

様々なポートフォリオや投資戦略を表現したトークンが購入可能

Yearn Finance

これまで述べたようにDeFi領域では、

- ステーブルコインを借りる

- DEXのマーケットメイキングをする

- 暗号資産を貸し借りする

- その他高度な戦略を簡単に行う

など、細かく考えると膨大な運用選択肢があります。

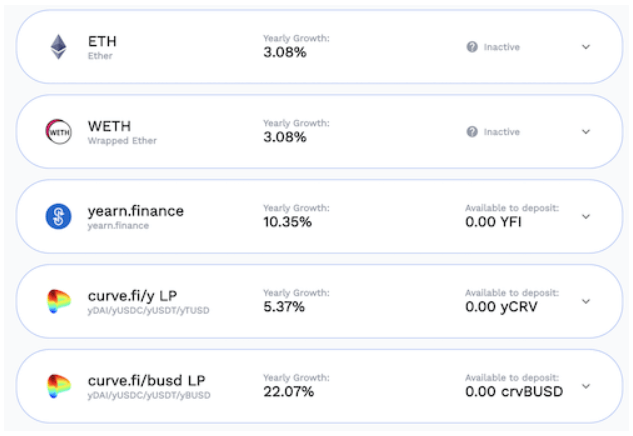

たとえばYearn Financeの “Vault” はそんな状況の中、コミュニティで議論することで「最良のDeFi運用戦略」を決定し、それをスマートコントラクトに規定します。ユーザーがそのスマートコントラクトに暗号資産をロックすれば、それを規定された戦略通りに運用し、利益を上げて還元してくれます。

Yearn Financeが提供するVaults. シンプルなものから複雑な戦略まで (beta版ゆえにリスクが伴います)

エコシステムとしてのDeFi

いくつかのDeFiアプリケーションを列挙しましたが、これらの資産の動きがスマートコントラクトで規定されること、そしてそれがプロダクトの枠組みを超えて密接につながっていることが重要です。

- ほぼ全てのDeFiアプリケーションがDAIを活用

- KyberSwapやOpynはUniswapのプールを活用

- TokenSetsがポートフォリオ分散のためKyberを活用

- Yearn Financeは全てのDeFiを利用して運用

これらの事例から分かるように、お互いのスマートコントラクトやそこに集まった流動性を利用することで、複雑なDeFiアプリケーションが成立しています。

銀行などの金融機関はオープンAPIに取り組むことで投資や資金管理の利便性を高めていますが、DeFiではより簡単に開発者が他プロジェクトのスマートコントラクトを利用し、複雑な機能を実現することができます。

さらに、債務超過の危機にあるポジションの精算など、上記DeFiプロトコルの運営をより円滑にするため、個人ユーザーの参加が求められる場面も少なくありません。

スマートコントラクトを組み合わせて欠けているピースを埋めることに加え、ユーザーたちがもっと簡単に参加できるようなオープンネスを磨き上げ、より堅牢なDeFiエコシステムを実現させることが期待されています。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX