仮想通貨市場とBTC(ビットコイン)

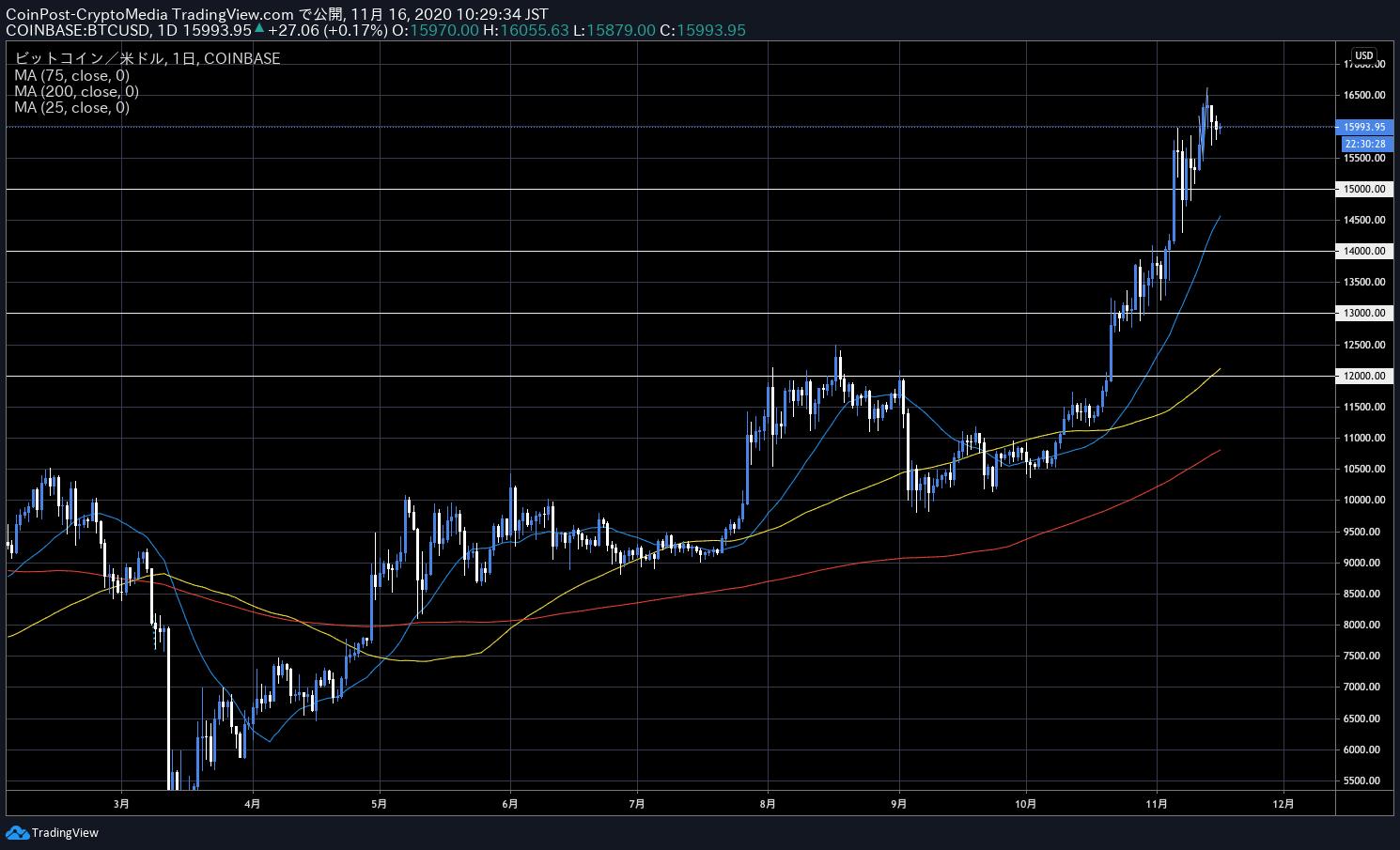

16日の暗号資産(仮想通貨)市場。 ビットコイン(BTC)価格は、前日比-0.34%の167.3万円(16,000ドル)に。一時15,700ドルまで下落した。

シティバンクレポート

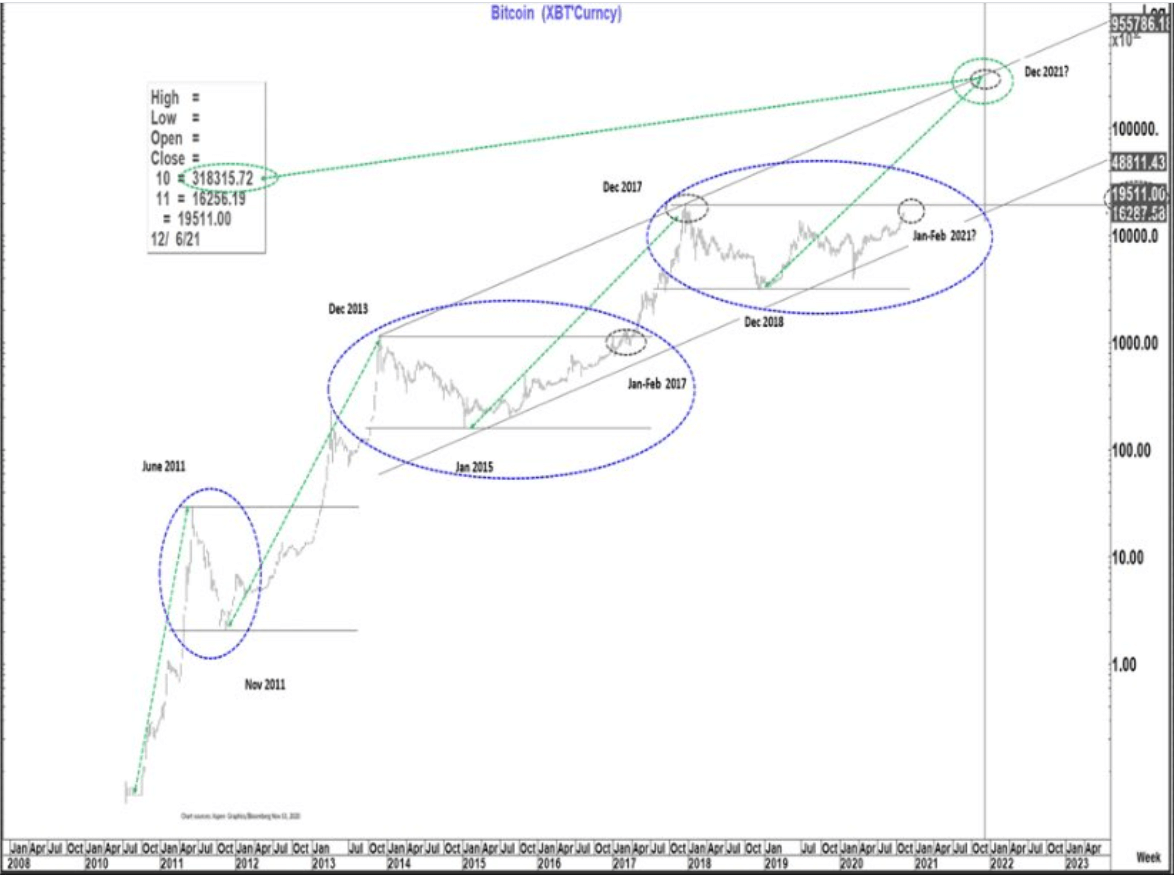

シティバンク(CitiFX)のマネージングディレクターであるThomas Fitzpatrick氏は、機関投資家向けレポートにて、「ビットコインは、21世紀のデジタルゴールド」だと主張。1970年代に高騰した金市場とビットコインの類似点を指摘した。

CitFXのレポートは一般公開されているものではないが、Alex(@classicmacro)氏がレポートの一部画像を公開したほか、最大手取引所バイナンスのCZなど、複数の海外インフルエンサーがTwitter上で言及し、話題を呼んでいる。

CitiBank MD, and former FX technician, Tom Fitzpatrick, points out distinct analogies between the 1970 gold market and Bitcoin in his latest report, “Bitcoin: 21st Century Gold.” His price prediction chart sees Bitcoin price at $318,000 by December 2021.https://t.co/A4X4kvmy6J

— CZ Binance (@cz_binance) November 16, 2020

新型コロナの影響に伴う米国の大規模金融緩和(量的緩和)により、世界の準備通貨である米ドルの切り下げが、その論拠にある。

世界有数の国際的銀行であるシティグループ(Citigroup Inc.)は、米マンハッタンに本社を置く、金融関連事業の持株会社。160を超える国・地域で事業を展開し、約2億の顧客口座を持つとされている。

レポートでは、以下のように指摘している。

ビットコインは、2008年の大金融危機リーマン・ショックの余波で生まれた。米国など海外諸国で取られた「ゼロ金利政策」への移行で、パラダイムシフトが起こったからだ。

新型コロナウイルスのパンデミックによる世界的な経済危機は、1970年代の金(ゴールド)と同様の市場環境を作り出している。その背景にあったのは、まぎれもなく「米ドル」の影響だ。

1973年と1979年には、中東戦争の影響で第一次、第二次オイルショックが発生。旧ソ連のアフガニスタン侵攻も先行き懸念を増長し、米ドルのインフレヘッジ手段として金の高騰をもたらした。

しかし、1989年に米ソ両国首脳が冷戦終結を宣言すると、その後米国の基軸通貨である米ドルは世界的な「信頼」を高め、米株式市場が隆盛を迎える一方、外貨準備高における需要低下などの観点から、金価格の大幅下落を引き起こしたとされる。

このように、歴史的にも「ドルへの信頼」は、オルタナティブ資産である金相場に多大な影響を与えてきたと言える。

今年3月、欧米圏で新型コロナウイルスのパンデミックが起こった影響により、FRB(米連邦準備制度理事会)が緊急の連邦公開市場委員会(FOMC)を開催し、「ゼロ金利」へ緊急切り下げを行っている。これは、リーマン・ショック後の2008年12月~15年12月以来の異常事態である。

ビットコインは、2008年の世界金融危機を経て誕生し、2013年のキプロス危機では「避難通貨(デジタル・ゴールド)」として高騰した経緯がある。仮想通貨はこれまでの「財産の交換手段であるお金の在り方」を問うテーゼであり、最初に生成されたビットコインのジェネシスブロックには、『Chancellor on brink of second bailout for bank』の文字が刻まれており、伝統金融のアンチテーゼでもある。

インフレ局面では、希少性の高い金やプラチナなどの「貴金属」は、値下がりしにくい資産だとされる。大規模量的緩和に伴うインフレーションで物価が上昇すれば、相対的に現金(預貯金)の価値が目減りする懸念があることなどから、新型コロナのパンデミック終息と世界経済の回復が長引けば長引くほど、米ドルのヘッジとしてビットコインや金の需要が高まることが予想される。

レポート著者の見解となるが、フィッツパトリック氏はこれらを論拠に、ビットコイン価格が2021年12月までに318,000ドルになると、過大とも言える強気予想を示した。

これは、2011年以降の4年間の市場サイクルと、2013年以降の上昇チャネルを踏まえたもので、2021年12月までに2018年の底値である3,200ドルから100倍以上の高騰を見込んでいる。

BCHハードフォーク後の状況

ビットコインキャッシュでプロトコルアップグレードの一環として実施されたハードフォークから約9時間が経過した16日、ハードフォーク後の状況が明らかになってきた。

ビットコインキャッシュのプロトコルアップグレードについては、BitcoinCash ABC(BCHABC)側が提案したコインベースルール「マイニング報酬の8%を開発者資金に充当する内容」を巡り、多くのマイナーコミュニティが反発。Bitcoin Cash Node(BCHN)とBitcoinCash ABC(BCHABC)で異なるルールを支持する、意見の対立が確認されていた。

ハードフォークは、ブロックチェーンの仕様変更(仮想通貨システムのルール変更)の方法の一つであるが、新ルールを受け入れないマイナーコミュニティが異なるルールのブロックチェーンの採掘を続けるケースなどで、2つのチェーンに分岐する「チェーンスプリット(≒通貨分裂)」が発生する。

今回のケースでは、新たにBCHABCが計画したコインベースルール(上述)を受け入れない勢力が、同ルールを削除したBCHNフルノード(BCHABCとの互換性はなし)を発表。多くのマイナーがそれを支持した。

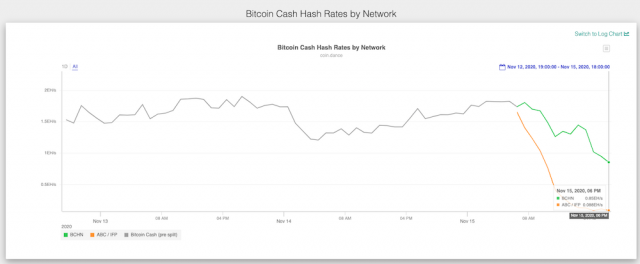

結果としては、BCHNの勢力が圧倒的なハッシュレートシェアを獲得。約10倍もの差が確認され、2018年11月にBitcoin Cashで発生した「ハッシュ戦争」のような状況には陥っていない。

ブロックの生成状況でみても、ネットワーク最後の共通ブロックに当たる#661,647以降、BCHNは59ブロック生成されているのに対し、BCHABCはわずか4ブロックと、ブロック生成が追いついていない。

これまでの多くの取引所の対応方針を参照すると、BCHNをビットコインキャッシュ(BCH)のティッカーシンボルを引き継ぐ形で、取引が行われると見られる。

一方のBCHABCの通貨が上場されるか、付与されるかは、BCHABCのハッシュレートがブロック生成を維持できるかも一つの焦点となる。

11月初め、Binance、Huobi、OKExなど主要仮想通貨取引所が、ビットコインキャッシュにおけるフォークのサポートを約束したほか、仮想通貨取引所Krakenは、BCHチェーンが分岐した場合、ABCではなくビットコインキャッシュノード(BCHN)をサポートすると表明していた。

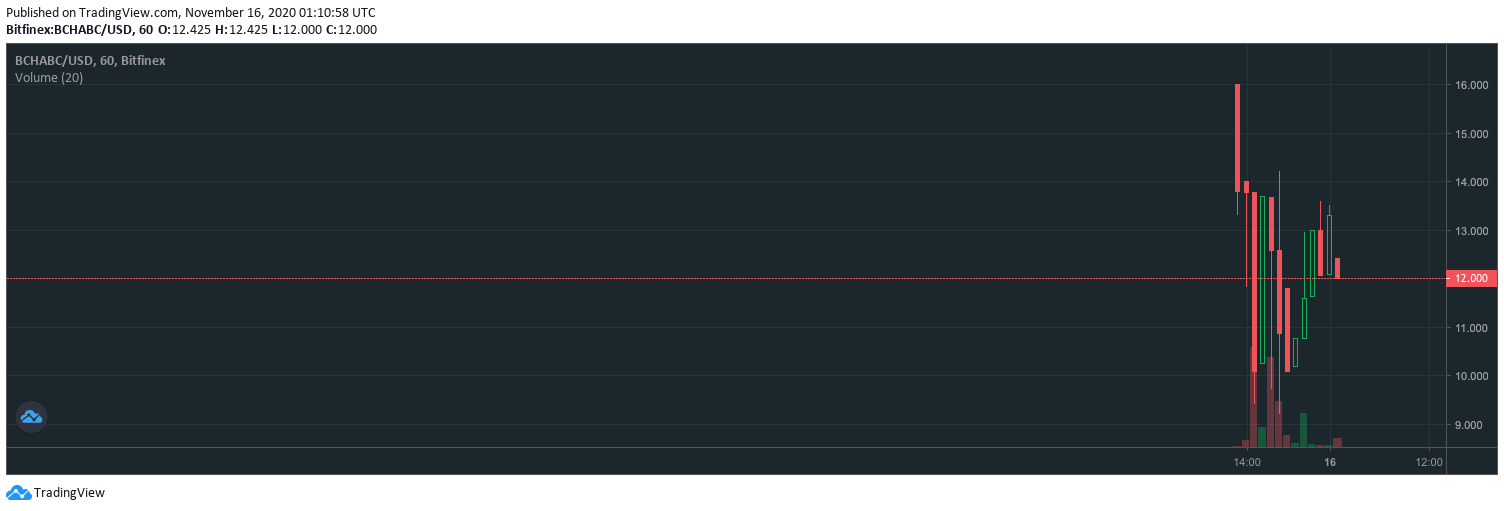

BCHABCの価格は、12ドル前後で推移している。

トレード関連の人気記事一覧

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX