ビットコイン相場と金融マーケット

20日の金融市場では、米NYダウ平均株価が大幅下落した。

原油安のほか、既存ワクチンの効きにくい新型コロナの変異ウイルス「デルタ株」が、米国でも感染拡大しており、期待されていた景気回復が鈍化するとの観測が強まった。

12日に過去最高値を更新していたことで、利益確定売りが先行したほか、株を売却して安全資産とされる米国債に資金を振り向ける動きが相次いでいる。

投資家のリスク回避姿勢を受け、19日から20日にかけてビットコインも急落した。

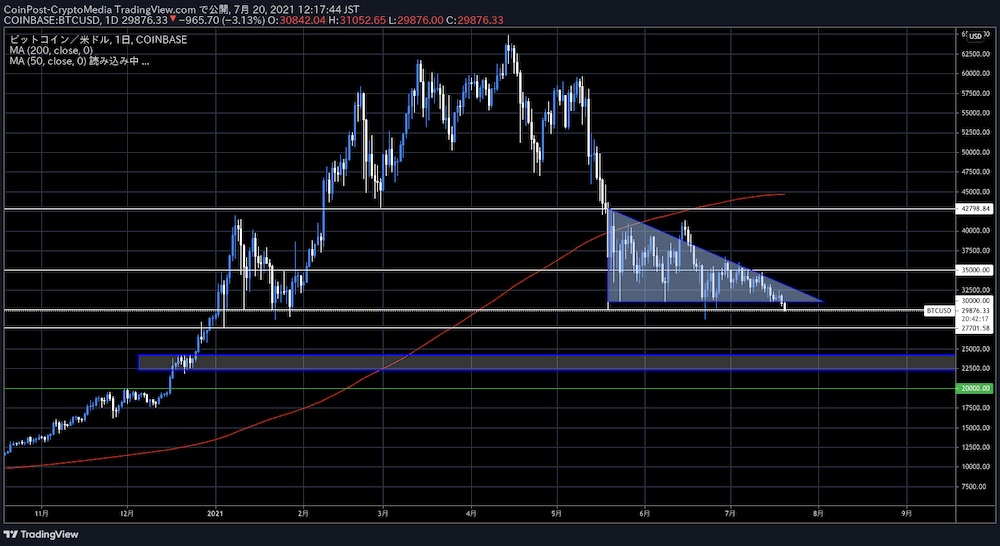

ディセンディングトライアングルを下抜け急落後、一時的にリバウンドするも日足更新直後に31,000ドルでロールリバーサルすると続落。心理的節目の3万ドルを割り込むなど、投げ売りが出ている。

市場参加者の下目線が強まる中、直近安値の28,900ドル(317万円)、年初来安値の27,678ドル(約300万円)での反騰余地はありそうだが、当時よりも金融マーケット全体の地合い悪化が進んでいるのは懸念点。下押し圧力が強まり底割れた場合、昨年12月に揉み合った24,000ドル付近、前回の仮想通貨バブル最高値の20,000ドルが意識されることになるだろう。

マイナー売り再開か

WuBlockchainが指摘するCryptoQuantのオンチェーンデータによれば、先週末、ビットコインマイナー(採掘業者)から仮想通貨取引所への資金移動平均が、20年11月以来の最高値に達した。

中国当局による規制による事業撤退に伴う保有BTCの売り圧力のほか、海外移転のためのコスト捻出、短期的な市場の見通しが悪化したことなどが影響しているものと思われる。

マイナーが抱えているビットコインの在庫を放出し切れば再び蓄積フェーズに戻る可能性もあるが、当面は警戒が必要か。難易度調整後のハッシュレートは、前日比+6.03%の102.8EH/sと今のところ大きな変化は見られない。

関連:ビットコイン、過去最大の難易度調整後もハッシュレート戻らず

インフレヘッジ需要について

米マイクロストラテジーや米スクエアは、主要準備資産である米ドルのインフレヘッジを目的として、ビットコインの大量保有を決断した。

しかし、少なくとも短期的にはインフレ指標との相関関係は低く、ゴールド(金)にとって替わるインフレヘッジ手段、及びオルタナティブ資産として十分機能しているとは言い難い。

今年6月の米消費者物価指数(CPI)は、前年同月比5.4%と上昇した。08年8月以来最大の上昇率となったのに対し、ビットコイン価格は過去2ヶ月間で半減している。

Interesting that as CPI #inflation has climbed from +1.4% y/y in January to 5.4% in June, #Bitcoin has essentially been cut in half

— Liz Ann Sonders (@LizAnnSonders) July 13, 2021

[Past performance is no guarantee of future results] pic.twitter.com/QIXeb2m5Vv

理由は明白で、機関投資家によるインフレヘッジ需要よりも、これまで高騰してきた第二次仮想通貨バブルの反動安と、株やビットコイン高騰を後押しした”緩和マネー”の縮小示唆に伴う、資金流出の影響の方が大きいからだ。

上場企業には、決算に関する財務諸表の開示義務があり、評価額が下落すれば「減損処理」対象となるため、ボラティリティ(価格変動性)の大きなビットコインを組み入れは、株価など市場からの評価やバランスシートの不確実性を助長するおそれがある。

東証1部上場企業のネクソンは7月2日、保有するビットコインについて約45億円(-40%)の評価損を営業外費用として計上すると発表した。ネクソンは4月28日、平均取得価額58,226ドルで1億ドル(110億円)相当のビットコインを購入、財務資産に組み入れたことを明かしていた。

関連:東証1部上場ネクソン、ビットコイン購入で約45億円の評価損を計上

一方で、各国の中央銀行が貨幣を刷り続け、米国など主要国のインフレ局面が一過性に留まらず慢性化した場合、長期的には、発行上限の定められたビットコインの代替資産性に本格的な白羽の矢が立つ可能性は十分考えられる。20年5月の「半減期」以降、ビットコインのインフレ率は2%未満となり、ゴールドに匹敵する希少性を持つことになった。

半減期とは

発行枚数上限2100万枚とあらかじめ設定されているビットコインは、4年に1度の周期でマイニングできる量・採掘量(供給量)が半減するよう定められており、これを「半減期」と呼ぶ。供給量を抑制することで希少性を担保するほか、通貨発行量の引締めによってインフレ発生を抑制し、価格の安定化を図ることが目的にある。

関連:ビットコイン半減期とは?仮想通貨価格への影響と警戒ポイントを解説

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX