ビットコインとインフレーション

金融アナリストらは11月に入ってから、暗号資産(仮想通貨)ビットコイン(BTC)がインフレーションのヘッジとして扱われているかについて、再び様々な議論を展開している。

米国のCPI(消費者物価指数)は、10月に0.9%上昇。これにより、過去1年間のインフレ率も全米で6.2%上昇した。これは1990年以来の高水準となる。こうした中、ビットコインは10日に一時、過去最高値を更新した。

関連:最高値更新のビットコイン一服、機関投資家によるアルトコインへの関心高まる

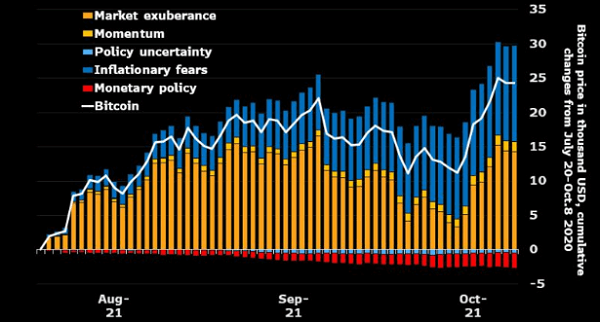

ブルームバーグのエコノミストBjörn van Roye氏とTom Orlik氏は、ビットコインの最近のリターンのおよそ半分は、インフレ懸念で説明できると論じている。

出典:Bloomberg Economics

インフレが進むことに対するヘッジが、時間の経過とともに、より大きなビットコイン投資の促進要因となっており、2017年の20%に対して最新のサイクルでは価格変動要因の50%を占めているという。

なお、価格が上昇した要因の残り半分は、市場の高揚感や、トレンド予想に基づいた取引によるものだと推定している。

また、John Authers氏は、ビットコインが過去10年間で99.996%のデフレーションを達成したとの計算結果を明らかにした。一般的に2011年に約1ビットコインを出さなければ買えなかったものは、現在はわずか約0.004ビットコインで購入できる見積もりだという。一方、同じ期間で、CPI(消費者物価指数)は28%上昇していた。

ゴールドとビットコインの関係

ビットコインは、発行上限など希少性の面から「デジタルゴールド」とも称されることがあり、一部の投資家はインフレヘッジとして購入してきた。

デジタルゴールドとは

ビットコインにつけられている別称。ビットコインは2,100万BTCという発行上限が設定されており希少性があること、従来型資産に対するインフレヘッジとして購入する投資家がいることなどから、金(ゴールド)と類似したものとして捉える名称だ。

▶️仮想通貨用語集

これに関して、大手資産運用会社ステート・ストリートのゴールド戦略責任者George Milling-Stanley氏は8日、インフレヘッジとしてゴールド(金)の方が、ビットコインよりも優れていると意見している。

Stanley氏によると、ゴールドには長期的にみて、リスク調整後のリターンを向上させてきた実績があるが、ビットコインなどの仮想通貨は、ゴールドよりもリスクが高く、そのリターンが短期的な価格変動に左右されることが多いという。

Stanley氏は、インフレが続くと、ゴールドが再び人気を集めると予測して次のように語った。

ゴールドは、持続的な高インフレの時期、つまりインフレが年率5%以上の月が何度も続くような場合に、購買力を維持するのに適している。1970年代にこうした時期が訪れた際には、ゴールドは年間約11%の実質的なリターンをもたらした。

また、現在も5%前後のインフレが数ヶ月続いているものの、一過性のものだと考える人々が多いため、ゴールドがまだそれほどインフレに反応していないのではないかと推測している。

デジタル資産関連企業GenesisのアナリストであるNoelle Acheson氏は10日、現在のインフレが「一過性」であることが疑問視されるにつれ、インフレは「ビットコインとゴールドの両方で上昇要因になってきていると分析。

「ゴールドとビットコインの相関関係は夏以降マイナスになっていたが、マクロ投資家がインフレに向けてポートフォリオの調整を加速させたため、11月初めに上昇に向かい始めた」とも続けた。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX