マクロ経済と金融市場

8日の米NY株式市場では、ダウは前日比574ドル(1.72%)安、ナスダックは145ドル(1.25%)安で取引を終えた。

パウエル議長は公聴会証言で「最近の経済指標(インフレ圧力)は想定よりも強かった」と言及。政策金利のターミナルレート(最終到達点)引き上げや利上げペースの再拡大を示唆した。

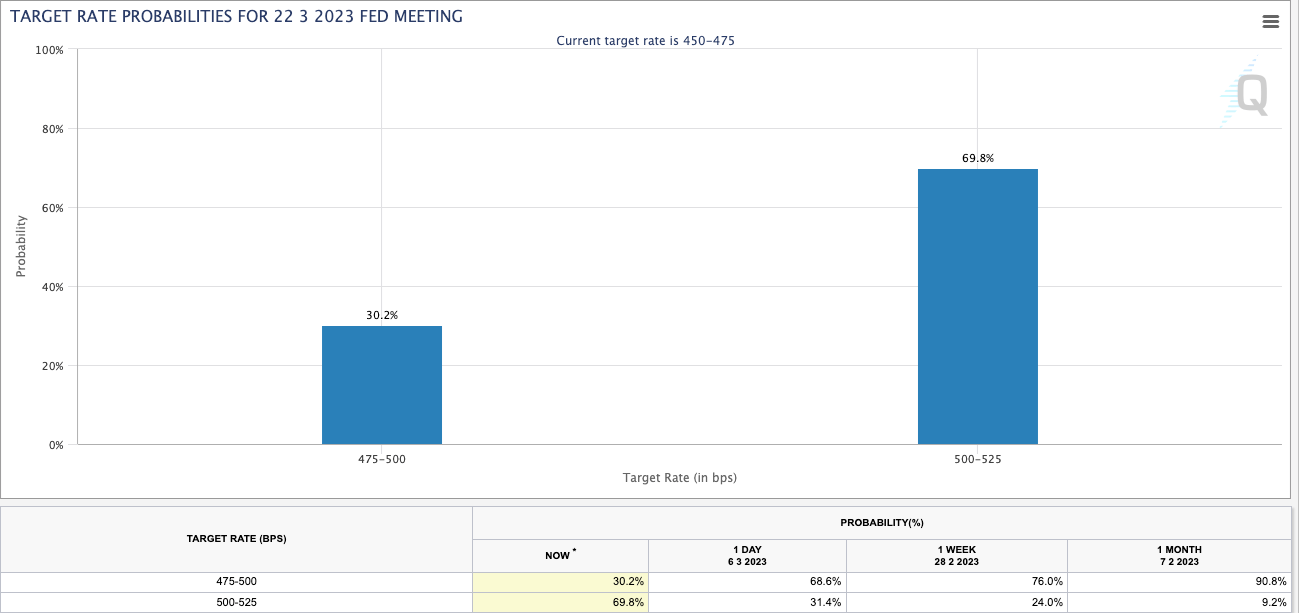

これを受け、米金利先物市場では次回FOMCでの50bpsの利上げ予想が69.8%まで急伸した。前日時点では31.4%、前月は9.2%であったことから、急激に織り込まれ始めたことが窺える。

関連:ナスダックなど米株全面安 パウエル議長の議会証言を嫌気、ドル円137円台に|8日金融短観

関連:仮想通貨投資家にもオススメの株式投資、日米の代表的な仮想通貨銘柄「10選」

仮想通貨市況

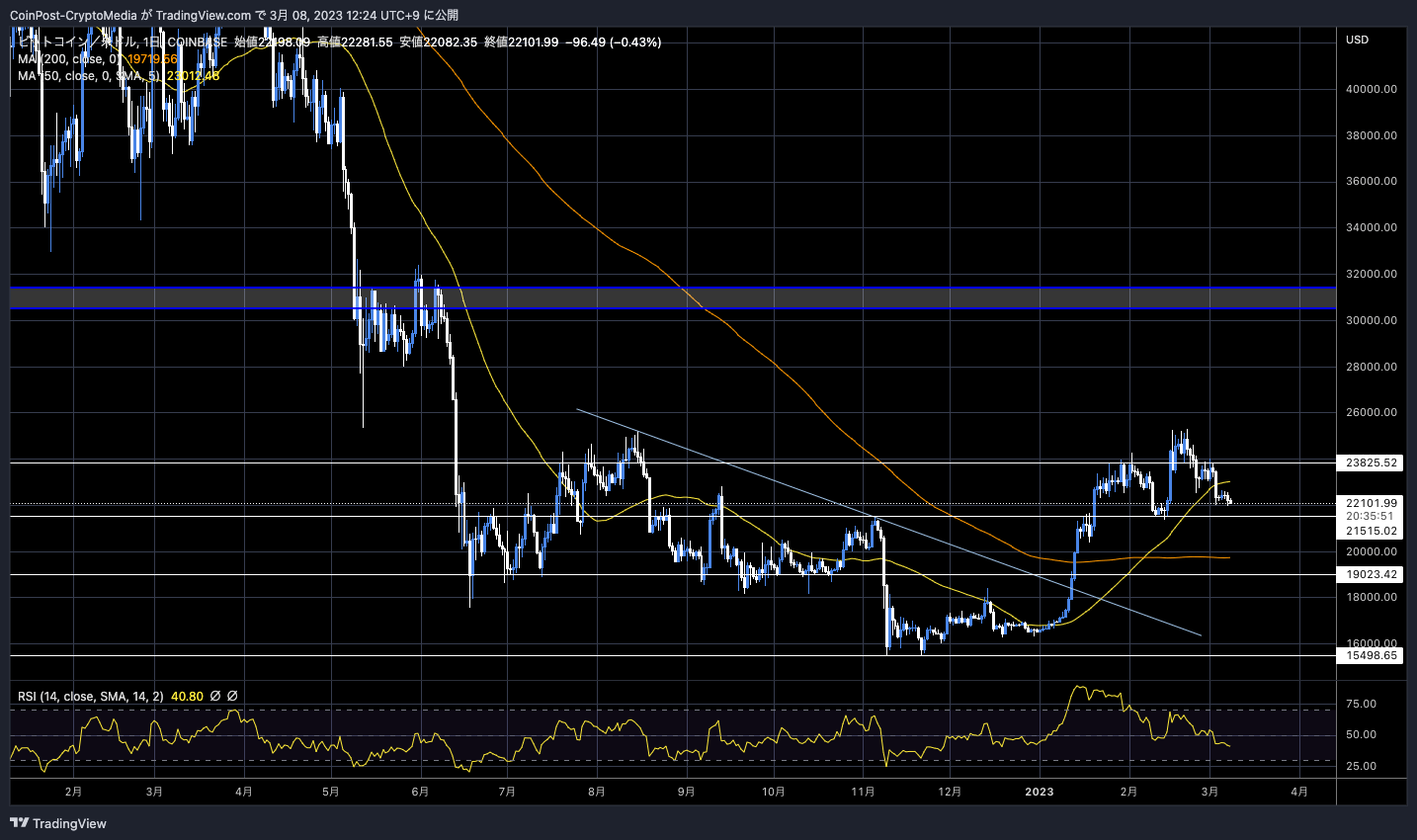

暗号資産(仮想通貨)市場では、ビットコインは前日比1.58%安の22,107ドル。

市場参加者のリスク回避姿勢が強まり、米株指数の下落に連れ安となった。

21,500ドルのサポートライン(下値支持線)を割り込むと一段安が想定される状況にある中、10日に雇用統計、14日にCPI(米消費者物価指数)、22日に米連邦公開市場委員会(FOMC)を控えており、ボラティリティ(価格変動性)拡大に備えるための手仕舞い売りが想定される。

CoinMetricsのデータによれば、米国株式市場(S&P 500)とビットコイン(BTC)価格の“正の相関”は薄れつつある。相関係数は22年4月以来の低水準となる「0.30」まで落ち込んだ。過去最高値は22年9月に記録した「0.66」。

相関係数は、類似性の度合いを示す統計学的指標。1.0は完全相関、マイナスの値は逆相関を示すものだ。

過去の歴史では、ビットコインとS&P 500の相関係数(60日間)が「0.3」に達したことは少なく、マイナスで推移していた(負の相関だった)時期もある。仮想通貨バブルが崩壊した2018年には、一時-0.22まで低下した。

一方、20年3月のコロナ・ショック発生時は株やビットコインなどリスク資産全般が暴落し、相関係数0.4まで急上昇した。

調査企業ArcaneResearchによれば、ビットコインと伝統金融市場の相関が大幅に強まったのは、コロナ・ショック後の大規模金融緩和の影響でリスク資産が高騰し始めた20年7月頃から。機関投資家の流入が影響しているものとみられる。

市場の不確実性は

昨年11月に破綻した大手暗号資産(仮想通貨)取引所FTXの影響による、クリプト市場の不確実性も依然強い。

今月2日には、米銀行持ち株会社シルバーゲート・キャピタルが、「財務諸表等における会計年度の年次報告書(Form 10-K)を期限内に提出できない」と発表。

米大手取引所コインベースやステーブルコイン発行企業パクソス、クリプト・ドット・コムなどといった主要取引先の暗号資産関連企業が、送金取引および資金決済の提携を相次いで打ち切ったことが判明した。

3日には、「過度なリスクが生じた」として、ビットコインを担保に米ドルを調達可能な自社決済ネットワーク「SEN(Silvergate Exchange Network)」の廃止を決定。その上で米国連邦住宅ローン銀行から36億ドルを借り入れたとされる。

これにより、大手ディバティブ取引所Bybitが「(SWIFTを含む)銀行振込による米ドル決済停止」を発表するなどの影響が出た。

Notice on Suspension of USD Payments via Bank Transfer

— Bybit (@Bybit_Official) March 4, 2023

You may continue to make USD deposits via the Advcash Wallet, or buy cryptocurrencies with your credit card on our One-Click Buy page.

More details here: https://t.co/Roae3T4pYJ#Bybit #TheCryptoArk pic.twitter.com/XAUI2AeDJC

ブルームバーグが報じたところによれば、米国の独立政府機関「連邦預金保険公社(FDIC)」の関係者は、シルバーゲート銀行本社への立ち入り検査で帳簿などを調査した上、救済策について協議したとみられる。

US regulators have been sent to the headquarters of Silvergate Capital, as the troubled crypto-friendly bank looks for a way to stay in business https://t.co/fq2sPWS7nV

— Bloomberg Crypto (@crypto) March 7, 2023

今年1月には、仮想通貨融資企業ジェネシス・グローバル・キャピタルが、米連邦破産法11条(チャプターイレブン)に基づき“破産申請”したことを発表。負債は推定10億ドル〜100億ドルにおよび、ジェネシスの親会社であるデジタルカレンシーグループ(DCG)にも懸念が波及した。DCGはビットコイン投資信託(GBTC)を発行するグレースケールを擁する。

2月8日には、債権者への返済のため、グレースケールの保有資産の内、イーサリアム投資信託(ETHE)などの持ち分を一部売却して約2200万ドルを得たことがFinancial Timesの報道で伝わった。

関連:DCG、グレースケール提供の仮想通貨投資信託の持ち分を一部売却=報道

一方、今月7日には、グレースケールが「ビットコイン投資信託(GBTC)」のETF(上場投資信託)転換を認めないことについて米証券取引委員会(SEC)を提訴した問題を巡り口頭弁論が行われた。裁判所側は、SECの判断について疑問を呈している。

グレースケール側は、ビットコインの現物ETF承認でCME(米シカゴ・マーカンタイル取引所)の監督下に入ることで、投資家保護を強化できると申し立てている。SECはビットコインの先物ETFはすでに承認しているが、現物ETFの承認は繰り返し却下してきた経緯がある。

関連:米裁判所、SECの主張に疑問を呈示 グレースケールGBTCめぐる訴訟で

過去に掲載したマーケットレポート一覧はこちら

【求人】Web3事業拡大で新たな人材募集

— CoinPost -仮想通貨情報サイト-【アプリ配信中】 (@coin_post) February 14, 2023

国内最大手の暗号資産メディアCoinPostは、Web3事業拡大に伴い、正社員やインターン生を募集します。

1. メディア事業(編集部)

2. マーケティング業務

3. カンファレンス運営・立ち上げ業務

4. Open Position(学生歓迎)

詳細https://t.co/UsJp3v8mSH pic.twitter.com/B98JZmoQbW

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX